Flash Crash - Gold fällt um 100 USD - ist das die Kaufchance?

09.08.2021 | Markus Blaschzok

- Seite 4 -

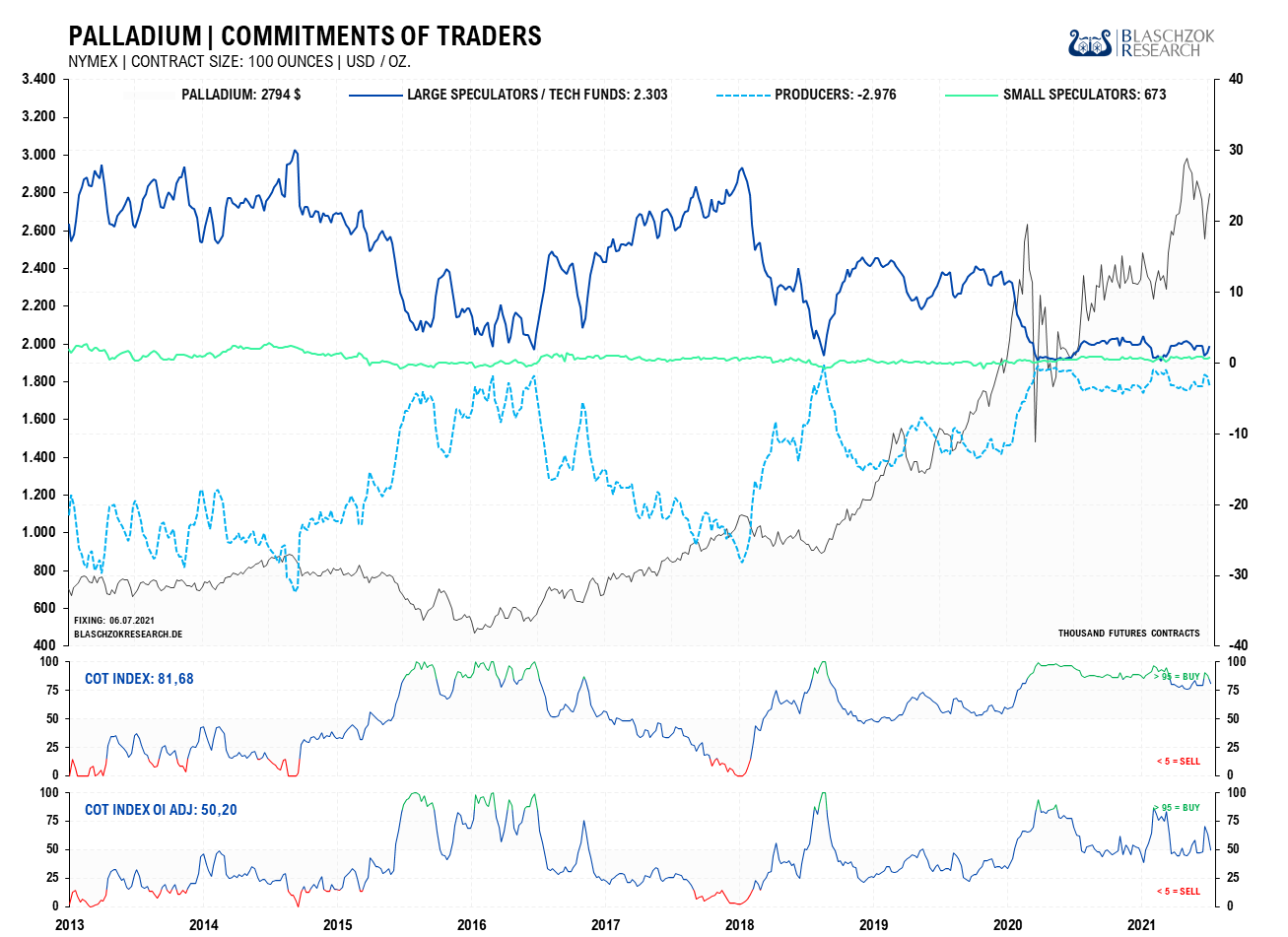

Die Terminmarktdaten Palladium sind neutral bis bullisch

Dank der COT-Daten konnten wir seit März drei Trades im Palladium erfolgreich umsetzen. Zuletzt war der Preis auf 2.500 US-Dollar gefallen, wie wir es in der Analyse vor zwei Monaten bereits in Aussicht gestellt hatten. Dies bot die erhoffte antizyklische Kaufgelegenheit, die man mit einem sehr guten CRV (Chance-Risiko-Verhältnis) nutzen konnte. Am Widerstand bei 2.900 US-Dollar rieten wir wieder zur Gewinnmitnahme, da sich eine Fortsetzung der Korrektur am Edelmetallmarkt abzeichnete.

Trotz der teilweisen Entkopplung des Palladiumpreises von allen anderen Edelmetallen in den letzten Jahren, gibt es immer noch eine Korrelation, weshalb die Entwicklung des Palladiumpreises kurzfristig auch abhängig von der Entwicklung des Goldpreises ist.

Sollte der Goldpreis noch einmal auf 1.680 US-Dollar korrigieren, so wird Palladium womöglich auf 2.300 US-Dollar fallen, wo eine signifikante Unterstützung liegt. Dort sehen wir dann eine sehr gute Chance für antizyklische Käufe.

Aufgrund des Defizits in diesem Markt, ist mit guter Wahrscheinlichkeit mittelfristig bis Jahresende ein neues Allzeithoch zu erwarten.

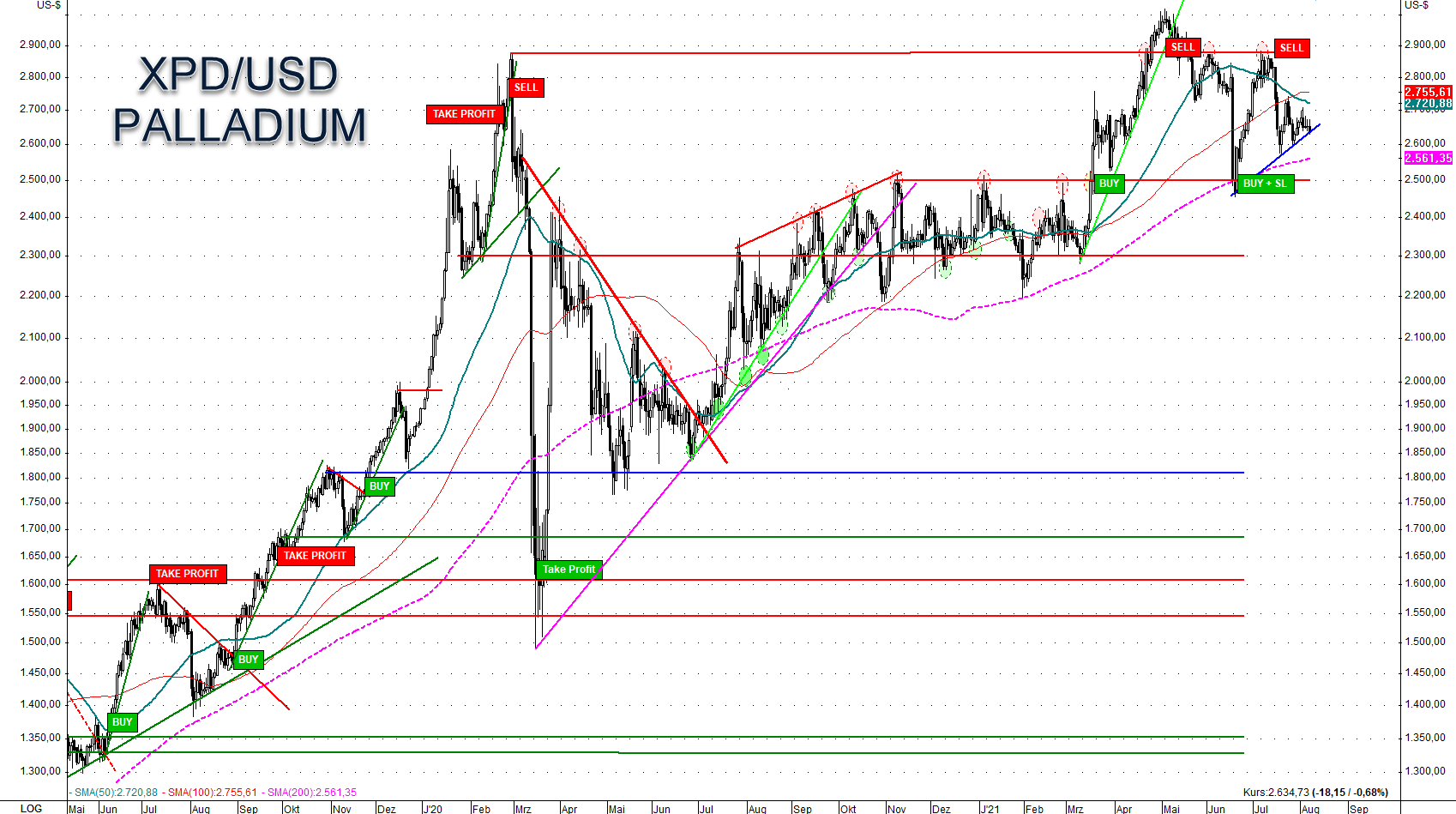

Palladium zeigt sich weiterhin extrem stark

Im kurzfristigen Chart sieht man noch einmal deutlich die einfachen technischen Signale, die bereits durch die COT-Daten und weiterer Indikatoren frühzeitig angekündigt wurden. Über dem Widerstand bei 2.850 US-Dollar ist es nur ein Katzensprung bis zu einem neuen Allzeithoch über 3.000 US-Dollar.

Aktuell sieht es nach dem heutigen Flash-Crash am Goldmarkt so aus, als würde der Palladiumpreis bärisch aus dem Dreieck ausbrechen. Ein erneuter Rücksetzer erst auf die Unterstützung bei 2.500 US-Dollar und danach an die Unterstützung bei 2.300 US-Dollar wäre die wahrscheinliche Folge, wenn Gold das Crashtief noch einmal testen sollte. Bei 2.300 US-Dollar sehen wir ein gutes antizyklisches Kaufniveau auf kurz- und mittelfristige Sicht.

Palladium könnte bärisch aus dem Dreieck ausbrechen

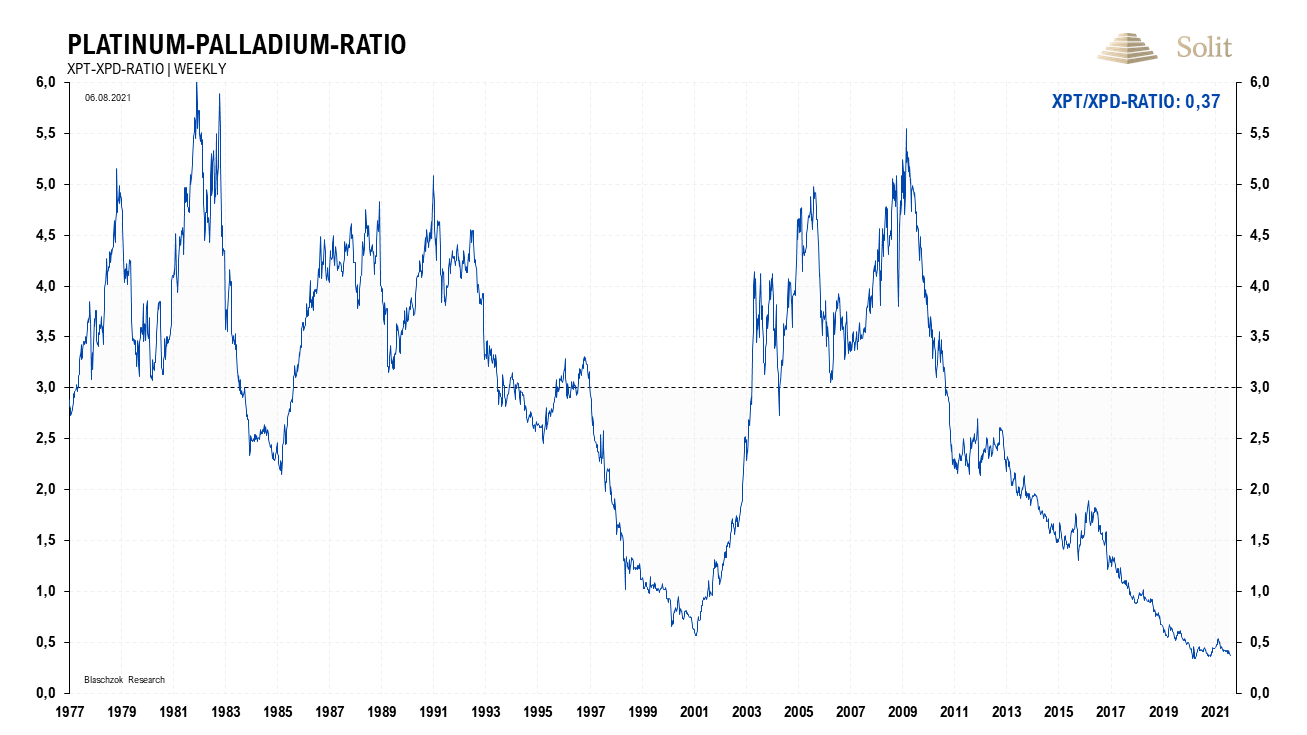

Langfristig gesehen ist Palladium sehr teuer zu Platin und es ist weiterhin mit einer zunehmenden Substitution in der Industrie zu rechnen. Gerade in einer Stagflation, in der die Margen der Unternehmen immer weiter sinken, dürfte sich dieser Trend weiter fortsetzen. Letztlich dürfte der Palladiummarkt irgendwann in ein Überangebot rutschen, während der Platinmarkt in ein Defizit übergehen sollte.

Platin könnte daher Palladium in den nächsten zehn Jahren outperformen und das Ratio beider Edelmetalle zu ihrem Mittelwert bei 3 zurückkehren. Dies würde bedeuten, dass das günstige Platin das teure Palladium um das Sechsfache outperformen würde, weshalb wir langfristig agierenden Investoren eher ein Investment in Platin empfehlen, da hier das Chance-Risiko-Verhältnis viel besser ist. Kurz- bis mittelfristig dürfte Palladium hingegen weiterhin das stärkere der beiden Edelmetalle bleiben.

Langfristig gibt es viel Fantasie für einen Preisanstieg von Platin und eine relative Schwäche von Palladium

© Markus Blaschzok

Dipl. Betriebswirt (FH), CFTe

Chefanalyst GoldSilberShop.de / VSP AG

BlaschzokResearch

GoldSilberShop.de

>> Abonnieren Sie diesen wöchentlichen Marktkommentar per Email hier <<

Disclaimer: Diese Analyse dient ausschließlich der Information. Bei Zitaten ist es angemessen, auf die Quelle zu verweisen. Die in dieser Veröffentlichung dargelegten Informationen beruhen auf sorgfältiger Recherche und stellen keine Aufforderung zum Kauf oder Verkauf dar. Die gesamte Analyse und die daraus abgeleiteten Schlussfolgerungen spiegeln die Meinung und Ansichten des Autors zum Zeitpunkt der Veröffentlichung wider und stellen in keiner Weise einen Aufruf zur individuellen oder allgemeinen Nachbildung, auch nicht stillschweigend, dar. Handelsanregungen oder anderweitige Informationen stellen keine Beratungsleistung und auch keine Aufforderung zum Kauf oder Verkauf von Wertpapieren, derivativen Finanzprodukten, sonstigen Finanzinstrumenten, Edelmetallen und -hölzern, Versicherungen sowie Beteiligungen dar. Wir weisen darauf hin, dass beim Handel mit Wertpapieren, Derivaten und Termingeschäften, hohe Risiken bestehen, die zu mehr als einem Totalverlust des eingesetzten Kapitals führen können. Jeder Leser/Kunde handelt auf eigenes Risiko und auf eigene Gefahr. Eine Haftung für Vermögensschäden, die aus dieser Veröffentlichung mit möglichen Handelsanregungen resultieren, ist somit ausgeschlossen. Eine Verpflichtung dieses Dokument zu aktualisieren, in irgendeiner Weise abzuändern oder die Empfänger zu informieren, wenn sich eine hier dargelegte Stellungnahme, Einschätzung oder Prognose ändert oder unzutreffend wird, besteht nicht. Eine Gewähr für die Richtigkeit und Vollständigkeit wird nicht übernommen.

Die Verwendung von Hyperlinks auf andere Webseiten in diesem Dokument beinhaltet keineswegs eine Zustimmung, Empfehlung oder Billigung der dort dargelegten oder von dort aus zugänglichen Informationen. Markus Blaschzok übernimmt keine Verantwortung für deren Inhalt oder für eventuelle Folgen aus der Verwendung dieser Informationen. Des weiteren werden weder wir, noch unsere Geschäftsorgane, sowie Mitarbeiter, eine Haftung für Schäden die ggf. aus der Verwendung dieses Dokuments, seines Inhalts oder in sonstiger Weise, entstehen, übernehmen. Gemäß §34b WpHG weisen wir darauf hin, dass der Autor derzeit in ein oder mehrere der besprochenen Investmentmöglichkeiten investiert ist.