Wichtige Muster für Silber

21.08.2021 | Florian Grummes

In der Regel erkennen professionelle Marktteilnehmer Frühwarnsignale, die darauf hindeuten, dass der Gesamtmarkt einen Höchststand erreichen könnte, anhand der folgenden Abfolge. Zunächst beginnt der Immobilienmarkt abzuflachen. Als Nächstes bereinigen die Anleger ihre Portfolios um die kleinen Werte, also den Russel 2000. Und schließlich gehen die großen Indizes wie der S&P und der Dow nach unten.

In der Regel erkennen professionelle Marktteilnehmer Frühwarnsignale, die darauf hindeuten, dass der Gesamtmarkt einen Höchststand erreichen könnte, anhand der folgenden Abfolge. Zunächst beginnt der Immobilienmarkt abzuflachen. Als Nächstes bereinigen die Anleger ihre Portfolios um die kleinen Werte, also den Russel 2000. Und schließlich gehen die großen Indizes wie der S&P und der Dow nach unten. Diesmal haben wir es aber nicht nur mit aufgeblähten Märkten zu tun, sondern mit mehreren sich überschneidenden Marktzyklen. Dazu gehört ein Hundert-Jahres-Zyklus eines möglichen Wechsels der führenden Weltmachtposition und eine Vermögenstransformation. Was bedeutet das für das Timing der Vermögenserhaltung? Wichtige Muster für Silber.

Diesmal könnte es anders sein, denn der Immobilienmarkt ist nicht das erste Warnsignal, auf das Sie setzen sollten. Angesichts einer möglichen Hyperinflation am Horizont könnte sich der Immobilienmarkt als "Geld-zu-Produkt"-Transfer verzögern.

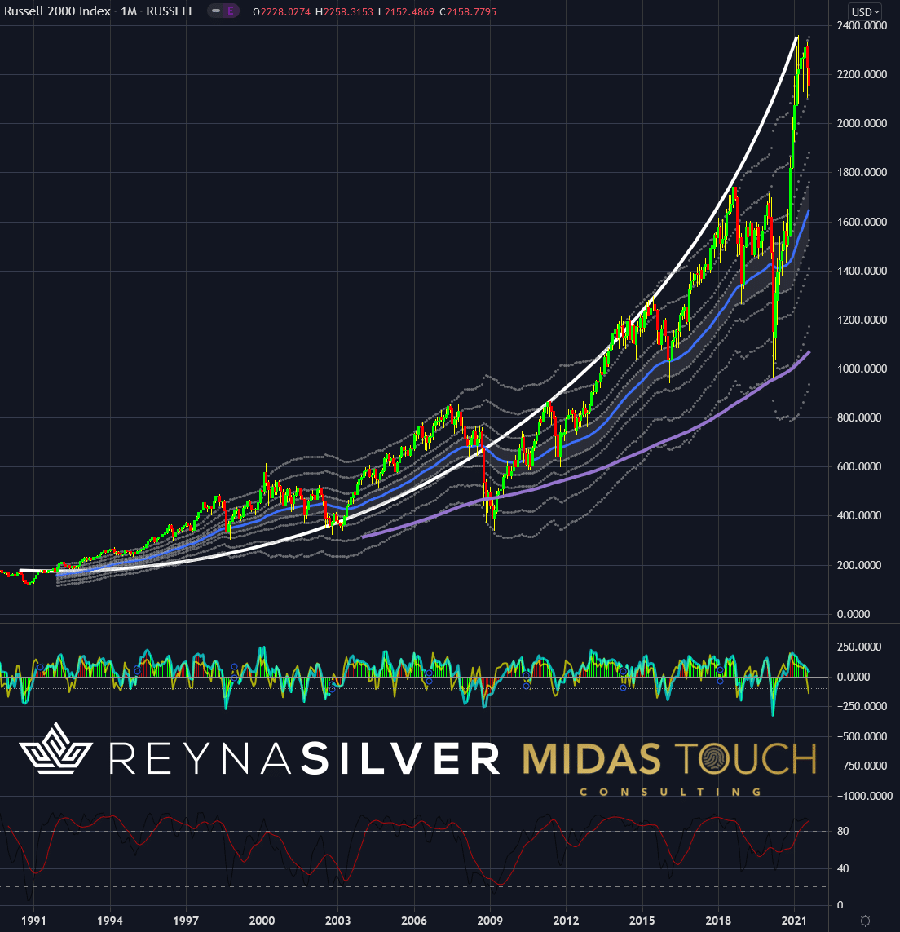

Daher müssen wir uns zuerst den Russel 2000 ansehen:

Russell 2000 Monatschart, Frühwarnsignale bereits vorhanden:

Russell 2000 Index in US-Dollar, Monatschart vom 20. August 2021

Was auch anders sein könnte, ist, dass in der Regel Gier in Unsicherheit und Unsicherheit in Angst umschlägt. Das bedeutet, dass die Märkte erst nach oben, dann seitwärts und dann nach unten tendieren. Seien Sie sich diesmal bewusst, dass die Nerven der Menschen bereits sehr schwach sind. Die Menschen haben Mühe, über die Runden zu kommen, und die Einschränkungen aufgrund von Covid haben das Privatleben belastet. Das könnte bedeuten, dass wir keinen typischen Umschwung erleben, sondern eher ein überschwängliches Hoch und einen scharfen Umschwung von Gier zu Angst ohne die übliche Seitwärtsphase.

Der obige Monatschart zeigt das, was man üblicherweise als Blow-Off-Top nach einem rasanten, steilen Anstieg bezeichnet (von 966 US-Dollar im März letzten Jahres auf 2.360 US-Dollar in weniger als zwölf Monaten, was einem Anstieg von 144 % entspricht), der jederzeit zusammenbrechen kann. Die derzeitige Doppel-Top-Formation könnte sich sehr wohl zu einer Abwärtsbewegung entwickeln.

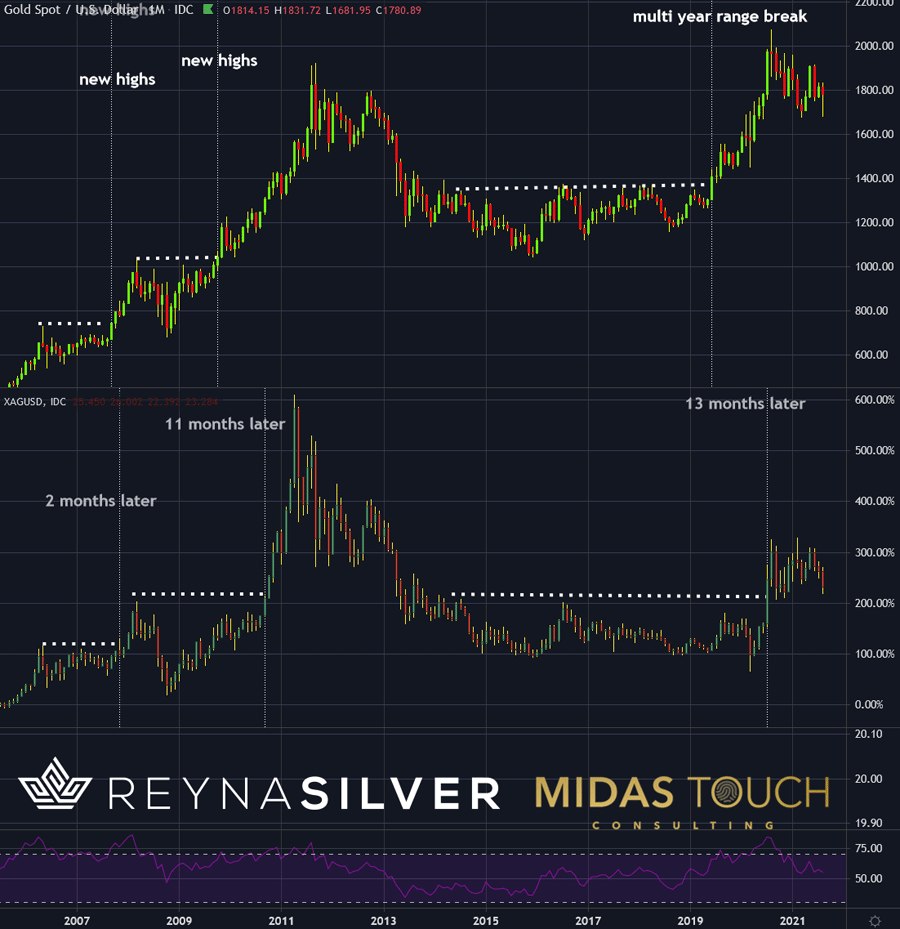

Vergleich zwischen Gold und S&P 500 Wochenchart, Schnelle Genesung in schwierigen Zeiten:

Vergleich zwischen Gold und S&P 500, Wochenchart 2008-2009

Bei einem drastischen Rückgang an den Märkten werden auch die Edelmetalle in der Regel nach unten gezogen, da Margin-Forderungen durch die Freisetzung von Geldern (Liquidierungen) aus diesem Sektor gedeckt werden müssen. Dennoch erholen sich Gold und Silber in der der Regel als erste und beginnen viel robuster einen neuen langfristigen Aufwärtstrend.