Goldaktien sehr überverkauft, brauchen aber Makro-Katalysator

30.08.2021 | Jordan Roy-Byrne

Die Geschichte zeigt, dass ein Makro-Katalysator für Gold üblicherweise eine Veränderung der Fed-Politik oder eine Korrektor oder ein Bärenmarkt der Aktien ist. Diese Dinge führen typischerweise zu rückläufigen Realzinsen, was Gold nach oben treibt. In den Jahren 2017 und 2018 schrieben wir darüber, wie das Ende der Zinserhöhungen und die Bewegung hin zu Senkungen ein Wendepunkt für die Edelmetall sein würde.

Die Geschichte zeigt, dass ein Makro-Katalysator für Gold üblicherweise eine Veränderung der Fed-Politik oder eine Korrektor oder ein Bärenmarkt der Aktien ist. Diese Dinge führen typischerweise zu rückläufigen Realzinsen, was Gold nach oben treibt. In den Jahren 2017 und 2018 schrieben wir darüber, wie das Ende der Zinserhöhungen und die Bewegung hin zu Senkungen ein Wendepunkt für die Edelmetall sein würde.In den letzten Wochen und Monaten haben wir argumentiert, dass die erste Zinserhöhung der Fed den Beginn einer neuen, deutlichen Goldpreisbewegung markieren würde. Ebenfalls haben wir die Wichtigkeit einer Aktienmarktkorrektur für die Edelmetalle diskutiert. Wenn die Fed die Zinsen für weitere 12 bis 18 Monate nicht erhöht, dann könnten Gold und Goldaktien ohne eine Aktienmarktkorrektur keinen Bullenmarkt fortsetzen.

Die Geschichte argumentiert, dass sich Gold und Goldaktien nicht bewegen werden, wenn der Aktienmarkt weiter nach oben tendiert. Im vergangenen Jahrzehnt fielen die letzten vier Aufwärtsbewegungen in Gold und Goldaktien mit den vorherigen vier Rückgängen des Aktienmarktes zusammen. Gold und Goldaktien entwickelten sich während anhaltender Aktienmarktaufschwünge (2012 bis 2015 und die letzten 12 Monate) am schlimmsten.

In anderen Worten: Lockere Geldpolitik ist nicht bullisch für Gold, wenn sich die Zinsen nicht weiter abwärts bewegen können und der Aktienmarkt sowie die Wirtschaft nach oben tendieren. In dem Szenario, in dem die Fed weitere 12 bis 18 Monate keine Zinserhöhungen durchführt, bräuchten die Edelmetalle eine Beschleunigung der Inflationserwartungen, die eine Aktienmarktkorrektur auslösen und Kapital in Gold und Silber umlenken würde.

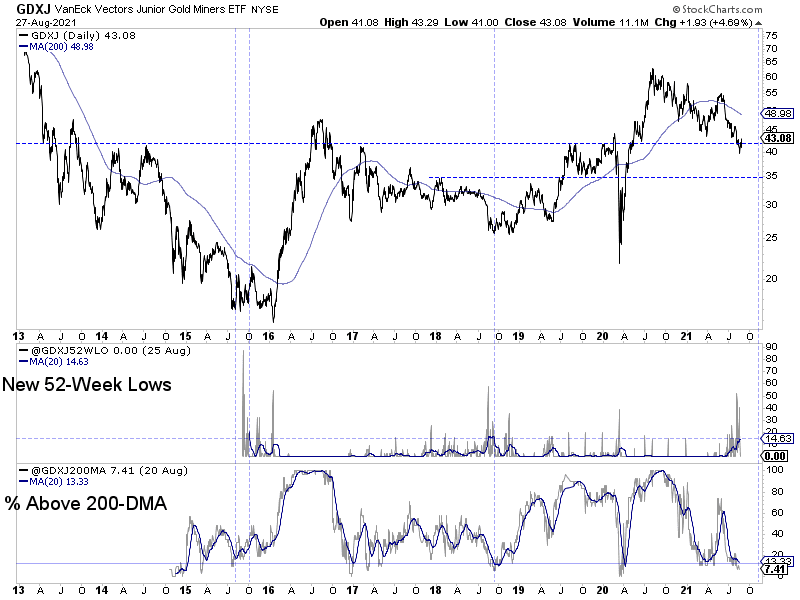

Das andere bullische Szenario wäre die Tatsache, dass die Wirtschaft in eine Double-Dip-Rezession verfällt. Neben diesen möglichen Katalysatoren sind vor allem die Goldaktien und Juniors sehr überverkauft. Unten plotte ich den GDXJ und einige Indikatoren, einschließlich der korrigierten, neuen 52-Wochentiefs. Wie Sie sehen können, war der GDXJ zuletzt vor drei Jahren sowie etwa sechs Jahren so überverkauft.

Der Sektor bleibt sehr überverkauft und diese Rally könnte sich langfristig halten. Doch eines der obigen Makro-Szenarien ist für einen echten Bullenmarkt notwendig. Wenn sich der Aktienmarkt in den kommenden Monaten und bis 2022 weiterhin nach oben bewegt, wird diese Rally letztlich enden.

© Jordan Roy-Byrne

Dieser Artikel wurde am 27. August 2021 auf www.thedailygold.com veröffentlicht und exklusiv für GoldSeiten übersetzt.