Zieht sich der Hegemon USA selbst den Stecker?

27.09.2021 | Rolf Nef

- Seite 3 -

Obige Grafik 7 den Shiller Index für amerikanische Wohnhäuser, ein wichtiger Vermögenswert vieler Familien. Die schwarze Linie zeigt den Preis in US$, die rote mit der Skala rechts denselben Preis, aber gemessen in Gold, der seinen höchsten Punkt 1971 hatte. Die Häuser sind mit rund 10.000 Milliarden $ Hypotheken belastet, danebst lasten noch 4.200 Milliarden $ Konsumkredite auf den Familien.Kein Zweifel, die Blase der Vermögenswerte ist vorhanden und dies schon lange. Über ihr platzen entscheidet aber nicht ihre Größe, sondern ob sie weiter genährt wird. Und diese Nahrung wird seit April 2021 verknappt, bewußt.

Die zweite Archillesverse der USA ist ihre Währung. Weil diese von vielen Marktteilnehmern aller Art als Reservemedium verwendet wird, sei es als Bankguthaben oder Anlagen in Staatsanleihen. Dies ist ein Novum der Finanzgeschichte. Nie vorher gab es eine Reservewährung, Guthaben der Notenbanken in Fremdwährungen wurden stets gegen Gold getauscht.

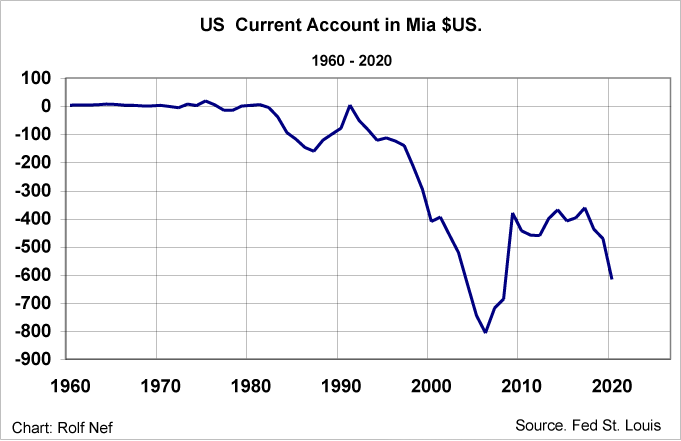

Die Änderung kam 1944 mit Bretton Woods, als der US$ die Reservehaltung übernahm, weil der Glaube vorherrschte, man könne jederzeit $ gegen Gold eintauschen. Als Nixon diese Konvertibilität am 15. August 1971 aufhob, begann der US$ zu sinken, aber die Reservehaltung blieb. Grafik 8 zeigt die Leistungsbilanz der USA seit 1960.

Obwohl sich diese laufend verschlechtert hat, ist es nie zu einer Flucht aus dem Dollar gekommnen. Alleine Treasuries liegen 7.200 Milliarden $ in ausländischen Händen. Der Bullmarkt der Finanzmärkte hat aber auch Investitionen in Aktien angezogen. Danebst gibt es noch Direktinvestitionen, nur sind diese nicht flüssig. Seit 1960 beträgt das akkumulierte Leistungsbilanzdefizit 12.500 Mio. US$.

Eine Flucht aus dem Dollar wird es dann geben, wenn es eine Flucht aus den US Finanzinvestitionen geben wird. Darum ist die Beobachtung der Liquiditätsverknappung so zentral, denn diese wirkt zuerst auf die Finanzmärkte.

Grafik 8

Grafik 9

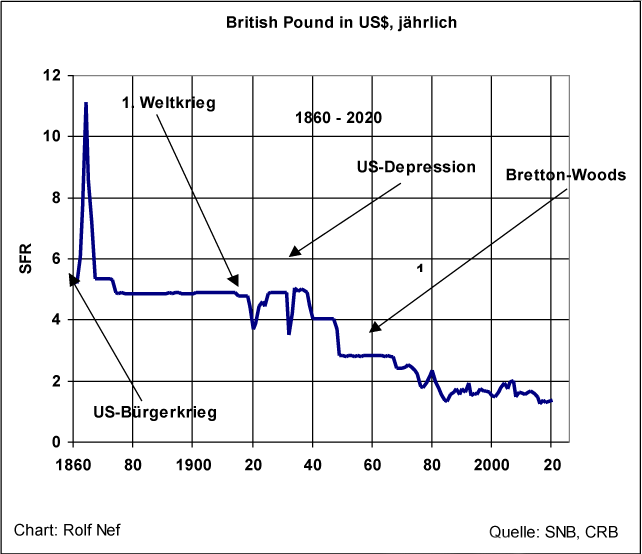

Grafik 10

Grafik 9 zeigt den US$ gegen Schweizer Franken, einer Währung mit chronischem Leistungsbilanzüberschuß. Die Grafik 10 zeigt das Pfund gegen US$ und reflektiert den Zerfall des Britischen Imperiums ab dem 1. Weltkrieg.

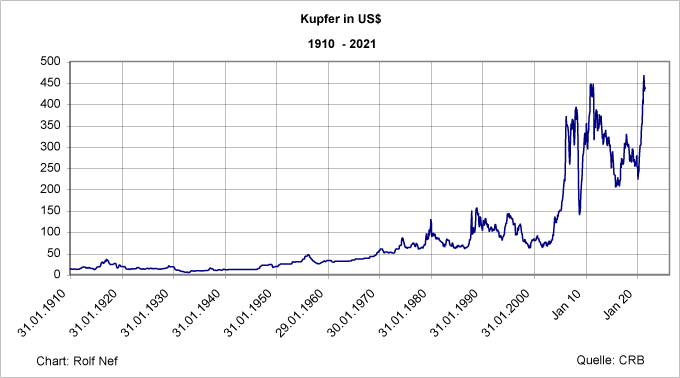

Eine Flucht aus dem US$ hätte verheerende Wirkung für die US-Inflation, weil es eine Flucht in Rohstoffe auslösen würde. Warum soll China an Wert verlierende US$ halten, wenn es genau so gut Kupfer oder Nickel bunkern kann?

Grafik 11 zeigt die Preisentwicklung von Kupfer. Der Anstieg seit 2016 geht parallel mit dem US$ Preiszerfall. Rohstoffmärkte sind im Vergleich mit den Finanzmärkten extrem eng und reagieren bei starker Nachfrage mit sehr scharfen Preisanstiegen.

Grafik 11

Der nächste Beitrag soll die Situation der Schweiz aufzeigen, wie sich ein Ende des US-Finanzbooms auf die Schweiz auswirken könnte.

© Rolf Nef