Gold und der Elendsindex

13.11.2021 | Michael J. Kosares

Gold und der Elendsindex

Gold und der ElendsindexStagflation könnte 'makroökonomische Rotation in den Edelmetallsektor' verursachen

Seit dem Beginn der Papiergeld-Ära in den frühen 1970er Jahren sind die Arbeitslosen- und die Inflationsraten in die Höhe geschnellt, wenn die Volkswirtschaften in Schieflage geraten sind. Auf einer Wahlkampftour Ende der 1970er Jahre addierte der damalige Präsidentschaftskandidat Ronald Reagan die beiden Zahlen und bezeichnete das Ergebnis als den Elendsindex. In der Folge wurde der Elendsindex zum Indikator für Stagflation - die Kombination aus wirtschaftlicher Stagnation und galoppierender Inflation.

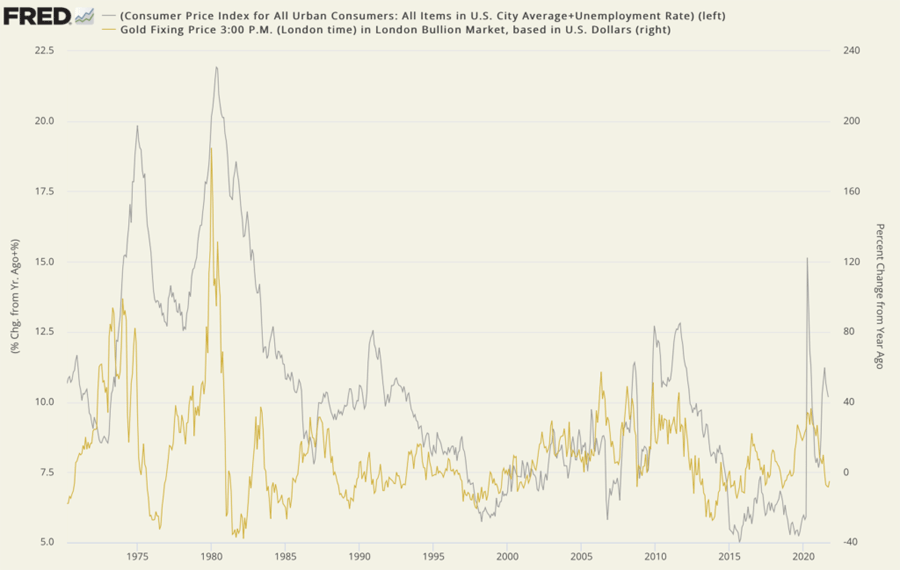

In den letzten Wochen, in denen die Stagflation wieder an die Spitze der Anlegersorgen rückte, erlebte der Elendsindex eine Art Comeback. Daher hielten wir es für interessant, ein Diagramm zu erstellen, in dem die Veränderungen des Indexes den Veränderungen des Goldpreises gegenübergestellt werden. Obwohl wir das Ergebnis geahnt haben, hat uns die unheimliche langfristige Korrelation zwischen den beiden Datensätzen überrascht.

Auf den ersten Blick erzählt das Diagramm die Geschichte von Gold als Absicherung gegen die Stagflation. Der Elendsindex hat sich in den zehn Jahren zwischen 1970 und 1980 fast verdoppelt, aber der Goldpreis stieg um mehr als das Fünfzehnfache. In diesem Jahrzehnt gab es Fälle, in denen der Goldpreis im Jahresvergleich um mehr als 80% stieg, und Anfang 1980 sogar um mehr als 175%!

In gewissem Sinne war die Erfahrung der USA in den 1970er Jahren der erste von vielen Zusammenbrüchen der Stagflation nach der Aufgabe des Goldstandards im Jahr 1971. In der Folge traten ähnliche Situationen in anderen Nationalstaaten auf. Man denke an Argentinien (Ende der 1990er Jahre), die asiatische Contagion (1997), Mexiko (1986) und in jüngerer Zeit an Simbabwe (2018) und Venezuela (2013).

In jedem dieser Fälle haben Bürger, die in Gold investiert haben, ihr Vermögen bewahrt, als die Krise von einem Stadium der Verschlechterung zum nächsten überging, während der Elendsindex stieg. Tatsächlich ist heute Gold und nicht der Bolivar das bevorzugte Tauschmittel in einigen Gebieten Venezuelas, wo die Stagflation zu etwas noch Schlimmerem übergegangen ist - zur Hyperinflation.

Elendsindex & Gold (1971 bis heute)

Gold glänzte während der Stagflation der 1970er Jahre, aber auch in jüngerer Zeit, während der Kreditkrise 2008 und dem pandemiebedingten Zusammenbruch 2020, folgte es dem Index genau. Seltsamerweise blieb es jedoch hinter dem Anstieg des Elendsindex in den letzten anderthalb Jahren zurück. Diese Divergenz hat wahrscheinlich damit zu tun, dass die Wall Street der Behauptung der Fed, die Inflation sei vorübergehend, weitgehend Glauben schenkt.

Diese Behauptung erhielt Ende Oktober einen direkten Schlag, als der Fed-Vorsitzende Jerome Powell und Finanzministerin Janet Yellen warnten, dass die hohe Inflation bis Ende 2022 anhalten könnte. Wenn sowohl die hohe Arbeitslosigkeit als auch die hohe Inflation tatsächlich anhalten - d. h. wenn der Elendsindex wieder zu steigen beginnt - könnte sich diese Verzögerung im Chart als vorübergehend erweisen. Nicki Shiels von MKS Switzerland rät, dass eine "Stagflation eine makroökonomische Rotation aus typischen Reflationsanlagen oder Rohstoffen wie Öl und Kupfer in den Edelmetallsektor erzwingen würde."

Top-Analysten warnen vor einer Wiederholung der 1970er Jahre, vielleicht sogar eine Verschlimmerung

Noriel Roubini, der viel beachtete Wirtschaftsprofessor an der Columbia University, glaubt, dass eine Stagflation bevorsteht - eine, die vielleicht noch schlimmer ist als in den 1970er Jahren. "Angesichts einer Schuldenfalle und einer anhaltend über dem Zielwert liegenden Inflation", schreibt er in einer aktuellen Analyse von Project Syndicate, "werden [die Zentralbanken] mit ziemlicher Sicherheit klein beigeben und hinter der Kurve zurückbleiben, selbst wenn die Finanzpolitik zu locker bleibt. ...

Mittelfristig, wenn die Weltwirtschaft von einer Reihe anhaltender negativer Angebotsschocks getroffen wird, könnte es zu einer weitaus schlimmeren Situation als einer leichten Stagflation oder Überhitzung kommen: einer vollständigen Stagflation mit viel geringerem Wachstum und höherer Inflation."

In ähnlicher Weise warnen die Analysten der Deutschen Bank: "Wir halten es für erwähnenswert, dass viele Faktoren wie Verschuldung, Demografie und Globalisierung darauf hindeuten, dass wir mit einer noch schwierigeren Situation konfrontiert werden könnten, als wir sie damals gesehen haben." In der vergangenen Woche hat Alan Greenspan, der vor fast zwei Jahren vor einer kommenden Stagflationskrise gewarnt hatte, diese Bedenken erneut geäußert.

"Wenn die Wachstumserwartungen weiter sinken und die Preiserwartungen weiter steigen", schrieb er, "könnten wir auf ein stagflationäres Umfeld zusteuern, da die gestiegenen Kosten auf der Angebotsseite die Kaufkraft der Verbraucher und letztlich die Endnachfrage untergraben."

Der Hedgefonds-Guru Paul Tudor Jones drückte es in einem CNBC-Interview kürzlich noch etwas deutlicher aus: "Der Inflationsgeist ist aus der Flasche", sagte er, "und wir laufen Gefahr, in die 1970er Jahre zurückzukehren." Am vergangenen Wochenende hat die Redaktion des Wall Street Journal den Spekulationen über eine Stagflation offiziell ein Ende gesetzt und erklärt, dass sie bereits eingetreten ist: "Wir haben uns mit der Vorhersage der Stagflation-Rückkehr zurückgehalten, da es sich um eine robuste Erholung von der pandemischen Zerstörung handeln dürfte. Aber die Regierungsdaten lassen keinen Zweifel daran, dass sie in diesem Sommer eingetreten ist."