China mit Atom-Hammer: Diese News geht um die Welt!

14.11.2021 | Uli Pfauntsch

Es ist die "Big News" des Jahres: China plant 150 neue Reaktoren in den kommenden 15 Jahren und wird etwa eine halbe Billion Dollar investieren. Damit wird das Land seine Atomstrom-Kapazität voraussichtlich von 50GW heute auf 200GW bis 2035 vervierfachen und somit der Urannachfrage in 15 Jahren jährlich rund 70 Millionen Pfund hinzufügen. Allein diese Menge entspricht mehr als der Jahresproduktion Kasachstans, dem mit rund 43 Prozent Marktanteil weltgrößten Uranproduzenten. Und das alles, während bestehende Minen aufgrund ihrer natürlichen Ausbeutung erheblich erschöpft sein werden.

Es ist die "Big News" des Jahres: China plant 150 neue Reaktoren in den kommenden 15 Jahren und wird etwa eine halbe Billion Dollar investieren. Damit wird das Land seine Atomstrom-Kapazität voraussichtlich von 50GW heute auf 200GW bis 2035 vervierfachen und somit der Urannachfrage in 15 Jahren jährlich rund 70 Millionen Pfund hinzufügen. Allein diese Menge entspricht mehr als der Jahresproduktion Kasachstans, dem mit rund 43 Prozent Marktanteil weltgrößten Uranproduzenten. Und das alles, während bestehende Minen aufgrund ihrer natürlichen Ausbeutung erheblich erschöpft sein werden.

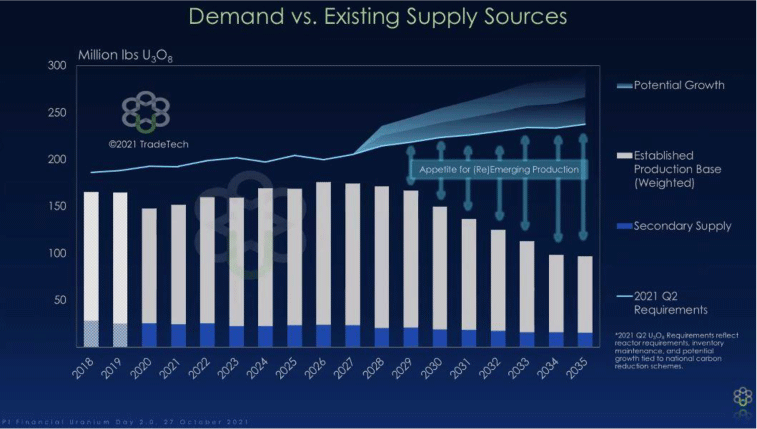

Abb.: die Erschöpfung der bestehenden Minen lässt das zukünftige Angebot massiv zurückgehen und lässt das bestehende Defizit dramatisch ansteigen. Im potenziellen Wachstumsszenario sind weder die Ambitionen Chinas und anderer Nationen zum Bau weiterer herkömmlicher Reaktoren enthalten, noch die Pläne zahlreiche Länder zur Bereitstellung ganzer Armeen von neu entwickelten Small Modular Reactors.

Versorger: Date mit der Unvermeidlichkeit!

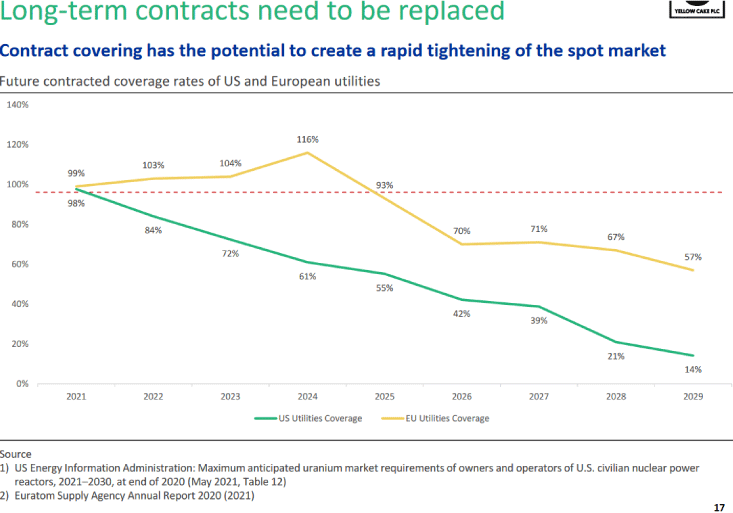

Atomstromversorger haben über das letzte Jahrzehnt rund 1,6 Milliarden Pfund Uran verbraucht, doch nur etwa die Hälfte durch langfristige Verträge ersetzt. Der so genannte Carry-Trade, der über die letzten Jahre die kurzfristige Versorgung ermöglicht hat, ist nun vorbei. Sobald die Versorger in den Vertragsmarkt zurückkommen, ist der Spotmarkt praktisch irrelevant. Sie werden ab einem bestimmten Zeitpunkt um das Material konkurrieren und die Preise nach oben treiben, ähnlich wie im Zeitraum 2005 bis 2007. Mit dem Unterschied, dass China nun beginnen wird, seine strategischen Uranreserven massiv aufzustocken.

Diese neuen Reaktoren werden mindestens 50 bis 60 Jahre laufen und benötigen nicht nur anfängliche Treibstoff-Befüllungen für mehrere Jahre, sondern auch Uran-Lieferverträge für mindestens 10 Jahre. Versorger in den USA und Europa sind von den Entwicklungen der letzten Monate überrollt worden, scheinen sich jedoch noch immer im Tiefschlaf zu befinden, obwohl ihre Bestände schrumpfen. Die zusätzliche Nachfrage aus China wird zu einem sehr, sehr langen Uranium-Squeeze führen. Die Auswirkungen auf die Uranpreise + Uranaktien sind bei weitem noch nicht eingepreist.

Insbesondere die vertragliche Abdeckung der US-Versorger ist besorgniserregend. Bedenkt man, dass die Uranproduktion in den USA praktisch nicht mehr vorhanden ist, die Vereinigten Staaten jedoch die größte Reaktorflotte der Welt besitzen, treibt allein dieser Umstand zahlreichen US-Politikern Sorgenfalten auf die Stirn.

Hinzu kommt, dass sich die globale Uranproduktion auf nur fünf Unternehmen konzentriert, die rund 60 Prozent des Angebots in 2020 lieferten, der Großteil davon aus Ländern, die den USA nicht unbedingt freundlich gegenüberstehen (Kasachstan, Russland, Usbekistan, China).

Die Versorger waren über die letzten Jahre vermutlich besser abgedeckt als erwartet, was auch den zögerlichen Eintritt in den Vertragszyklus erklären könnte. Doch Fakt ist, dass diese ein Date mit der Unvermeidlichkeit haben. Das ist auch der Grund, weshalb clevere und vorausschauende Finanzinvestoren als „Frontrunner“ in physisches Uran investieren.

Ich bin überzeugt: Marktteilnehmer, die auf den Sprott Physical Uranium Trust oder Yellow Cake Plc. aus London setzen, sind den Versorgern mehr als nur einen Schritt voraus.

Deutscher Atomausstieg völlig irrelevant!

Hierzulande muss uns die Energiesicherheit, unser Wohlstand und die Zukunft als Industrieland am Herzen liegen. Doch die News, die über China veröffentlicht wurde und nun um die Welt geht, ist massiv. Denn Deutschland ist mit seinen sechs verbliebenen Kernkraftwerken völlig irrelevant, da allein China den Bau von 150 Reaktoren plant. Wer nun immer noch glaubt, dass Kernenergie keine Zukunft hat, sollte einfach nach China blicken.

Mit dem Hochfahren der Kernkraftwerke kann China zwei Fliegen mit einer Klappe schlagen. Zum einen die Kritik abwehren, dass es nichts getan hat, seine massiven CO2-Emissionen zu reduzieren und zum anderen den Wohlstand des Landes und das BIP erhöhen. China sagt, dass seine Pläne jährlich etwa 1,5 Milliarden Tonnen CO2 verhindern, mehr als das, was Deutschland, Großbritannien, Spanien und Frankreich gemeinsam erzeugen.

Es ist ein spannender Plan im proportionalen Maßstab zur Klimakrise, dessen Ausgang für diejenigen, die Atomkraft als Teil der Lösung halten, zum Vorbild werden kann. Chinas ultimativer Plan ist es, bis 2060 fast alle seiner knapp 3.000 Kohlekraftwerke durch CO2-freie Energie zu ersetzen. Dabei wird Kernkraft als zuverlässige Grundlast eine entscheidende Rolle spielen.

Der Vorteil für Investoren: die Uranpreise müssen auf mindestens 70 Dollar bis 80 Dollar klettern, ehe die Uranunternehmen ihre Investment-Entscheidungen zum Bau neuer Minen beschließen. Aufgrund der massiven Nachfrage über die kommenden Jahre und sehr langer Vorlaufzeiten für neue Uranminen, sind neue Rekordpreise im Uran sehr wahrscheinlich. Die größten Gewinner werden diejenigen sein, die im Uransektor investiert sind.

© Uli Pfauntsch

www.companymaker.de

Risikohinweis und Haftung: Alle in Companymaker veröffentlichten Informationen beruhen auf Informationen und Quellen, die der Herausgeber für vertrauenswürdig und seriös erachtet. Die Informationen stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n), noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Den Ausführungen liegt zudem eigenes Research zugrunde. Für die Richtigkeit des Inhalts kann trotzdem keine Haftung übernommen werden. Gerade Nebenwerte, sowie alle börsennotierten Wertpapiere sind zum Teil erheblichen Schwankungen und Risiken unterworfen. Deshalb ist auch die Haftung für Vermögensschäden, die aus der Heranziehung der Ausführungen für die eigene Anlageentscheidung möglicherweise resultieren können, kategorisch ausgeschlossen. Die Depotanteile einzelner Aktien sollten bei niedrig kapitalisierten Werten nur soviel betragen, dass auch bei einem möglichen Totalverlust das Depot nur marginal an Wert verlieren kann. Zwischen dem Abonnent und Leser von Companymaker kommt kein Beratungsvertrag zustande, da sich unsere Empfehlungen nur auf das Unternehmen, nicht aber auf die Anlageentscheidung des Lesers bezieht.

Hinweis gemäß § 34 WpHG: Wir weisen darauf hin, dass die CM Network GmbH, sowie Mitarbeiter der CM Network GmbH Aktien von Unternehmen, die in dieser Ausgabe erwähnt wurden halten oder halten könnten und somit ein möglicher Interessenskonflikt besteht. Zudem begrüßt und unterstützt die CM Network GmbH die journalistischen Verhaltensgrundsätze und Empfehlungen des Deutschen Presserates zur Wirtschafts- und Finanzmarktberichterstattung und wird im Rahmen der Aufsichtspflicht darauf achten, dass diese von den Autoren und Redakteuren beachtet werden.Bitte beachten Sie diesbezüglich auch das Impressum im PDF-Börsenbrief!