Hohe "Inflation" & niedrige Anleiherendite

21.11.2021 | Steve Saville

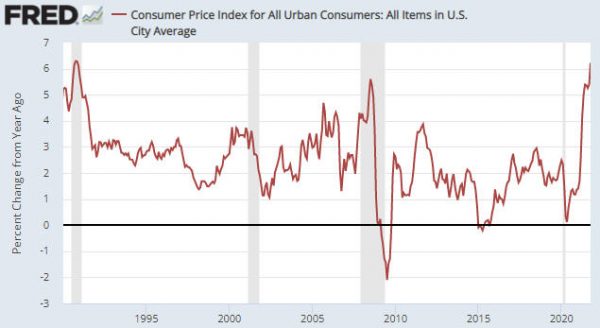

Die US-Regierung meldete soeben einen Anstieg des CPI um 6,2% gegenüber dem Vorjahr (siehe nachstehender Chart). Dies war der stärkste Anstieg seit 1990 und der zweitstärkste seit 1982. Außerdem glaubt niemand, der bei Verstand ist, dass der CPI das Tempo der USD-Abwertung überzeichnet. Wie kann dies parallel zu einer Rendite von etwa 1,5% für die 10-Jahresstaatsanleihe und einer Rendite von etwa 1,9% für die 30-Jahresstaatsanleihe geschehen?

Die US-Regierung meldete soeben einen Anstieg des CPI um 6,2% gegenüber dem Vorjahr (siehe nachstehender Chart). Dies war der stärkste Anstieg seit 1990 und der zweitstärkste seit 1982. Außerdem glaubt niemand, der bei Verstand ist, dass der CPI das Tempo der USD-Abwertung überzeichnet. Wie kann dies parallel zu einer Rendite von etwa 1,5% für die 10-Jahresstaatsanleihe und einer Rendite von etwa 1,9% für die 30-Jahresstaatsanleihe geschehen?

Es gibt eine zweiteilige Antwort auf die obige Frage. Der erste Teil besteht darin, dass der Anleihemarkt davon ausgeht, dass der US-Verbraucherpreisindex in den nächsten zehn Jahren durchschnittlich nur 2,7% betragen wird. Wir wissen, dass dies der Fall ist, denn 2,7% ist der jährliche CPI-Anstieg, der im aktuellen Preis der 10-Jahres-TIPS berücksichtigt ist.

Mit anderen Worten: Der Anleihemarkt rechnet mit einem deutlichen Rückgang der "Inflationsrate" gegenüber dem derzeitigen Niveau. Doch selbst ein Anstieg des CPI um 2,7% ist mit einer aktuellen Rendite der 10-Jahresstaatsanleihe von etwa 1,5% unvereinbar. Ausgehend von den heutigen Inflationserwartungen müsste die 10-Jahresstaatsanleihe derzeit mindestens 3,5% abwerfen.

Der andere Teil der Antwort ist, dass die Finanzmärkte von der Fed erwarten, dass sie alles tun wird, um die Renditen von US-Staatsanleihen deutlich unter den Sätzen zu halten, die mit der offiziellen "Inflationsrate" vereinbar wären. Angesichts ihrer unbegrenzten Fähigkeit, Vermögenswerte mit Geld zu kaufen, das sie aus dem Nichts erschafft, ist die Fed in der Lage, die Renditen von Staatsanleihen für lange Zeit auf einem unrealistisch niedrigen Niveau zu halten. Ein solches Vorgehen hätte jedoch sehr negative Auswirkungen auf den US-Dollar und sehr positive Auswirkungen auf die meisten auf US-Dollar lautenden Kurse.

Insbesondere wäre eine Fed-Politik, die die Renditen von US-Staatsanleihen angesichts der offensichtlichen Beweise für eine hohe "Inflation" auf ein niedriges Niveau begrenzt, äußerst günstig für den Goldpreis in US-Dollar. Eine offizielle Fed-Politik, die angesichts einer anhaltend hohen "Inflation" die Anleiherenditen auf niedrigem Niveau deckelt, wird wahrscheinlich nicht in den nächsten sechs Monaten eingeführt werden, aber ich vermute, dass sie im Zeitraum 2023-2024 ein wichtiger Treiber für die Marktpreise sein wird.

© Steve Saville

www.speculative-investor.com

Regelmäßige Finanzmarktprognosen und -analysen stehen auf unserer Webseite www.speculative-investor.com zur Verfügung. Zurzeit bieten wir keine kostenlosen Probeabos an, aber Gratisbeispiele unserer Arbeit (Auszüge aus unseren regelmäßig erscheinenden Kommentaren) können Sie unter www.speculative-investor.com/new/freesamples.html abrufen.

Dieser Artikel wurde am 16. November 2021 auf www.tsi-blog.com veröffentlicht und exklusiv für GoldSeiten übersetzt.