Zauberer der Fed - Die Megamanipulanten

16.02.2022 | Egon von Greyerz

In einer Anlegerwelt der sofortigen Befriedigung und Notenbankintervention - wo kurzfristiges Trading und Spekulation die Norm ist - geraten wahre Werte in Vergessenheit. Konfuzius verstand den Wert langfristigen Denkens und somit auch echter Werte: Denkst du an ein Jahr, säe ein Samenkorn; denkst du an ein Jahrzehnt, pflanze einen Baum; denkst du an ein Jahrhundert, bilde die Menschen. - Konfuzius

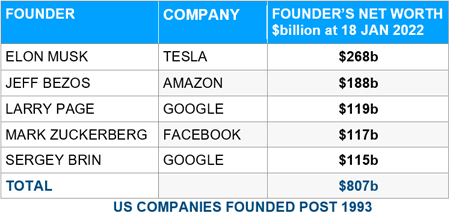

In einer Anlegerwelt der sofortigen Befriedigung und Notenbankintervention - wo kurzfristiges Trading und Spekulation die Norm ist - geraten wahre Werte in Vergessenheit. Konfuzius verstand den Wert langfristigen Denkens und somit auch echter Werte: Denkst du an ein Jahr, säe ein Samenkorn; denkst du an ein Jahrzehnt, pflanze einen Baum; denkst du an ein Jahrhundert, bilde die Menschen. - KonfuziusIn den 2000ern wurden Vermögen gemacht, deren Ausmaß unfassbar ist. Kein Spekulant und kein Investor musste in diesem Jahrhundert seine Anlagen auf 100 Jahre vorausplanen, wie Konfuzius es empfahl. Innerhalb weniger Jahrzehnte entstanden Vermögen, die die kühnsten Träume überstiegen. Nehmen wir zum Beispiel die reichsten Amerikaner von heute. Vor 1994 hatten die folgenden Multimilliardäre noch nicht mal ihre Unternehmen gegründet:

Nach 1993 gegründete US-Unternehmen

Im Jahr 1993, also bevor die oben genannten Unternehmen existierten, war Warren Buffett noch reichster Amerikaner, mit einem Vermögen von 8 Milliarden $. 2022 liegt Buffetts Reinvermögen bei 117 Milliarden $. Das heißt: Nach weniger als 30 Jahren liegt das Vermögen des heute reichsten Amerikaners (Musk) beim 33-fachen des Vermögens des reichsten Amerikaners von vor 30 Jahren.

Die neuen "Räuberbarone" mit schier unglaublichen Megavermögen

Das Gesamtvermögen der 5 US-amerikanischen Neureichen (siehe oben) übersteigt das BIP von Ländern wie der Schweiz, Holland, Schweden und Polen. Es ist schier unglaublich, dass die Gründer von 5 Unternehmen, welche weniger als 30 Jahren existieren, mehr Vermögen angehäuft haben als Länder, die teils über 1.000 Jahre alt sind, im Jahr als BIP erwirtschaften.

Ja, ich weiß, all das sind neue Technologieunternehmen in der einen oder anderen Form. Doch nehmen wir ein Unternehmen wie Google, das im Grunde einen ausgefeilten Gelbe-Seiten-Dienst auf globaler Ebene zu bieten hat. Die beiden Google-Gründe, Page und Brin, haben zusammen ein Vermögen von 234 Mrd. $, das auf ein Unternehmen zurückgeht, das keine greifbaren Produkte herstellt. Die ist ein völlig neues Phänomen der letzten Jahrzehnte. Gründer von Unternehmen, die viele Billionen $ wert sind und in erster Linie aus den Bereichen Software/ Technologie stammen, sind zu neuen Räuberbaronen geworden - die Nachfolger der Räuberbarone des vorausgehenden Jahrhunderts.

Wie alle neuen und innovativen Sektoren wird auch diese Technologieunternehmen dasselbe Schicksal erleiden, das die meisten führenden Industriezweige im Verlauf der Geschichte erlitten. Sie werden von neuen Unternehmen und neuen Technologien übernommen werden. Aber auch die Bewertungen vieler dieser Unternehmen werden erheblich sinken. Von den ursprünglich 12 Unternehmen des Dow Jones Industrial Average existiert heute KEINES mehr. In den nächsten 100 Jahren wird sich die Geschichte mit höchster Wahrscheinlichkeit wiederholen.

Ende einer ökonomischen Ära

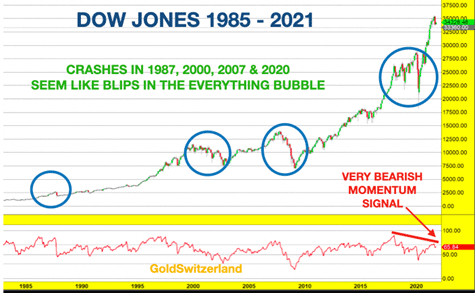

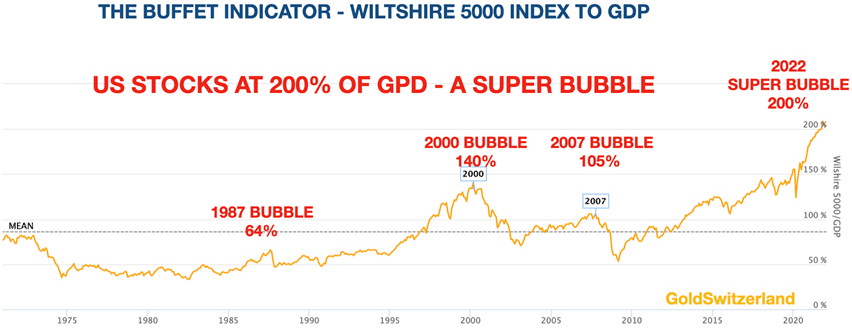

Wie ich schon so oft angemerkt habe, befinden wir uns heute am Ende einer großen ökonomischen Ära. Typisch für das Ende eines Zyklus ist Blasenbildung in vielen Vermögenswert- und Rohstoffmärkten. In diesem Jahrhundert konnten wir genau das beobachten - historische Überbewertung bei Aktien-, Anleihe- und Immobilienwerten.

Mit über 200% des BIP weist der Buffet-Indikator für US-Aktien aktuell eine gewaltige Überbewertung aus. Diese Überbewertung hat epische Ausmaße erreicht und liegt sehr deutlich über jenen 140% Überbewertung am Hoch von 2000. Siehe Diagramm unten.

Grantham - “Eine Super-Bubble”

Diese Superblase an den US-Märkten, so Jeremy Grantham, ist in schockierender Weise überteuert. Sie wird nicht nur zum Mittelwert zurückkorrigieren, sondern auch auf dem Weg nach unten, wie zuvor auf den Weg nach oben, über den Trend hinausschießen.

Wir dürfen nicht vergessen, dass diese Superblase mit einem schockierend schnellen Rückgang der Kurse einhergehen wird. Kaum ein Investor kann sich heute vorstellen, dass Aktienzukauf bei Marktverlusten im nächsten Einbruch die falsche Strategie ist.

Während meines Arbeitsleben hatten sich alle westlichen Märkte von ihren großen Einbrüchen wieder erholen können. Das war Fall bei den Kursverlusten der Jahre 1973 (nicht gezeigt), 1987, 2000, 2007 und 2020. Praktisch jeder dieser Kursstürze (Bärenmärkte/ Korrekturen) sieht mit Blick auf den heutigen Chart fast schon mickrig aus.