Die Investitionswippe

19.06.2022 | Steve Saville

Wir haben in der Vergangenheit bereits mehrfach darauf hingewiesen*, dass sich Gold und der wichtigste Aktienindex der Welt (der S&P500 Index - SPX) an den entgegengesetzten Enden einer virtuellen Investitionswippe befinden. Wenn sich der eine in einem langfristigen Bullenmarkt befindet, muss sich der andere in einem langfristigen Bärenmarkt befinden. In mehrjährigen Perioden, in denen beide in Dollar gerechnet aufwärts tendieren, bedeutet dies, dass sich der Dollar in einem starken Bärenmarkt befindet, und nicht, dass sich Gold und der SPX gleichzeitig in einem Bullenmarkt befinden (welcher von beiden sich tatsächlich in einem Bullenmarkt befindet, wird durch die Entwicklung des Gold/SPX-Verhältnisses bestimmt).

Wir haben in der Vergangenheit bereits mehrfach darauf hingewiesen*, dass sich Gold und der wichtigste Aktienindex der Welt (der S&P500 Index - SPX) an den entgegengesetzten Enden einer virtuellen Investitionswippe befinden. Wenn sich der eine in einem langfristigen Bullenmarkt befindet, muss sich der andere in einem langfristigen Bärenmarkt befinden. In mehrjährigen Perioden, in denen beide in Dollar gerechnet aufwärts tendieren, bedeutet dies, dass sich der Dollar in einem starken Bärenmarkt befindet, und nicht, dass sich Gold und der SPX gleichzeitig in einem Bullenmarkt befinden (welcher von beiden sich tatsächlich in einem Bullenmarkt befindet, wird durch die Entwicklung des Gold/SPX-Verhältnisses bestimmt). Kürzlich war unser Konzept der "Investitionswippe" Teil der Inspiration für das von Dietmar Knoll entwickelte Synchronous Equity and Gold Price Model (SEGPM). Bei diesem Modell handelt es sich um eine quantitative Beziehung zwischen dem SPX, dem USD-Goldpreis und der US-Geldmenge (das Modell verwendet das Geldmengenaggregat M2) und wird auf den Seiten 251-266 des jüngsten Incrementum-Berichts "In Gold We Trust" erläutert.

Bevor wir uns mit der Funktionsweise des SEGPM befassen, sei darauf hingewiesen, dass bereits früher versucht wurde, Veränderungen am Aktienmarkt und beim Goldpreis mit Veränderungen bei der Geldmenge zu verknüpfen. Diese Versuche sind gescheitert. Was den Aktienmarkt betrifft, so scheiterten sie, weil eine starke positive Korrelation zwischen dem führenden Aktienindex und der Geldmenge nur während des Aktienbullenmarktes besteht, d. h. die Geldmenge allein kann die großen Schwankungen am Aktienmarkt nicht erklären. Während des 9-Jahreszeitraums von März 2000 bis März 2009 stieg die Geldmenge in den USA zum Beispiel enorm an, aber der SPX lag am Ende dieses Zeitraums 50% niedriger als zu Beginn.

In Bezug auf den Goldmarkt sind die genannten Versuche in erster Linie deshalb gescheitert, weil die zugrunde liegende Prämisse falsch ist, denn es gibt keinen guten Grund dafür, dass sich der Goldpreis an der US-Geldmenge orientiert. Außerdem wissen wir aus der Vergangenheit, dass Bewertungen für Gold, die sich ausschließlich auf die US-Geldmenge stützen, über Jahrzehnte hinweg stark von der Realität abweichen können, was bedeutet, dass sie keinen praktischen Wert haben. Die oben erwähnten Modelle haben nie über vollständige Zyklen hinweg funktioniert, weil sie den SPX und die Geldmenge oder Gold und die Geldmenge berücksichtigen, im Gegensatz zu einer Kombination aus SPX und Gold (beide Enden der "Investitionswippe") und der Geldmenge.

Das SEGPM basiert auf der Idee, dass es Zeiträume gibt, in denen ein Anstieg der Geldmenge den SPX stärker ansteigen lässt als den Goldpreis, und andere Zeiträume, in denen ein Anstieg der Geldmenge den Goldpreis stärker ansteigen lässt als den SPX, wobei der allgemeine Grad des Vertrauens** in Geld, das Finanzsystem und die Regierung bestimmt, ob der SPX oder Gold der Hauptnutznießer der Geldinflation ist. In langen Zeitspannen, in denen das Vertrauen hoch ist oder eine steigende Tendenz aufweist, wirkt sich eine Erhöhung der Geldmenge in der Regel stark auf den SPX und nur wenig auf Gold aus. In langen Zeiträumen, in denen das Vertrauen niedrig ist oder sinkt, ist das Gegenteil der Fall.

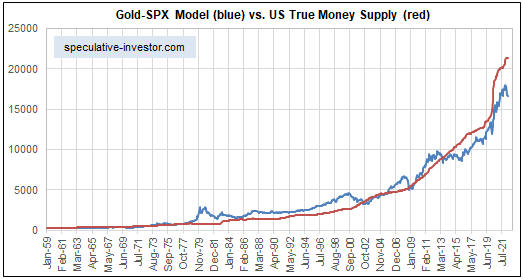

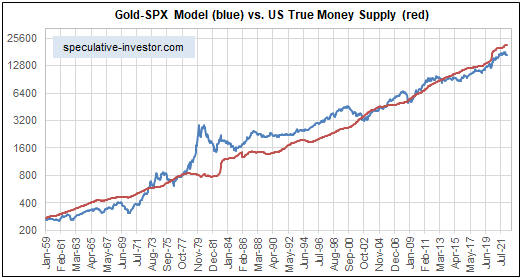

Dietmar Knoll fand heraus, dass die Addition des SPX zum 1,5-fachen des USD-Goldpreises (und die Anwendung eines Skalierungsfaktors) zu einer Zahl führt, die die Geldmenge M2 über viele Jahrzehnte hinweg gut abbildet. Die Korrelation wird durch Charts im oben verlinkten Incrementum-Bericht veranschaulicht, aber wir haben unsere eigenen Charts unter Verwendung der wahren Geldmenge (TMS) anstelle von M2 erstellt. Unsere Charts sind unten dargestellt. Jeder der beiden folgenden Monatscharts vergleicht die US-TMS mit der Summe aus dem S&P500 Index und dem 1,5-fachen des USD-Goldpreises. Der einzige Unterschied zwischen diesen Charts ist die Skalierung der Y-Achse. Der erste Chart verwendet eine lineare Skala, der zweite Chart eine logarithmische Skala.

Der oben dargestellte logarithmische Chart zeigt, dass es seit 1959 nur drei mehrjährige Zeiträume gab, in denen das SEGPM erheblich von der Geldmenge abwich. Der erste fand in den Jahren 1969-1971 aufgrund der extremen Unterbewertung von Gold statt (der Goldpreis war damals fest und konnte nicht auf die damalige monetäre Inflation und das schwindende Vertrauen reagieren). Der zweite trat in den Jahren 1979-1980 aufgrund einer Goldmarktblase auf. Der dritte Zeitraum fand in der zweiten Hälfte der 1990er Jahre aufgrund einer Aktienmarktblase statt.

Interessanterweise zeigen beide Charts, dass der aktuelle SPX+Goldstand im Verhältnis zur Geldmenge niedrig ist. Wenn wir zu Recht davon ausgehen, dass ein wirtschaftlicher Abschwung (eine 1- bis 3-jährige Zeitspanne sinkenden Vertrauens) begonnen hat, dann deutet dies darauf hin, dass der Goldpreis in den nächsten Jahren viel Spielraum für einen Anstieg hat, selbst wenn das Geldmengenwachstum langsam ist. Genauer gesagt deutet dies darauf hin, dass sich der Goldpreis in US-Dollar in den nächsten zwei Jahren bei einem TMS-Wachstum von nur 5% im Jahr verdoppeln könnte.

*Zum Beispiel in dem hier verlinkten Blogbeitrag vom Mai 2017

**Das allgemeine Vertrauensniveau wird durch unser Gold True Fundamentals Model (GTFM) quantifiziert

© Steve Saville

www.speculative-investor.com

Regelmäßige Finanzmarktprognosen und -analysen stehen auf unserer Webseite www.speculative-investor.com zur Verfügung. Zurzeit bieten wir keine kostenlosen Probeabos an, aber Gratisbeispiele unserer Arbeit (Auszüge aus unseren regelmäßig erscheinenden Kommentaren) können Sie unter www.speculative-investor.com/new/freesamples.html abrufen.

Dieser Artikel wurde am 11. Juni 2022 auf www.tsi-blog.com veröffentlicht und exklusiv für GoldSeiten übersetzt.