USA schon in der Rezession?

21.06.2022 | Hannes Huster

Ökonomen sprechen von einer Rezession, sobald eine Wirtschaft zwei Quartale infolge schrumpft. Somit wird das Thema der Rezession erst dann in den Medien ausgebreitet, wenn die ersten 6 oder 7 Monate (bis die Daten offiziell sind) schon überstanden sind. Seit dem Jahre 1900 betrug die durchschnittliche Dauer einer Rezession 15 Monate. Es gab kürzere (März 2001 - November 2001) oder auch längere (Dezember 2007 bis Juni 2009).

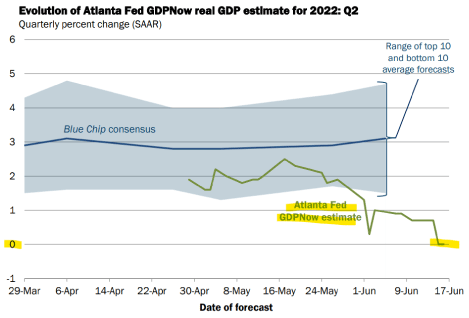

Ökonomen sprechen von einer Rezession, sobald eine Wirtschaft zwei Quartale infolge schrumpft. Somit wird das Thema der Rezession erst dann in den Medien ausgebreitet, wenn die ersten 6 oder 7 Monate (bis die Daten offiziell sind) schon überstanden sind. Seit dem Jahre 1900 betrug die durchschnittliche Dauer einer Rezession 15 Monate. Es gab kürzere (März 2001 - November 2001) oder auch längere (Dezember 2007 bis Juni 2009).Wenn wir uns nun ansehen, dass die US-Wirtschaft im 1. Quartal 2022 um 1,40% geschrumpft ist und der GDP-NOW Indikator der Atlanta FED (der immer eine gute Trefferquote hat) in der vergangenen Woche auf 0% gefallen ist, dann könnte dies darauf hindeuten, dass sich die US-Wirtschaft vielleicht schon 6 Monate in einer Rezession befindet:

Diese Theorie, die ich einmal in den Raum stelle, würde sich auch gut mit dem Verlauf der Aktienmärkte decken. Man sagt, die Märkte haben ein gutes Gespür für die wirtschaftlichen Veränderungen, bevor es mit den offiziellen Zahlen bestätigt wird.

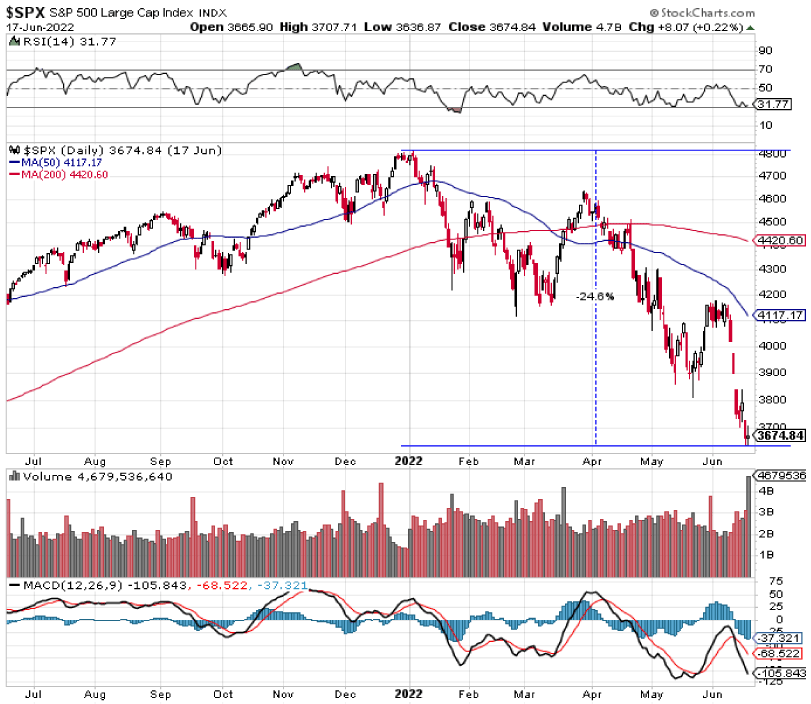

Der S&P 500 Index hat sein Top Ende 2021 eingezogen und seitdem knapp 25% an Wert verloren:

Es würde also gut passen, dass das Wachstum in den USA im 4. Quartal 2021 beendet wurde und sich die Wirtschaft seit fast 6 Monaten schon in einer Rezession befindet, sollte auch das 2. Quartal negativ ausfallen.

Das "Gute" daran ist, dass es meist dann in den Märkten der beste Kaufzeitpunkt ist, sobald die Analysten und Ökonomen offiziell bestätigten, dass sich eine Wirtschaft in einer Rezession befindet. Die "letzten Anleger" denken, sie müssen noch verkaufen und danach spielt der Markt schon den Aufschwung aus der Talsohle.

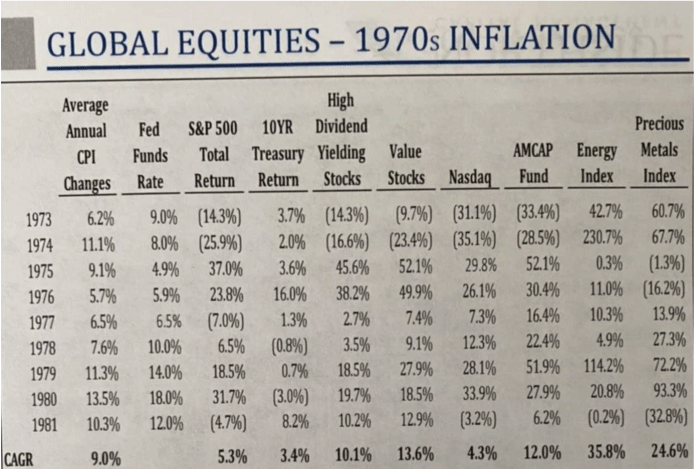

Auf Twitter habe ich diese schöne Statistik gefunden, die die Performance verschiedener Assets während der Inflation (Stagflation) in den 1970er Jahren darstellt:

Wir sehen den S&P 500 Index, der am Anfang am stark gelitten hat, wobei wir z.B. die 25,90% Verlust aus dem Jahre 1974 jetzt auch schon am Index sehen. Die Aktien zeigten durchschnittlich 5,30% Rendite, die Anleihen 3,40%. Dividenden-Aktien hielten sich mit 10,10% deutlich besser, ähnlich wie die Value-Aktien. Wachstumsaktien hatten mit 4,30% eine schwache Performance, am besten sind Energie- und Rohstoffaktien gelaufen mit +35,80% und +24,60%.

Durch den Feiertag in den USA gestern, kamen wenig Impulse in die Märkte. Gold und Silber nahezu unverändert und die Rohstoffe insgesamt etwas fester. In Asien und Australien heute Morgen eher positive Tendenzen, was auch an den grünen US-Futures liegen mag.

© Hannes Huster

Quelle: Auszug aus dem Börsenbrief "Der Goldreport"

Pflichtangaben nach §34b WpHG und FinAnV

Wesentliche Informationsquellen für die Erstellung dieses Dokumentes sind Veröffentlichungen in in- und ausländischen Medien (Informationsdienste, Wirtschaftspresse, Fachpresse, veröffentlichte Statistiken, Ratingagenturen sowie Veröffentlichungen des analysierten Emittenten und interne Erkenntnisse des analysierten Emittenten).

Zum heutigen Zeitpunkt ist das Bestehen folgender Interessenkonflikte möglich: Hannes Huster und/oder Der Goldreport Ltd. mit diesen verbundene Unternehmen:

1) stehen in Geschäftsbeziehungen zu dem Emittenten.

2) sind am Grundkapital des Emittenten beteiligt oder könnten dies sein.

3) waren innerhalb der vorangegangenen zwölf Monate an der Führung eines Konsortiums beteiligt, das Finanzinstrumente des Emittenten im Wege eines öffentlichen Angebots emittierte.

4) betreuen Finanzinstrumente des Emittenten an einem Markt durch das Einstellen von Kauf- oder Verkaufsaufträgen.

5) haben innerhalb der vorangegangenen zwölf Monate mit Emittenten, die selbst oder deren Finanzinstrumente Gegenstand der Finanzanalyse sind, eine Vereinbarung über Dienstleistungen im Zusammenhang mit Investmentbanking-Geschäften geschlossen oder Leistung oder Leistungsversprechen aus einer solchen Vereinbarung erhalten.