Dow Jones oder S&P500-Index. Was ist besser?

02.09.2022 | Mark J. Lundeen

- Seite 2 -

Der Anstieg der Anleiherenditen seit Januar 2022 erweckt den Anschein, dass ein Großbärenmarkt bei Anleihen beginnt. Normalerweise treten Bärenmärkte bei Anleihen als unvermeidliche Reaktion auf eine steigende Verbraucherpreisinflation auf. Die Tatsache, dass die Renditen dieser beiden Anleiheserien in dieser Woche sprunghaft angestiegen sind, in einer Woche, in der der Vorsitzende Powell das Engagement des FOMC im Kampf gegen die Inflation erneut bekräftigt hat, zeigt, dass der Anleihemarkt dem FOMC genau sagt, was er von seinem angeblichen Engagement im Kampf gegen die Inflation hält - ihr stinkt, buh! Ich behalte die Anleiherenditen im Auge.

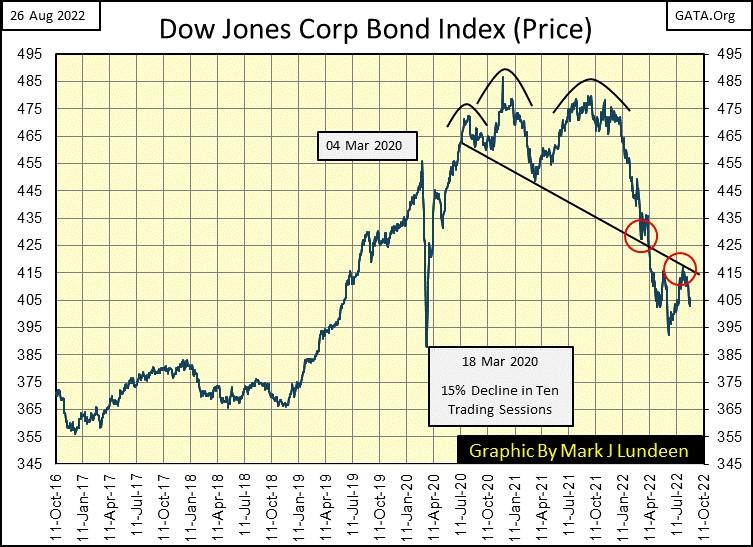

Anleiherenditen sind gut zu verfolgen, aber die meisten Menschen denken an die Marktpreise, wenn sie an einen Bullen- oder Bärenmarkt denken. Hier ist also ein Chart der Preise für den Dow Jones Corporate Bond Index seit 2016. Oben sehen Sie den Rückgang der Anleiherenditen seit 2019, was zu einem schönen Anstieg der Anleihekurse unten führte. Als dann die Anleiherenditen oben im Januar 2022 zu steigen begannen, begannen die Anleihekurse unten zu sinken.

Ich betrachte mich selbst nicht als Markttechniker, wenn es um das Lesen von Charts geht, aber im obigen Chart sind einige schöne technische Chartformationen zu sehen, die darauf hindeuten, dass der aktuelle Bärenmarkt bei Anleihen noch weitergehen wird. Erstens eine schöne Schulter-Kopf-Schulter-Topformation (H&S), die im Juli 2020 begann. Im Januar 2022, als die Anleihekurse begannen, von der rechten Schulter dieser Formation nach unten zu brechen, gingen die Anleihekurse weiter zurück, bis sie die H&S-Halslinie (schwarze Linie) erreichten, wo sie Ende März abprallten (roter Kreis). Einige Wochen später begannen die Anleihekurse erneut zu sinken, aber dieses Mal unter der H&S-Halslinie zu bremsen.

Die Anleihekurse erreichten im Mai ihren Tiefpunkt und begannen zu steigen, bis sie im Juli auf dieselbe Nackenlinie trafen (zweiter roter Kreis), als die Anleihekurse an eine Obergrenze stießen und wieder zu sinken begannen. Das ist kein gutes technisches Merkmal für die Bullen. Wie ich bereits sagte, halte ich mich nicht für einen Charttechniker, aber man muss auch kein Wetterfrosch sein, um zu wissen, woher der Wind weht. Wenn ich mir die obigen Anleiherenditen und -kurse ansehe, glaube ich, dass sich die Anleihen in der Anfangsphase eines massiven Bärenmarktes befinden, der letztendlich die Pensionsfonds und die Reserven der Versicherungsgesellschaften vernichten wird.

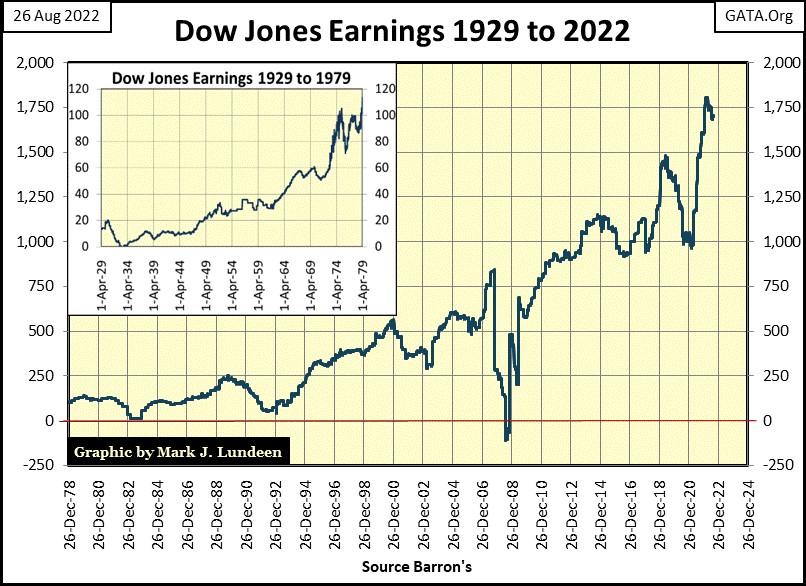

Es ist eine Schande, aber allzu viele Rentner, die wenig oder gar nicht mit den Finanzmärkten in Berührung gekommen sind, werden eines Tages in nicht allzu ferner Zukunft über das Gegenparteirisiko belehrt werden, was ihnen gar nicht gefallen wird, da wir in diesen Charts sehen, was auf dem Anleihemarkt passiert. Schauen wir uns unten die Gewinne des Dow Jones an, die gerade ein Allzeithoch erreicht haben. Diese Beinahe-Rekordgewinne sind ein kleines Rätsel, wenn wir alle Stillstände in der Weltwirtschaft seit des Auftauchens des CCP/COVID-Virus Ende 2019 in Betracht ziehen.

Vielleicht aber auch nicht, denn wie alles, was in Dollar denominiert ist, unterliegen auch die Unternehmensgewinne einer zunehmenden Dollarmenge (Geldinflation), die in der Wirtschaft zirkuliert. Zumindest so lange, bis irgendwo auf dem Finanzmarkt eine Blase platzt, wie es Ende 2007 geschah, als die Subprime-Hypothekenblase platzte.

Die Gewinne des Dow Jones waren 2008 sogar negativ. Das einzige andere Mal, dass dies geschah, war 1932, während der Großen Depression. Da die Blase, die der FOMC in unserem aktuellen Markt für Aktien, Anleihen und Immobilien aufgeblasen hat, die größte ist, die er je versucht hat, wie stehen die Chancen, dass die Dow-Jones-Erträge von ihrem derzeitigen hohen Niveau aus zum dritten Mal in einem Jahrhundert wieder ins Minus gehen? Ich weiß es nicht, aber ich halte ein solches Marktereignis für eine sichere Sache, bevor der anstehende Bärenmarkt seinen endgültigen Tiefpunkt erreicht.

Ich mag die Geschichte des Marktes. Deshalb hier ein kleiner Rückblick auf den Dow Jones Industrial Average. Der Dow Jones Industrials (ich nenne ihn Dow Jones) besteht aus 30 großen, dividendenstarken Blue-Chip-Unternehmen, die am Aktienmarkt gehandelt werden. Alle Dow-Jones-Durchschnitte sind einzigartig unter den heutigen großen Marktindices, da sie auf der Grundlage eines mathematischen Durchschnitts der Aktienkurse erstellt werden.