Wichtige Katalysatoren erwarten Gold

11.10.2022 | Jordan Roy-Byrne

Auch wenn sich die Edelmetalle erholt haben, gibt es noch immer etwas Angst davor, dass sie sich vor einem deutlichen Boden noch tiefer bewegen könnten. Doch wenn man den technischen Hintergrund betrachtet, wird man realisieren, dass uns bald eine deutliche Wende bevorsteht. Ende September schloss der S&P 500 unter seinem 40-monatigen gleitenden Durchschnitt. In den letzten 40 Jahren schloss der S&P 500 nur zweimal unter diesem Wert (ausgenommen COVID).

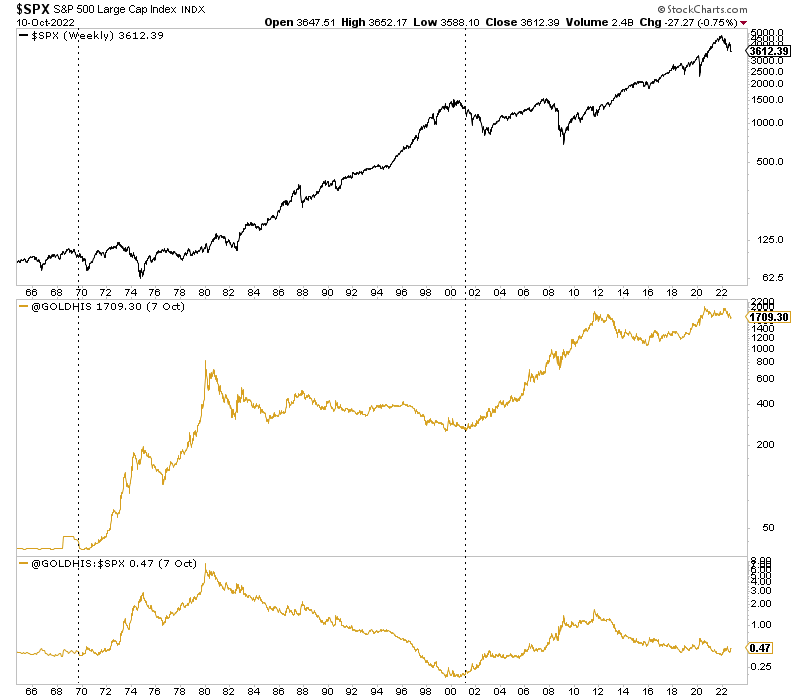

Auch wenn sich die Edelmetalle erholt haben, gibt es noch immer etwas Angst davor, dass sie sich vor einem deutlichen Boden noch tiefer bewegen könnten. Doch wenn man den technischen Hintergrund betrachtet, wird man realisieren, dass uns bald eine deutliche Wende bevorsteht. Ende September schloss der S&P 500 unter seinem 40-monatigen gleitenden Durchschnitt. In den letzten 40 Jahren schloss der S&P 500 nur zweimal unter diesem Wert (ausgenommen COVID).Wie wir bereits geschrieben und in Videokommentaren erwähnt haben, signalisiert ein Schluss unter dem 40-monatigen gleitenden Durchschnitt nach einem langfristigen Aufwärtstrend den Beginn eines neuen sekulären Bärenmarktes. Die vertikalen Linien im unteren Wochenchart markieren die Zeitpunkte, zu denen der S&P 500 unter seinem 40-monatigen gleitenden Durchschnitt schloss und ein sekulärer Bärenmarkt begann. Für Gold ist dies extrem wichtig, weil es den Beginn eines sekulären Bullenmarktes in Gold markiert.

Gold und Goldaktien haben vor einigen Wochen angefangen, den Aktienmarkt zu übertreffen, als der S&P 500 seinen 40-monatigen gleitenden Durchschnitt verlor. Sehen Sie dies als Mini-Katalysator. Der erste echte Katalysator ist offensichtlich. Das wird der Zeitpunkt sein, wenn die Fed aufhört, die Zinsen zu erhöhen. Ungeachtet der Fed-Rhetorik wird der Markt entscheiden, wann die Fed aufhören muss, die Zinsen zu erhöhen. Oktober 2021 hatte die Fed noch nicht geplant, die Zinsen bis 2023 zu erhöhen!

Stellen Sie sich vor, dass sich der Trend am Aktienmarkt, die Wirtschaftsdaten, das zunehmende Risiko, dass etwas im Finanzsystem zerbricht, und die plötzliche Schwäche am Arbeitsmarkt fortsetzen. In diesem Fall wäre es absurd zu denken, dass Zinserhöhungen über Dezember hinaus stattfinden. Des Weiteren ist es ebenso absurd zu denken, dass sie bis 2024 pausieren werden können.

Die Geschichte zeigt, dass Zinssenkungen kommen und dass sie während inflationärer Zeiten schneller auf den Plan treten, als man denken mag. In den letzten neun Fed-Zinserhöhungszyklen betrug die durchschnittliche Zeit zwischen der letzten Zinserhöhung und der ersten Zinssenkung fünf Monate. Doch von 1966 bis 1989, was größtenteils eine inflationäre Zeit war, lagen nur ein bis zwei Monate zwischen der letzten Zinserhöhung und der ersten Zinssenkung der fünf Fed-Zyklen.

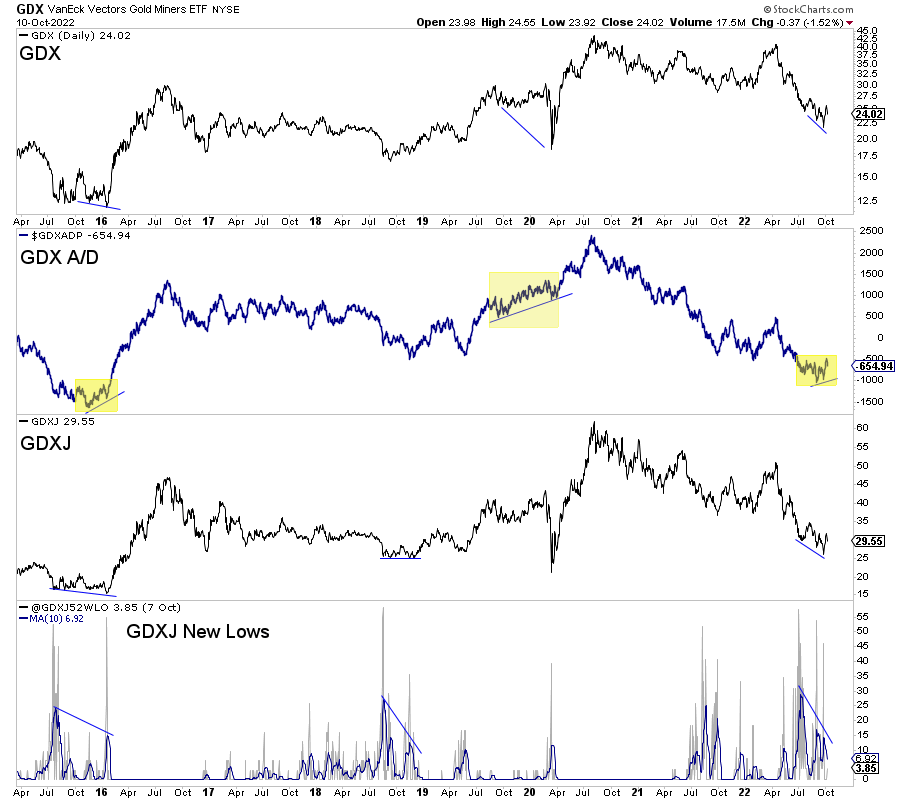

Eine Lockerung der Fed-Politik ist der zweite große Katalysator. Kehren wir zur Gegenwart zurück. Ich möchte die positiven Entwicklungen der Goldaktien hervorheben. Sie zeigen wichtige positive Abweichungen. Der untere Chart zeigt, dass die Advance-Decline-Linie des GDX ihre dritte positive Abweichung seit 2015 verzeichnete. Die Advance-Decline-Linie ist einer der besten technischen Frühindikatoren. Wir plotten außerdem den GDXJ und die Anzahl der neuen 52-Wochentiefs, geglättet mit einem 10-tägigen gleitenden Durchschnitt. Die kürzlich Abweichung stimmt mit den Abweichungen nahe der Tiefs von 2018 und 2016 überein.

Diese Katalysatoren stehen aus mittelfristiger Sicht kurz bevor, jedoch nicht aus kurzfristiger. Die Fed könnte noch eine Weile länger straff blieben und eine weitere Abwärtsphase am Aktienmarkt (was etwas Abwärtsdruck auf die Edelmetalle ausüben könnte) könnte notwendig sein, damit die Fed offiziell den Kurs ändert. Doch wenn wir die sekuläre Trendveränderung bedenken, die bald auftreten soll, wird jede weitere Schwäche zu guten Kaufgelegenheiten führen.

© Jordan Roy-Byrne

Dieser Artikel wurde am 11. Oktober 2022 auf www.thedailygold.com veröffentlicht und exklusiv für GoldSeiten übersetzt.