Geldpolitische Straffung bis zur Deflation

13.10.2022 | Steve Saville

Unsere Meinung über Powell und Co. könnte kaum schlechter ausfallen, und doch gelingt es uns, sie immer noch zu überschätzen. Nachdem wir richtig vorausgesehen hatten, dass die Fed in der ersten Hälfte des Jahres 2020 den Weg für ein größeres Inflationsproblem geebnet hatte - ein Problem, das sich in den Rohstoff-, Waren- und Dienstleistungspreisen und nicht nur in den Vermögenspreisen bemerkbar machen würde -, waren wir überrascht, dass die Fed die Stimulierung fortsetzte, nachdem ein solches Problem im Jahr 2021 offenkundig wurde.

Unsere Meinung über Powell und Co. könnte kaum schlechter ausfallen, und doch gelingt es uns, sie immer noch zu überschätzen. Nachdem wir richtig vorausgesehen hatten, dass die Fed in der ersten Hälfte des Jahres 2020 den Weg für ein größeres Inflationsproblem geebnet hatte - ein Problem, das sich in den Rohstoff-, Waren- und Dienstleistungspreisen und nicht nur in den Vermögenspreisen bemerkbar machen würde -, waren wir überrascht, dass die Fed die Stimulierung fortsetzte, nachdem ein solches Problem im Jahr 2021 offenkundig wurde. Und in den letzten Monaten waren wir überrascht, dass die Fed an einer aggressiven geldpolitischen Straffung festhielt, nachdem klar wurde, dass die Aktienblase geplatzt war, die US-Wirtschaft in eine Rezession eingetreten war oder kurz davor stand, die Rohstoffpreise einen Zwischenhöchststand erreicht hatten und die zukunftsgerichteten CPI-Indikatoren einen Abwärtstrend aufwiesen.

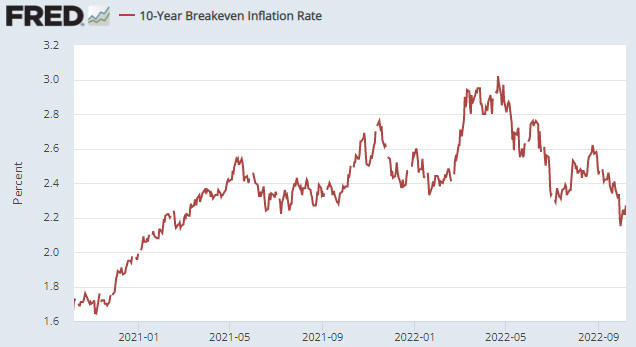

Was die vorausschauenden CPI-Indikatoren betrifft, so ist einer der nützlichsten die Differenz zwischen der 10-Jahresstaatsanleiherendite und der 10-Jahres-TIPS-Rendite, auch bekannt als die 10-Jahres-Breakeven-Rate, die ein Maß für das künftige jährliche prozentuale Wachstum des CPI ist, das auf dem Anleihemarkt berücksichtigt wird. Der folgende Chart zeigt, dass dieser Indikator in den letzten zwei Wochen einen 18-Monats-Tiefstand erreicht hat.

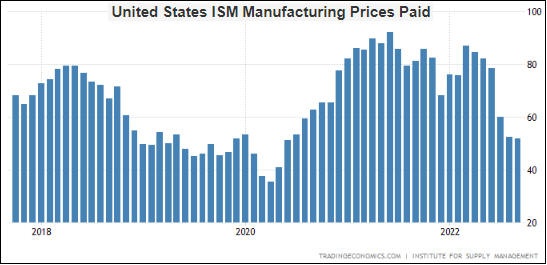

Ein weiterer zukunftsorientierter CPI-Indikator ist der ISM-Index für die bezahlten Preise im verarbeitenden Gewerbe, der auf einer Umfrage unter den Einkaufsmanagern des verarbeitenden Gewerbes in den USA beruht. Wie unten dargestellt, ist dieser Index in den letzten sechs Monaten auf den niedrigsten Stand seit mehr als zwei Jahren gesunken.

Eine weit verbreitete Ansicht ist derzeit, dass sich die Inflation als hartnäckig erweisen wird. Wenn die Fed ihren derzeitigen Kurs fortsetzt, werden viele Menschen überrascht sein, wie wenig stabil die Inflation ist. Wir glauben, dass die Wachstumsrate des Consumer Price Index im Jahresvergleich unter 2% liegen wird, wenn die Fed bis Anfang nächsten Jahres an ihrem derzeitigen Plan zur Reduzierung der Bilanzsumme festhält. Sie könnte sogar negativ sein.

Einer der Gründe dafür, dass die Fed ihren derzeitigen Kurs noch einige Monate fortsetzen könnte, ist, dass die politischen Entscheidungsträger sich auf die Wachstumszahlen für den Consumer Price Index konzentrieren, und diese Zahlen werden aufgrund des starken Preisanstiegs in der ersten Hälfte dieses Jahres noch mindestens einige Monate lang auf einem sehr hohen Niveau bleiben. Anders ausgedrückt: Die Wachstumsrate des Consumer Price Index wird erst dann deutlich zurückgehen, wenn die hohen Zuwächse der ersten Jahreshälfte nicht mehr in die Berechnung eingehen. Bis dahin ist es möglich, dass die Fed unter politischem Druck steht, ihre "Inflationsbekämpfung" fortzusetzen, und Powell hat gezeigt, dass er für politischen Druck sehr empfänglich ist.

© Steve Saville

www.speculative-investor.com

Regelmäßige Finanzmarktprognosen und -analysen stehen auf unserer Webseite www.speculative-investor.com zur Verfügung. Zurzeit bieten wir keine kostenlosen Probeabos an, aber Gratisbeispiele unserer Arbeit (Auszüge aus unseren regelmäßig erscheinenden Kommentaren) können Sie unter www.speculative-investor.com/new/freesamples.html abrufen.

Dieser Artikel wurde am 12. Oktober 2022 auf www.tsi-blog.com veröffentlicht und exklusiv für GoldSeiten übersetzt.