Auswirkungen für das Ende der Vorherrschaft des US-Dollar

24.01.2023 | The Gold Report

Erst vor wenigen Monaten wurde die Welt Zeuge eines Ereignisses im Nahen Osten, das man nur als "Wendepunkt" bezeichnen kann. Zum ersten Mal, seit Chevron in Dhahran Öl entdeckte, wurde Saudi-Arabien, ein weltweit führendes Land, das nicht dem von den USA dominierten NATO-Bündnis angehört, mit all dem Pomp begrüßt, der normalerweise den Vereinigten Staaten vorbehalten ist.

Erst vor wenigen Monaten wurde die Welt Zeuge eines Ereignisses im Nahen Osten, das man nur als "Wendepunkt" bezeichnen kann. Zum ersten Mal, seit Chevron in Dhahran Öl entdeckte, wurde Saudi-Arabien, ein weltweit führendes Land, das nicht dem von den USA dominierten NATO-Bündnis angehört, mit all dem Pomp begrüßt, der normalerweise den Vereinigten Staaten vorbehalten ist. Als der chinesische Präsident Xi Jinping im Dezember aus dem Flugzeug stieg, wurde er vom saudischen Staatschef Mohammed bin Salman mit solchem Respekt begrüßt, dass die internationalen Medien daraus ein großes Tamtam machten, während die amerikanischen Medien dies herunterspielten, als handele es sich um einen unbedeutenden Staatsbesuch.

Zu Beginn des neuen Jahres ist eine der Prognosen, von denen ich ständig lese, die bevorstehende Ankunft der "Neuen Weltordnung", in der das Weltwirtschaftsforum (WEF) unter der Leitung von Klaus Schwab die globalen Prioritäten durch seismische Veränderungen in Politik, Wirtschaft und Medizin neu ordnet.

Die "Spin Doctors" malen sich Bilder von Dr. Evil-ähnlichen Figuren aus, die sich in einem luxuriösen Refugium in den Schweizer Alpen verschanzen und über einer Weltkarte schweben, während sie die Regionen wie Monopoly-Spielsteine aufteilen. Leider gibt es tatsächlich eine Veränderung in der Art und Weise, wie die Welt funktioniert, aber es fehlt die Theatralik eines Ian-Fleming-Romans oder eines Films von James Cameron. Der Wandel, der sich mit Hemingway-ähnlicher Geschwindigkeit vollzieht (erst langsam, dann plötzlich in Anlehnung an seinen Bankrott), ist der Niedergang des nicht so mächtigen US-Dollar.

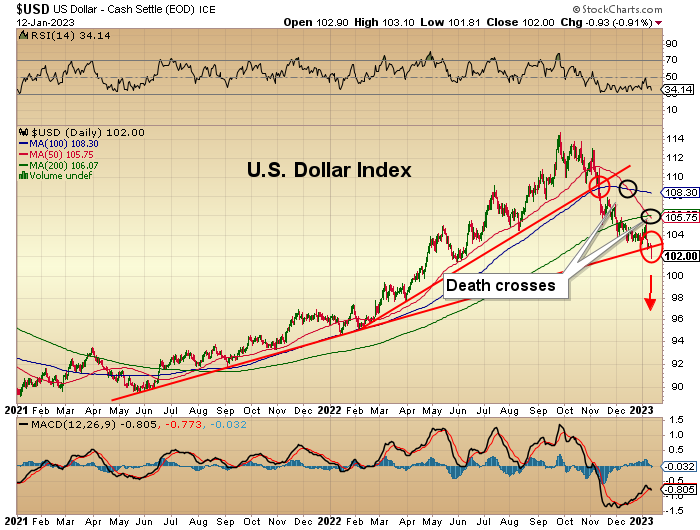

Aus technischer Sicht setzt sich der Dollarindex aus einem Währungskorb zusammen, aber er repräsentiert im Allgemeinen den Haupteinfluss auf die Rohstoffpreise oder, wie die Beobachter des Consumer Price Index sagen, die "Inputpreise". Ich konzentriere mich darauf, weil der rasante Aufstieg des Greenback, der im Sommer 2021 begann, Ende September letzten Jahres genau an dem Tag, an dem ich die Wende markiert habe, einen bedeutenden Höhepunkt erreichte, als die Bank of England eine heftige Kehrtwende vollzog und statt 10-jährige Gilts zu verkaufen, um die Bilanz zu reduzieren, gezwungen war, Gilts zu kaufen, um ihre insolventen Rentenfonds zu retten.

Seitdem wurden zwei Aufwärtstrendlinien bei etwa 109 und 103 überwunden, wobei das erste der viel zitierten "Todeskreuze" im vergangenen Dezember bei etwa 108 und das zweite in dieser Woche bei etwa 106 auftrat. Das "Todeskreuz" tritt auf, wenn der eine gleitende Durchschnitt unter den zweiten fällt.

In diesem Fall kreuzte der 50-tägige gleitende Durchschnitt im Dezember unter dem 100-tägigen gleitenden Durchschnitt, und in dieser Woche kreuzt der 50-tägige gleitende Durchschnitt unter dem 200-tägigen gleitenden Durchschnitt. Historisch gesehen sind dies sehr aussagekräftige Signale, die auf den längerfristigen Trend der Märkte hinweisen, und der Grund, warum ich mich auf den Dollar konzentriere, ist, dass sein Verhalten ein Prognoseinstrument für die Geld- und Außenpolitik sein kann.

2022 war ein Jahr, in dem sich die US-Finanzpresse mit dem Thema Inflation beschäftigte, und das Schreckgespenst des Consumer Price Index, der im dritten Quartal 9% erreichte, war in den Köpfen und auf den Lippen aller Fed-Gouverneure, angeführt vom Inflationsfanatiker Nummer eins, Jerome Powell. Um die Verankerung der gefürchteten "Inflationspsychologie" zu beseitigen, ließ Powell zu, dass die Fed Funds Rate in neun Monaten stärker anstieg, als dies in all den Jahren der "Verwaltung" der Geldpolitik durch das Federal Reserve Board jemals der Fall gewesen war.

Was mich mit Blick auf das Jahr 2023 sehr beunruhigt, ist die Tatsache, dass die Inflationsrate in den Vereinigten Staaten (und Kanada) in einem Zeitraum in die Höhe geschnellt ist, in dem die amerikanische Währung den größten Anstieg seit 1980 und 1994 erlebte. In den letzten sechzehn Jahren hat sich der USD von den niedrigen 70er Jahren auf das aktuelle Niveau von über 114 bewegt, so dass die Stärke des Dollar die Auswirkungen der steigenden Inputpreise aufheben konnte.

Ab Sommer 2021 und während des gesamten Jahres 2022, als der Consumer Price Index in die Höhe schoss, hätte sich der starke Dollar eigentlich dämpfend auf die Inputpreise auswirken müssen, aber aufgrund von Schocks in der Lieferkette und Steuergeschenken in Form von "Stimmy-Schecks" wurden die Inputpreise durch den starken Dollar nicht gedämpft.

Wenn ich mir den Chart des Dollarindexes ansehe und über die Auswirkungen auf die Inputpreise in einer längeren Phase der Schwäche nachdenke, muss ich mich fragen, wie um alles in der Welt die Fed in einer Phase der Dollarschwäche in den "Kehrtwende"-Modus übergehen will. Man muss sich auch fragen, wie der Dollar angesichts des typischen Aufwärtseffekts steigender Renditen auf die Landeswährung zurückgehen kann.

Die Antwort liegt in der Fähigkeit der Märkte, künftige Ereignisse zu diskontieren, und ich denke, die Dollarschwäche zeigt uns, dass die amerikanische Wirtschaft möglicherweise nicht mehr das Aphrodisiakum für die weltweiten Investitionsströme ist. Es könnte sein, dass das Schuldenmonster, das die größte Versager-Nation der Welt plagt, die sprichwörtlichen Hühner auf die Weide treibt. Ausländische Investoren bevorzugen in der Regel den US-Dollar in Zeiten, in denen sie eine bevorzugte Rendite auf ihr Kapital erhalten; was ist, wenn sich der neue Schwerpunkt auf die Sorge um die Rendite ihres Kapitals verlagert hat?