Defla S - geglaubte Neuorientierung

29.01.2023 | Christian Vartian

Die extreme Mangelteuerung durch Kampfhandlungen, Handelsabbruch, Lockdowns, Energieembargopreiswirkungen, Weizenhandelsstörung, Futtermittelversorgungsstörung ... geht verminder weiter, die Auswirkungen sickern in die Wirtschaft.

Die extreme Mangelteuerung durch Kampfhandlungen, Handelsabbruch, Lockdowns, Energieembargopreiswirkungen, Weizenhandelsstörung, Futtermittelversorgungsstörung ... geht verminder weiter, die Auswirkungen sickern in die Wirtschaft.• US-Zinsen bei 4,5% (GELDMARKTzinsen).

• EZB Geldmarktzinssatz bei 2,50%

• US-Verbraucherpreisindex offiziell deflatorisch bei -0,1% auf Monatsbasis.

• US-Produktionspreisindex offiziell deflatorisch bei -0,5% auf Monatsbasis.

Deutscher Produktionspreisindex offiziell deflatorisch bei - 0,4% auf Monatsbasis.

Neu kamen hinzu:

• US-PCE ("Persönliche Konsumentenausgaben") mit + 0,1%

• Ausgaben der Haushalte - 0,2%

• Einkommen der Haushalte +0,2%

• US-Ausfälle auf Autokredite übertreffen das Niveau von 2009.

DEFLATION also und zwar klar und eindeutig.

Allerdings geschieht auf einmal Seltsames: Sehr großes Geld kauft die Autoleasingfirmen, hier Ally Financial (ehem. Leasingfirma von GM)

Auch der breiteste Aktienindex der USA, der Russell 2000 mit einer Mehrheit an Titeln, welche massiv durch die hohen Zinsen belastet sind, steigt rasant

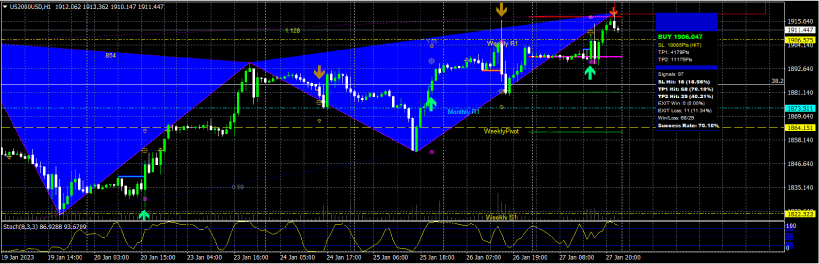

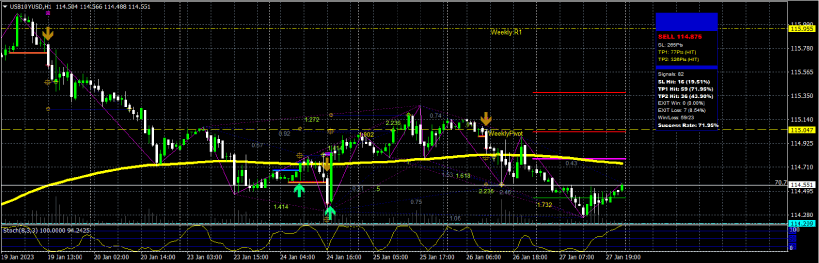

während der Kurs der 10-jährigen US-Staatsanleihe wieder fällt

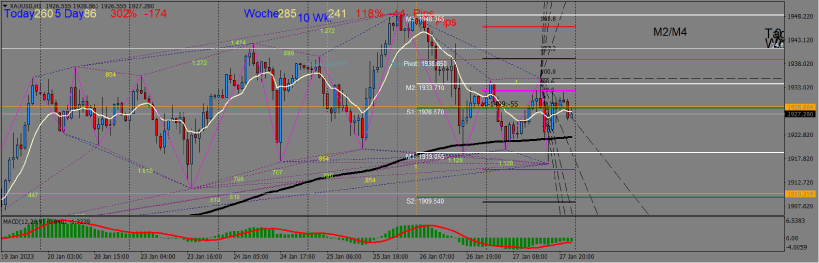

wodurch der US-Kapitalmarktzinssatz wieder steigt, was z.B. Gold

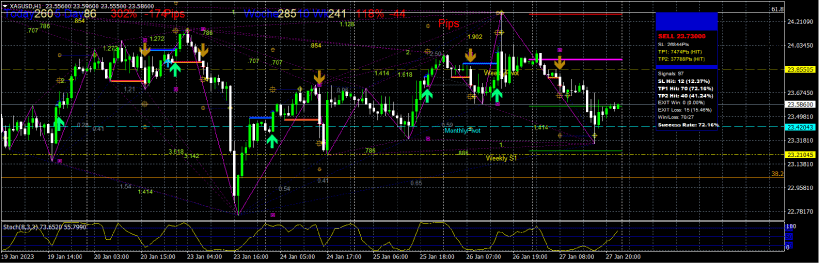

und Silber

logischerweise am weiteren Anstieg hinderte.

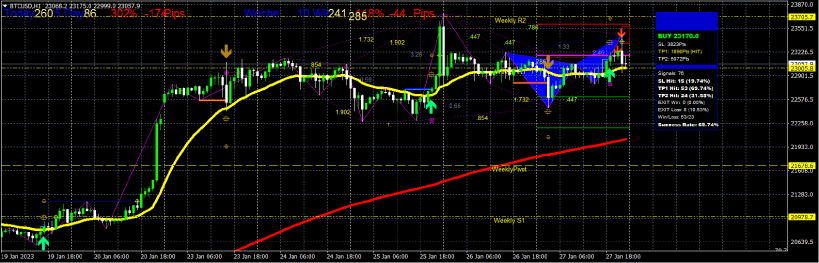

Der BitCoin zieht wieder Anleger an, das Volumen auf preisbildenden Börsen steigt wieder.

Der Focus der Woche war aber eben nicht auf Cryptos und Edelmetallen.

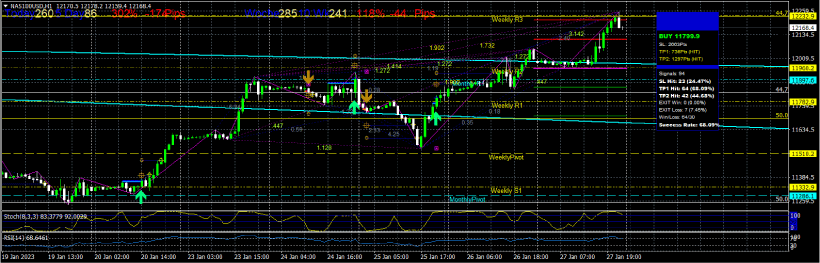

Wir konnten für unsere Kunden rechtzeitig den Ausbruch des NASDAQ 100 nach oben ankündigen

Verblüfft waren aber auch wir, dass dieser ausbrechende NASDAQ 100 zeitweise gegen den Russell 2000 unterperformte.

Ich bin nicht gerne verblüfft und tote Winkel darf man sich nicht erlauben, insbesondere dann nicht, wenn auf einmal sehr große Finanzmarktteilnehmer allen Ernstes von Staatsanleihen in große Mittelbetriebe und gar Autoleasingfirmen gehen, letzteres bei Ausfällen auf Autokrediten auf Rekordniveau, nämlich über dem Niveau von 2009.

Warum machen die (und das sind etliche Milliarden) das? Wir können es messen, vorerst nicht erklären.

Man könnte meinen, Edelmetall-, Big-Tech-, Blue Chips-, Cryptoinvestoren wie uns könnte das ja egal sein, nur das wäre gefährlich, weil es nämlich den Kapitalmarktzinssatz beeinflußt, wenn Milliarden von Assets, die wir nicht haben (Staatsanleihen) in Assets fließen, die wir auch nicht haben (Autoleasing, Baufirmen ...).

Der Kapitalmarktzinssatz betrifft uns trotzdem.

Dieser - sehr lästige - Grund sollte jeden die Rally bei Tesla und Co. wenn, dann konservativ, in kleinen Dosen und mit SLs mitgehen lassen und nicht All In. Da ist was, manche agieren so, als ob eine Zinssenkung anstünde und kaufen Autolesasingkredite. Wir tun das nicht, als stete Forscher nehmen wir aber ernst, was andere glauben und versuchen weiter, herauszufinden, warum sie das glauben.

© Mag. Christian Vartian

www.vartian-hardassetmacro.com

Das hier Geschriebene ist keinerlei Veranlagungsempfehlung und es wird jede Haftung für daraus abgeleitete Handlungen des Lesers ausgeschlossen. Es dient der ausschließlichen Information des Lesers.