FOMC reagiert wie erwartet - EZB und BoE im Fokus - Exkurs Taiwan - Exkurs KI

02.02.2023 | Folker Hellmeyer

Der Euro eröffnet heute gegenüber dem USD bei 1,1017 (05:21 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0867 im europäischen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 128,45. In der Folge notiert EUR-JPY bei 141,54. EUR-CHF oszilliert bei 0,9995.

Der Euro eröffnet heute gegenüber dem USD bei 1,1017 (05:21 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0867 im europäischen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 128,45. In der Folge notiert EUR-JPY bei 141,54. EUR-CHF oszilliert bei 0,9995.Finanzmärkte: Stabile bis freundliche Verfassung

An den Finanzmärkten dominierte eine freundliche bis stabile Verfassung. Aktienmärkte schlossen in den USA und Europa freundlich. Der USD kam an den Devisen- und Edelmetallmärkten unter Druck. Renditen am Rentenmarkt standen unter leichtem Druck. 10 jährige Bundesanleihen rentieren aktuell mit 2,28%, 10 jährige US-Staatstitel mit 3,42%. Federal Reserve: Offenmarktausschuss reagiert wie erwartet

Gestern entsprach der Offenmarktausschuss den Markterwartungen mit einer Zinserhöhung der Fed Funds Rate um 0,25% auf eine neue Zielbandbreite bei 4,50% - 4,75%. Der Anlagezins wurde von 4,40% auf 4,65% gesetzt. Die begleitende Verbalakrobatik interpretierte der Finanzmarkt als milde. In der Folge schwächte sich der USD ab, Aktienmärkte gewannen an Boden.

Kommentar: Die Federal Reserve liegt bei ihrem Zinserhöhungsmodus immer noch vor der EZB bezüglich des Beginns als auch der Amplitude der Zinserhöhungen. Dabei ist das Inflationsbild in den USA deutlich entspannter als beispielsweise in der Eurozone. Die negativen konjunkturellen Folgen dieser Politik sind in wesentlichen Teilen der Wirtschaft deutlich erkennbar, darunter der Immobilienmarkt und der industrielle Sektor. Gestern ergab sich darüber hinaus bei dem ADP-Beschäftigungsreport Ernüchterung. Entsprechend ist die Anpassung der Zinsschritte auf jetzt 0,25% sachlich nachvollziehbar.

EZB und Bank of England im Fokus

Heuet stehen die Sitzungen des EZB-Rats und des Monetary Policy Committee im Fokus. Die Märkte unterstellen, dass beide Zentralbanken die Leitzinsen um 0,50% erhöhen werden. Vor dem Inflationshintergrund, der deutlich kritischer als in den USA ist (Eurozone CPI 8,5%, UK-CPI 10,5%) besteht fraglos ein anderer Handlungsdruck in Frankfurt und in London als in Washington. Im UK ist die Situation auch deswegen kritischer, weil man bei chronischen Leistungsbilanzdefiziten auf Kapitalimporte angewiesen ist. Zudem belasten die Folgen des Brexit.

Exkurs Taiwan: Industrieproduktion prekär, demnächst prekärer?

Heute wenden wir uns Taiwan zu. Warum Taiwan? Nun, die Industriepolitik der USA zielt mit unzulässigen Subventionen (WTO-Regeln, IRA) auf eine Industriearbitrage zu Gunsten der USA und zu Lasten der EU und Taiwans insbesondere.

Hintergrund: Taiwan ist entscheidend verantwortlich für die globale Halbleiterproduktion. Taiwan stellte zuletzt circa 63% des globalen Halbleiterangebots zur Verfügung. Damit war und ist Taiwan von höchster wirtschaftsstrategischer (und "noch" geopolitischer) Bedeutung. Die US-Politik als "Freund" Taiwans zielt darauf ab, die größte Stärke der Industrie Taiwans, die Halbleiterindustrie, zu kastrieren.

Bereits ohne den Transfer großer Teile dieser Industrie in die USA ergibt sich im Widerspruch zu der ansonsten positiven Tendenz im Sektor des Verarbeitenden Gewerbes auf internationaler Ebene eine negative Entwicklung in Taiwan ganz im Gegensatz beispielsweise zu China.

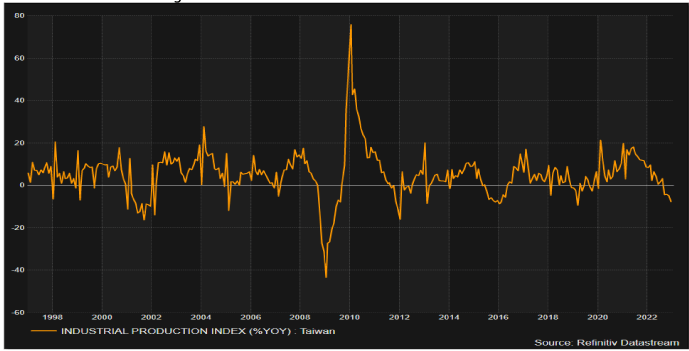

So stellt sich der Einkaufsmanagerindex Taiwans per Januar auf 44,3 Punkte und sank im letzten Berichtsmonat. Diese Sentiment-Daten werden flankiert von harten negativen Wirtschaftsfakten. Per Berichtsmonat Dezember sank die Industrieproduktion Taiwans um 7,93% nach zuvor -4,93%. Es war der größte Rückgang seit März 2019. Nun ist das zunächst eine konjunkturelle Größe, die etwas über Quantität aussagt. Der Blick auf nachfolgenden Chart verdeutlicht jedoch, dass es sich um eine klare und seit Juni 2021 andauernde Tendenz handelt. Damit steht hinter der quantitativen Aussage auch eine qualitative Botschaft.

Hinsichtlich der aktuell umgesetzten US/Taiwan Politik, die die Wirtschaftsstrukturen Taiwans schleift, um die Struktur der USA zu beleben, ergeben sich für Taiwan bezüglich des industriellen Sektors Abgründe.

© Reuters

Prolog für Deutschland und das westliche Europa?

Europa ist gut beraten, die Situation in Taiwan genau zu verfolgen. Was derzeit in Taiwan schon messbar ist, könnte in zeitlicher Nähe in Europa messbar werden. Entscheidend ist, wie Europa auf den industriellen Angriff der USA mit unzulässigen Mitteln reagieren wird. Es gibt eine zweite Analogie zu dem Thema Taiwan. Während die USA die industrielle Basis in Europa und Taiwan angreifen, um sie in die USA zu holen (investiv), wird gleichzeitig durch massive Waffenverkäufe (konsumtiv) auch Kapital aus diesen Ländern abgezogen. Wer gewinnt, wer verliert hier Zukunftsfähigkeit? Ist Taiwan ein Prolog für Deutschland/Europa?

Exkurs: Wer hält die meisten Patente bei Künstlicher Intelligenz?

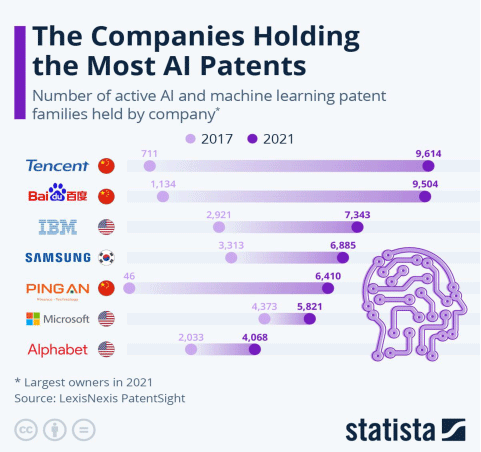

Fakten sprechen bisweilen für sich selbst. Der Grund, warum die USA einen Wirtschafts- und Finanzkrieg mit China provozierten und führen hat mit Chinas wirtschaftlichen Erfolgen zu tun. Diese Erfolge sind unter anderem messbar an Patenten. Statista hat dazu eine aussagefähige Aufstellung geliefert.

Kommentar: Diese Aufstellung unterstreicht die Tatsache, dass China in den Feldern, die perspektivisch von markanter ökonomischer Bedeutung sind, trotz der aggressiven US-Störfeuer führt. Diese Aufstellung sagt aber noch mehr aus. Europa findet sich nicht in dieser Aufstellung. Das ist prekär, denn wir reden hier von den entscheidenden Zukunftstechnologien.

Seit Jahren wird in diesem Report der "IT-Airbus" gefordert. Auch wenn Herr Habeck sich gestern an der Investition eines Halbleiter Werks seitens eines US-Produzenten im Saarland erfreute, die von massiven Staatssubventionen getragen ist, hat diese Investition nichts oder bestenfalls am Rande mit dem IT-Airbus zu tun. Bei dem geht es nicht nur um Produktion, sondern um eigenständige und unabhängige Spitzentechnologie, die hier zu entwickeln ist, um geistiges Eigentum unseres Standorts auch verteidigen zu können (Causa Snowden).

Mehr noch ist es wie bei der Energie. Existentielle Abhängigkeiten sind zu vermeiden. Die sind jedoch bezüglich der USA massiv ausgeprägt. Da die USA der gesetzesbasierten Ordnung eine sehr kalte Schulter zeigen und Sanktionspolitiken bar rechtlicher Grundlagen forcieren als auch den USD in seiner Rolle als Druckmittel missbrauchen, stellen sich bedeutende Fragen für Deutschland und Kontinentaleuropa. Unsere Bürger dürfen Antworten erwarten!

Datenpotpourri der letzten 24 Handelsstunden:

Eurozone: Verbraucherpreise mit starkem Rückgang

Der Einkaufsmanagerindex für das Verarbeitende Gewerbe stellte sich laut finaler Berechnung per Januar auf 48,8 Punkte (Prognose und vorläufiger Wert 48,8).

Laut Erstschätzung nahmen die Verbraucherpreise per Januar um 8,5% (Prognose 9,0%) nach zuvor 9,2% zu. Es war der geringste Anstieg seit Mai 2022. Die Kernrate der Verbraucherpreise stieg per Januar um 5,2% (Prognose 5,1%) nach zuvor 5,2%. Diese Inflation, die aus der Volkswirtschaft selbst generiert wird, bewegt sich damit weiter auf dem höchsten Niveau seit Erfassung dieser Daten 1991.

Die Arbeitslosenrate lag per Dezember bei 6,6% (Prognose 6,5%) nach zuvor 6,6% (revidiert von 6,5%). Damit wurde der historische Tiefststand bei 6,5% verlassen.

UK: PMI für Verarbeitendes Gewerbe final besser

Der Einkaufsmanagerindex für das Verarbeitende Gewerbe stellte sich per Januar laut finaler Berechnung auf 47,0 Punkte (Prognose und vorläufiger Wert 46,7).

USA: Überwiegend schwächere Daten (Ausnahmen JOLTS und S&P PMI)

Der ADP-Beschäftigungsreport wies per Januar 106.000 neue Jobs in der Privatwirtschaft aus (Prognose 178.000, Vormonat revidiert von 235.000 auf 253.000). Der von der MBA ermittelte Hypothekenmarktindex stellte sich in der Berichtswoche per 27. Januar 2022 auf 232,4 nach zuvor 255,3 Punkte. Der S&P Einkaufsmanagerindex für das Verarbeitende Gewerbe lag laut finaler Berechnung per Januar bei 46,9 Punkten (vorläufiger Wert 46,8).

Der ISM PMI für das Verarbeitende Gewerbe sank per Januar von 48,4 auf 47,4 Zähler (Prognose 48,0). Die US-Bauausgaben fielen per Dezember im Monatsvergleich um 0,4% (Prognose 0,0%) nach zuvor +0,5% (revidiert von +0,2%). Laut JOLTS-Report per Dezember gab es 11,021 Mio. offene stellen (Prognose 10,25 Mio.) nach zuvor 10,44 Mio. (revidiert von 12,458 Mio.).

Russland: Schwache Industrieproduktion

Die Industrieproduktion sank per Berichtsmonat Dezember im Jahresvergleich um 4,3% (Prognose -4,2%) nach zuvor -1,8%.

Zusammenfassend ergibt sich ein Szenario, das bei dem Währungspaar EUR/USD eine neutrale Haltung favorisiert.

Viel Erfolg!

© Folker Hellmeyer

Chefvolkswirt der Netfonds Gruppe

Hinweis: Der Hellmeyer Report ist eine unverbindliche Marketingmitteilung der Netfonds AG, die sich ausschließlich an in Deutschland ansässige Empfänger richtet. Er stellt weder eine konkrete Anlageempfehlung dar noch kommt durch seine Ausgabe oder Entgegennahme ein Auskunfts- oder Beratungsvertrag gleich welcher Art zwischen der Netfonds AG und dem jeweiligen Empfänger zustande.

Die im Hellmeyer Report wiedergegebenen Informationen stammen aus Quellen, die wir für zuverlässig halten, für deren Richtigkeit, Vollständigkeit und Aktualität wir jedoch keine Gewähr oder Haftung übernehmen können. Soweit auf Basis solcher Informationen im Hellmeyer Report Einschätzungen, Statements, Meinungen oder Prognosen abgegeben werden, handelt es sich jeweils lediglich um die persönliche und unverbindliche Auffassung der Verfasser des Hellmeyer Reports, die in dem Hellmeyer Report als Ansprechpartner benannt werden.

Die im Hellmeyer Report genannten Kennzahlen und Entwicklungen der Vergangenheit sind keine verlässlichen Indikatoren für zukünftige Entwicklungen, sodass sich insbesondere darauf gestützte Prognosen im Nachhinein als unzutreffend erweisen können. Der Hellmeyer Report kann zudem naturgemäß die individuellen Anlagemöglichkeiten, -strategien und -ziele seiner Empfänger nicht berücksichtigen und enthält dementsprechend keine Aussagen darüber, wie sein Inhalt in Bezug auf die persönliche Situation des jeweiligen Empfängers zu würdigen ist. Soweit im Hellmeyer Report Angaben zu oder in Fremdwährungen gemacht werden, ist bei der Würdigung solcher Angaben durch den Empfänger zudem stets auch das Wechselkursrisiko zu beachten.