Neues Allzeithoch und Achterbahnfahrt am Goldmarkt

09.05.2023 | Markus Blaschzok

- Seite 4 -

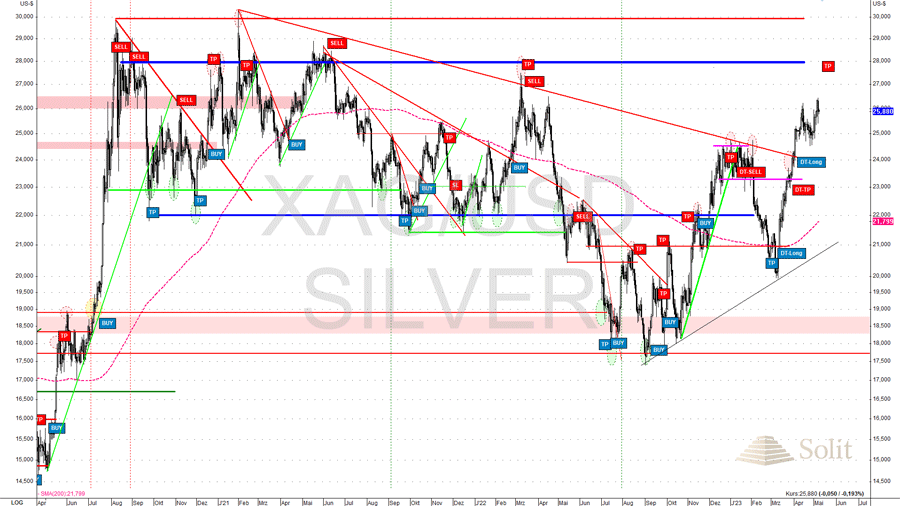

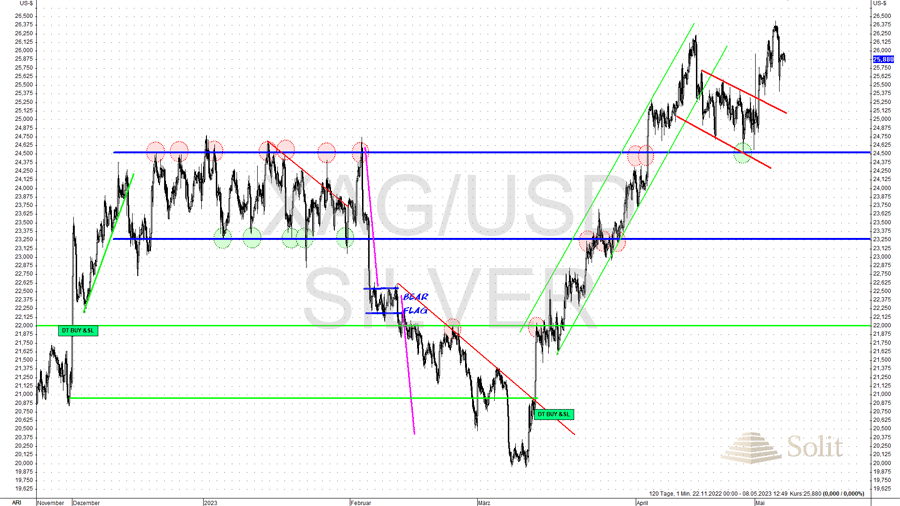

Sollte der Goldpreis in der letzten Woche mit dem Test des Allzeithochs sein vorläufiges Hoch gesehen haben und in den nächsten Wochen und Monaten korrigieren, dann würde der Silberpreis folgen.Sollte der Silberpreis weiter auf 28 $ ansteigen, sollte man dort letzte Gewinne aus einem Long-Trade einstreichen, insbesondere wenn der Goldpreis konsolidiert oder gar korrigiert. Viel Luft gibt der Terminmarkt nicht mehr her und die Rezession ist ein Faktor, der die industrielle Nachfrage abschwächen wird, was letztlich auch den Preis negativ beeinflusst.

Silber hätte noch Luft bis zum nächsten Widerstand bei 28$

Anfang März schrieb ich: "Wird der Abwärtstrend bei 20,45 $ übersprungen, so wird kurzfristig Potenzial bis 22 $ frei."

Da der Goldpreis nicht korrigierte, stieg der Silberpreis weiter an bis auf 26,30 $. Der Aufwärtstrendkanal wurde bereits verlassen, was für Gewinnmitnahmen sorgte. Der ehemalige Widerstand bei 24,50 $, der nun als Unterstützung dient, wurde zweimal getestet, doch nicht unterschritten. Nach dem erfolgreichen Test sprangen die Bullen wieder auf und nachdem der Goldpreis sich stark hielt und auf ein neues Allzeithoch kletterte, löste sich eine Fortsetzungsformation bullisch auf.

Wären die COT-Daten nicht schon überkauft, könnte man dies als eine Bullenflagge interpretieren mit einem Ziel bei 28 $. Es ist wahrscheinlich, dass sich die Spekulanten verausgaben werden bis der Silberpreis bei 28 $ angekommen ist. Leitet der Goldpreis dann eine Korrektur ein, so gäbe es am Silbermarkt ein hohes Potenzial für eine starken Preisrücksetzer.

Zusammengefasst lässt sich sagen, dass Silber noch Luft bis 28 $ hat, solange sich der Goldpreis stark hält. Sollte der Goldpreis jedoch deutlich unter 1.980 $ fallen, so wird ihm der Silberpreis folgen. Auf dem aktuellen Preisniveau ist es uninteressant noch auf einen steigenden Preis zu wetten. Wer noch Long ist beim Silber, sollte im bullischen Fall bei 28 $ vorerst Gewinne einstreichen und im bärischen Szenario, spätestens wenn der Silberpreis zurück unter die Unterstützung bei 24,50 $ fällt.

Der starke Goldpreis hält den Silberpreis auf seinem hohen Niveau

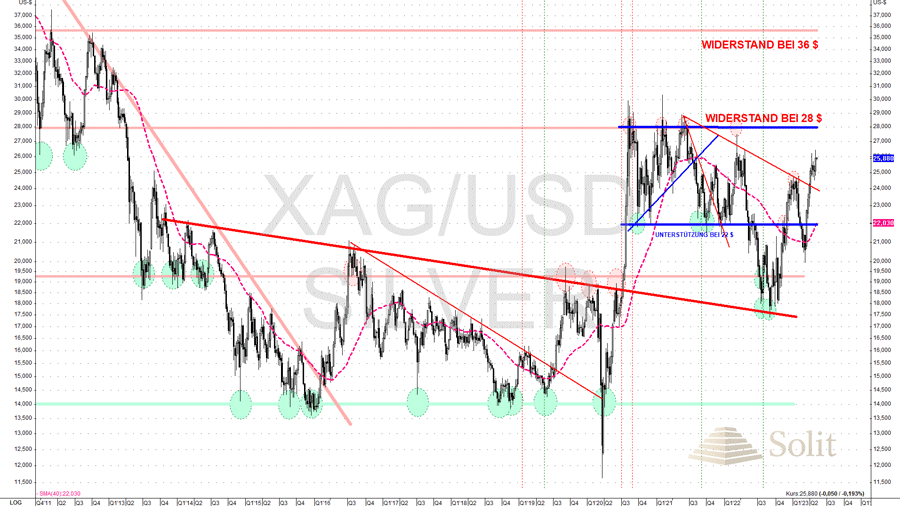

Langfristige Analyse

Silber handelte über fünf Jahre hinweg in einer Handelsspanne zwischen 14 $ auf der Unterseite und 19 $ auf der Oberseite. Seit dem bullischen Ausbruch Mitte 2020 ist das langfristige Chartbild grundsätzlich sehr bullisch.

Charttechnisch war der Preisrückgang auf 18 $ im letzten Sommer im Langfristchart ein idealtypischer Rücksetzer an den vorherigen langjährigen Abwärtstrend, von dem der Silberpreis nun abgeprallt ist. Silber konnte bereits aufgrund der Hoffnung neuer quantitativer Lockerungen in 2023 wieder ansteigen und in die Handelsspanne zwischen 22 $ und 28 $ zurückkehren. In diesem oder spätestens nächsten Jahr ist ein Ausbruch über 28 $ wahrscheinlich, worauf ein Anstieg auf 36 $ folgen sollte, sobald die Notenbanken wieder mit neuen QE-Programmen auf eine wirtschaftliche Kontraktion reagieren.

Noch spielen die Notenbanker den Falken, doch beginnen die Märkte diesen offensichtlichen Bluff nicht mehr zu glauben. Sobald die Rezession offen zutage tritt und die Notenbanken diese Chance nutzen, um mehr Geld zu drucken, werden erst Gold und danach Silber neue Allzeithochs in den nächsten Jahren erreichen. Dann wird die Nachfrage nach Gold und auch Silber als sicherer Hafen vor Inflation stark ansteigen. Es dürfte sich dann über einige Jahre hinweg ein Defizit am physischen Markt entwickeln, das den Silberpreis weit über sein nominales Allzeithoch bei 50 US-Dollar tragen wird.

Das langfristige Chartbild ist immer noch bullisch

© Markus Blaschzok

Dipl. Betriebswirt (FH), CFTe

Chefanalyst GoldSilberShop.de / VSP AG

BlaschzokResearch

GoldSilberShop.de

>> Abonnieren Sie diesen wöchentlichen Marktkommentar per Email hier <<

Disclaimer: Diese Analyse dient ausschließlich der Information. Bei Zitaten ist es angemessen, auf die Quelle zu verweisen. Die in dieser Veröffentlichung dargelegten Informationen beruhen auf sorgfältiger Recherche und stellen keine Aufforderung zum Kauf oder Verkauf dar. Die gesamte Analyse und die daraus abgeleiteten Schlussfolgerungen spiegeln die Meinung und Ansichten des Autors zum Zeitpunkt der Veröffentlichung wider und stellen in keiner Weise einen Aufruf zur individuellen oder allgemeinen Nachbildung, auch nicht stillschweigend, dar. Handelsanregungen oder anderweitige Informationen stellen keine Beratungsleistung und auch keine Aufforderung zum Kauf oder Verkauf von Wertpapieren, derivativen Finanzprodukten, sonstigen Finanzinstrumenten, Edelmetallen und -hölzern, Versicherungen sowie Beteiligungen dar. Wir weisen darauf hin, dass beim Handel mit Wertpapieren, Derivaten und Termingeschäften, hohe Risiken bestehen, die zu mehr als einem Totalverlust des eingesetzten Kapitals führen können. Jeder Leser/Kunde handelt auf eigenes Risiko und auf eigene Gefahr. Eine Haftung für Vermögensschäden, die aus dieser Veröffentlichung mit möglichen Handelsanregungen resultieren, ist somit ausgeschlossen. Eine Verpflichtung dieses Dokument zu aktualisieren, in irgendeiner Weise abzuändern oder die Empfänger zu informieren, wenn sich eine hier dargelegte Stellungnahme, Einschätzung oder Prognose ändert oder unzutreffend wird, besteht nicht. Eine Gewähr für die Richtigkeit und Vollständigkeit wird nicht übernommen.

Die Verwendung von Hyperlinks auf andere Webseiten in diesem Dokument beinhaltet keineswegs eine Zustimmung, Empfehlung oder Billigung der dort dargelegten oder von dort aus zugänglichen Informationen. Markus Blaschzok übernimmt keine Verantwortung für deren Inhalt oder für eventuelle Folgen aus der Verwendung dieser Informationen. Des weiteren werden weder wir, noch unsere Geschäftsorgane, sowie Mitarbeiter, eine Haftung für Schäden die ggf. aus der Verwendung dieses Dokuments, seines Inhalts oder in sonstiger Weise, entstehen, übernehmen. Gemäß §34b WpHG weisen wir darauf hin, dass der Autor derzeit in ein oder mehrere der besprochenen Investmentmöglichkeiten investiert ist.