Vergleich des Barron's Gold Mining Index mit dem Dow Jones / 1920 bis 2023

16.06.2023 | Mark J. Lundeen

Die vorletzte Woche endete mit einem sehr starken Anstieg am Freitag. Ich hatte gehofft, dass sich der Anstieg vom vorletzten Freitag in der letzten Woche fortsetzen würde, aber das war nicht der Fall. Dennoch legte der Dow Jones gegenüber der Vorwoche um 114 Punkte (0,34%) zu, und das ist besser als ein starker Rückgang.

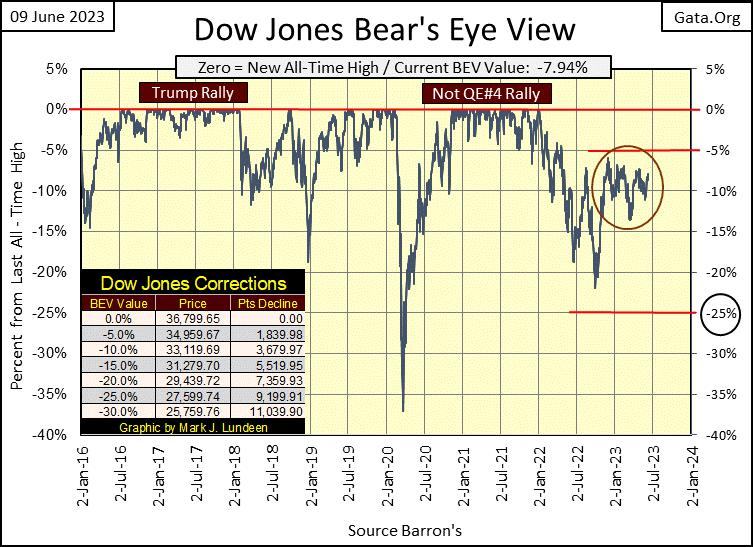

Die vorletzte Woche endete mit einem sehr starken Anstieg am Freitag. Ich hatte gehofft, dass sich der Anstieg vom vorletzten Freitag in der letzten Woche fortsetzen würde, aber das war nicht der Fall. Dennoch legte der Dow Jones gegenüber der Vorwoche um 114 Punkte (0,34%) zu, und das ist besser als ein starker Rückgang.Das Problem, das die Bullen haben, ist im nachstehenden BEV-Chart zu sehen: Seit Oktober letzten Jahres bewegt sich der Dow Jones innerhalb des Kreises. Seit nunmehr sieben Monaten weigert sich der Dow Jones, seine BEV-Linie von -15% zu unterschreiten, ist aber nicht in der Lage, seine BEV-Linie von -5% zu überschreiten und damit in die Gewinnzone vorzustoßen. Je länger dies andauert, desto wahrscheinlicher ist es, dass die nächste Bewegung des Dow Jones nach unten, unter seine BEV -15%-Linie, geht.

So lautet meine Meinung zum Dow Jones zum Ende dieser Woche. Aber meine Meinung ist nicht in Stein gemeißelt und kann sich daher sehr schnell ändern. Im nachstehenden Chart würde ich bei einem Schlusskurs von -4,99% oder besser in der Scoring-Position wieder bereit sein, den Dow Jones als neues Allzeithoch zu betrachten. Aber die Bullen warten nun schon seit sieben Monaten. Wo liegt das Problem?

Mir fallen drei Probleme ein: 1) die Renditekurve ist seit November letzten Jahres invertiert, 2) die Idioten im FOMC fahren mit ihrer QT fort, 3) und die Anleiherenditen steigen immer weiter an. Dies sind keine kleinen Hindernisse, die die Bullen überwinden müssen, bevor der Dow Jones wieder neue BEV-Nullen im obigen Chart generiert.

Hier sehen Sie den Dow Jones in Tagesbalken, die bis zum letzten November zurückreichen, dem Beginn der derzeitigen Marktstagnation. Damit die Bullen etwas erreichen können, müssen sie den Dow Jones erstens über 34.500 schließen lassen und zweitens dort halten. Seit November letzten Jahres sind sie dem ein paar Mal nahe gekommen, aber irgendetwas passiert, um den Dow Jones wieder unter diese kritische Marke zu ziehen.

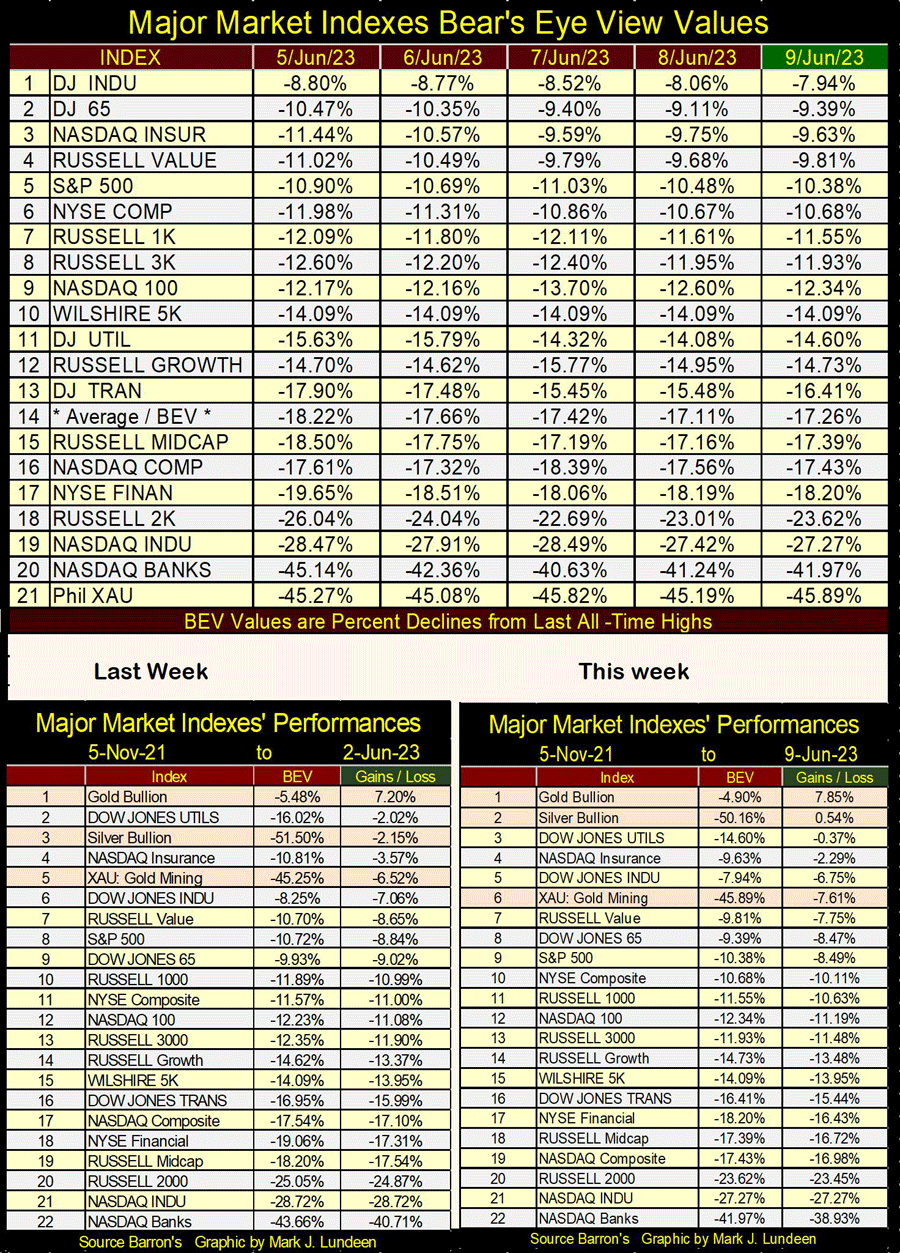

Hier ist meine Tabelle mit den BEV-Werten für die wichtigsten Marktindices, die ich verfolge. Zum Wochenschluss befindet sich wieder einmal keiner von ihnen in der Punkteregion, mit einem BEV von -4,99% oder weniger, und das schon seit vielen Monaten. Wie der Dow Jones (s.o.) bewegen sich alle innerhalb einer Handelsspanne, nur weiter von ihrem letzten Allzeithoch entfernt als der Dow Jones.

Der NASDAQ Banks (#20) versucht, über seiner BEV-Linie von -40% zu schließen. In den kommenden Wochen könnte er genau das schaffen. Wie dem auch sei, die Banken in diesem Land haben Probleme, die nicht leicht zu beheben sein werden. Ihre Anleihereserven sind stark deflationiert, da die Anleiherenditen im Januar 2020 zu steigen begannen, und sie haben eine Menge Geld an Menschen und Unternehmen verliehen, die Probleme haben werden, es zurückzuzahlen, sollte die Wirtschaft in eine Rezession geraten.

Was ist mit dem XAU, der die Woche mit einem BEV von -45,89% schloss? Der große Unterschied zwischen dem XAU und den NASDAQ-Banken besteht darin, dass das BEV der NASDAQ-Banken von ihrem letzten Allzeithoch im November 2021 um etwas mehr als -40% zurückging. Mit anderen Worten: Die NASDAQ-Banken haben über 40% ihrer Marktbewertung verloren.

Ganz anders verhält es sich mit dem BEV des XAU von etwas mehr als -40%. Er wird mit einem BEV von -40% gehandelt, nachdem er im Januar 2016 ein BEV von -85% erreicht hatte. Im Gegensatz zu den Banken verfügt der XAU nicht über viel, wenn überhaupt, heißes Geld von Hedgefonds oder Investitionen von Witwen und Waisen, Geld, das beim nächsten großen Ausverkauf des Marktes schneller aus dem Sektor verschwinden wird, als es hineingekommen ist. Ich gehe davon aus, dass sich die Gold- und Silberunternehmen bei der nächsten Verkaufswelle als der richtige Ort erweisen werden.