Großer Gott! Glauben die wirklich, dass wir so dumm sind?

21.07.2023 | Mark J. Lundeen

- Seite 3 -

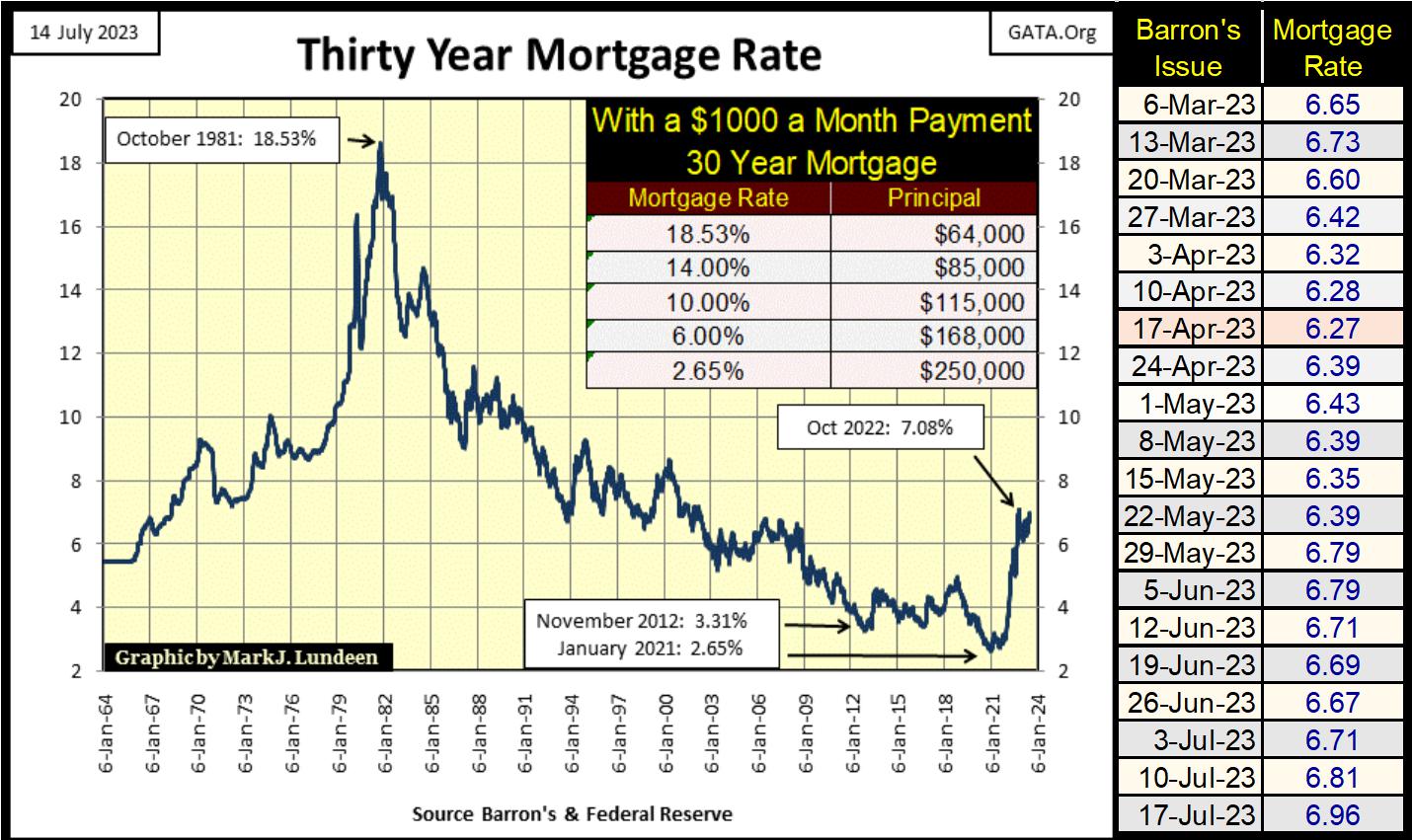

Das Problem lässt sich am besten anhand des Hypothekenmarktes verdeutlichen (siehe Chart). Von Oktober 1981, als die Hypothekenzinsen einen Höchststand von 18,53% erreichten, bis Januar 2021, als die Zinsen ihren Tiefpunkt bei 2,65% erreichten, erlebten die Vereinigten Staaten einen vierzigjährigen Bullenmarkt bei Einfamilienhäusern. Vierzig Jahre, in denen Politiker mit dem Wohlstand der Mittelklasse prahlten, den sie per Gesetz in die Realität umsetzten, in denen Banker riesige Gebühren auf dem Hypothekenmarkt kassierten und Hausbesitzer alle paar Jahre ihr "Eigenkapital" verdoppelten.Aber es war alles Inflation, wie in der Tabelle unten zu sehen ist, wo eine monatliche Zahlung von 1.000 Dollar eine immer größere Hypothek bedienen konnte, während die Hypothekenzinsen vierzig Jahre lang nach unten gedrückt wurden. Es war ein finanzielles, mehrere Jahrzehnte andauerndes Wunder, das von einem Haufen Idioten vollbracht wurde, die im FOMC die "Geldpolitik" und die Hypothekenzinsen diktierten. Doch die Hypothekenzinsen haben vor einigen Jahren ihren Tiefpunkt erreicht und steigen nun wieder an.

Der mächtige Bullenmarkt bei Wohnimmobilien hat also den Rückwärtsgang eingelegt, und die Bewertungen auf dem Immobilienmarkt sind dazu bestimmt, in einem riesigen Bärenmarkt zu deflationieren.

Der obige Artikel deutet auf einen generationenübergreifenden Bärenmarkt bei Schulden hin. So sehe ich das auch. Da der Wohnimmobilienmarkt so übermäßig fremdfinanziert ist, zweifeln Sie nicht einen Moment daran, dass eine der ersten Verwüstungen, die Herr Bär anrichten wird, eine Schockwelle von Zahlungsausfällen bei Wohnimmobilien sein wird. Bei Gewerbeimmobilien ist dies bereits der Fall: Einkaufszentren und Einzelhandelsflächen in ehemals erstklassigen Einzelhandels- und Bürostandorten liegen brach.

Die Marktbewertung, die auf den Hypothekenzinsen von 2,65% im Januar 2021 basiert, kann nicht aufrechterhalten werden, wenn die Hypothekenzinsen über 7% steigen. Billionen von Dollar an Hypothekenwerten, die von Finanztreuhändern und der Federal Reserve selbst gehalten werden, werden letztendlich gezwungen sein, abgeschrieben zu werden oder ganz aus ihren Bilanzen zu verschwinden. Was genau das für Sie und mich bedeutet, werden wir alle gemeinsam herausfinden.

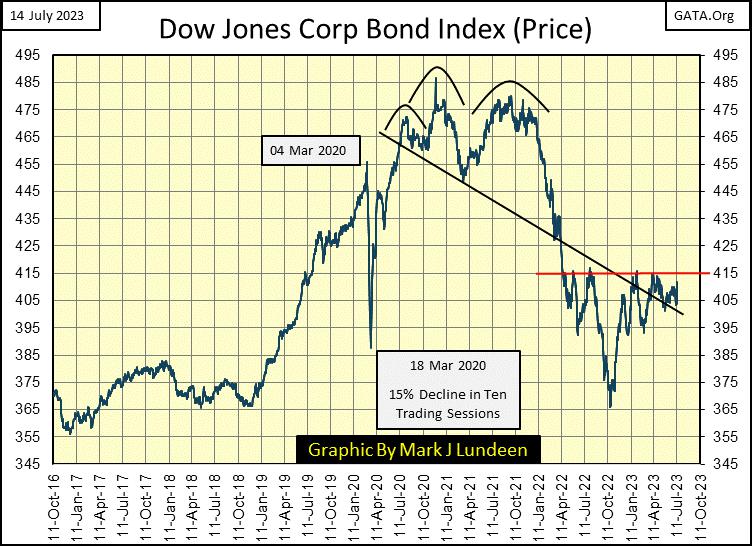

Bei Anleihen denkt man in der Regel an die Rendite. Aber wie bei Hypotheken gibt es auch bei Anleihen Bewertungen. Im nachstehenden Chart habe ich den Kurs des Dow Jones Corporate Bond Index aufgetragen, und es ist kein schönes Bild. Die Anleihekurse entwickeln sich umgekehrt zu den Anleiherenditen, d. h. fallende Anleiherenditen führen zu steigenden Anleihekursen. Die Blow-Off-Phase eines massiven vierzigjährigen Bullenmarktes bei Anleihen ist von November 2018 bis Ende 2021 zu sehen.

Aber dann gab es die unangenehme Erfahrung, die das Finanzsystem im März 2020 machte, als die Kurse dieser Anleihereihe in nur zehn Börsensitzungen um 15% einbrachen! Ich glaube nicht, dass das in der amerikanischen Finanzwelt jemals zuvor bei einem Index von Investment-Grade-Anleihen passiert ist. Der Idiotenprimat des FOMC, Jerome Powell, kündigte im März 2020 an, dass das FOMC mit der Monetarisierung von Unternehmensanleihen beginnt. Warum genau, sehen Sie unten; um eine Implosion auf dem Multi-Billionen-Dollar-Markt für Unternehmensanleihen zu verhindern.

Ich weiß, dass es das in der Geschichte der Federal Reserve noch nie gegeben hat: Der FOMC begann mit der Monetarisierung von Unternehmensanleihen. Ich weiß das, weil der Vorsitzende Powell dies in der Pressemitteilung des FOMC vom März 2020 sagte. Das Ergebnis dieser "monetären Initiative" (nennen Sie es Nicht-QE4) können Sie unten in meinem Chart der Bilanz der Federal Reserve sehen.

Damit setzte der Bullenmarkt bei den Unternehmensanleihen wieder ein, da der FOMC Unternehmensanleihen in zweistelliger Milliardenhöhe "monetarisierte". Das ging so bis Januar 2021, als ein massiver Bärenmarkt bei den Schulden begann, der einer klassischen Kopf-Schulter-Top-Chartformation folgte (siehe oben).

Derzeit ist 415 eine starke Widerstandslinie seit April 2022. Letzte Woche schloss der Dow Jones Corporate Bond Index bei 410,43. Wie lange wird es dauern, bis die Bewertung dieses Anleiheindex unter 365 fällt, wo er im Oktober 2022 schloss? Ich weiß es nicht.

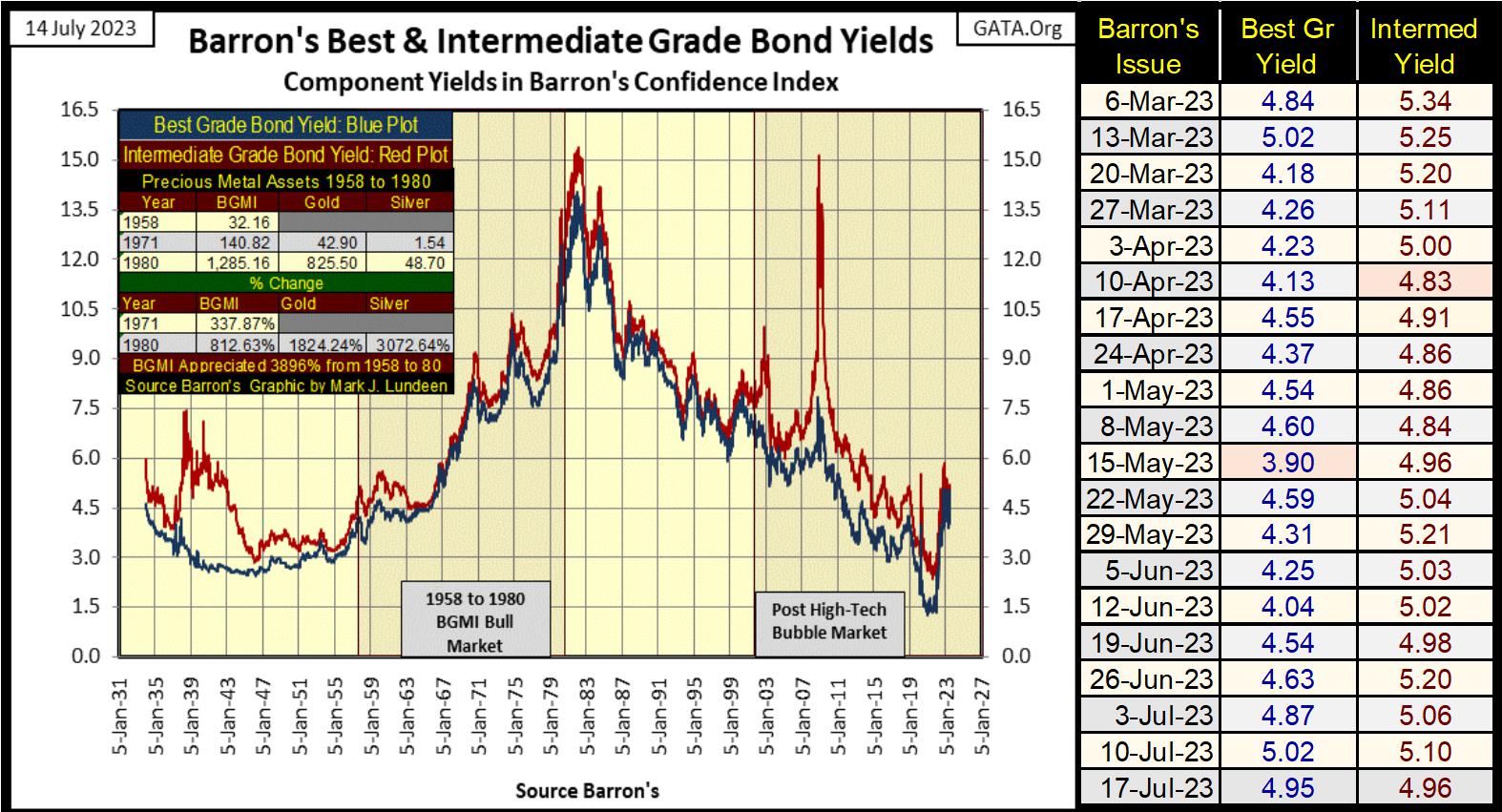

Ich weiß nur, dass es so sein wird, bevor er weit darunter fällt, weil die Anleiherenditen in den zweistelligen Bereich steigen. Zweistellige Renditen für Unternehmensanleihen? Ist das überhaupt möglich? Es war schon einmal so, wie unten zu sehen ist. Und es wird wieder so sein, und zwar aus demselben Grund, aus dem die Anleiherenditen in den späten 1970er Jahren auf über 10% gestiegen sind: mangelndes Vertrauen in das globale Finanzsystem und in die Kompetenz der Idioten, die die "Geldpolitik" im FOMC verwalten.