Eine Ende des inflationären Abschwungs der USA?

07.08.2023 | Steve Saville

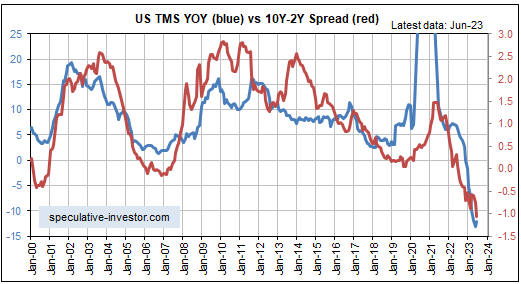

Die Jahreswachstumsrate der US-Geldmenge (True Money Supply, TMS) hat sich im Juni erhöht, d. h. die US-Geldmenge ist im letzten Monat, für den monetäre Daten vorliegen, etwas langsamer geschrumpft. Obwohl der Anstieg auf dem folgenden Chart kaum zu erkennen ist, dürfte er von Bedeutung sein. Es ist der erste Anstieg der monetären Inflationsrate seit März 2022 und markiert wahrscheinlich ein Ende des Rückgangs.

Die Jahreswachstumsrate der US-Geldmenge (True Money Supply, TMS) hat sich im Juni erhöht, d. h. die US-Geldmenge ist im letzten Monat, für den monetäre Daten vorliegen, etwas langsamer geschrumpft. Obwohl der Anstieg auf dem folgenden Chart kaum zu erkennen ist, dürfte er von Bedeutung sein. Es ist der erste Anstieg der monetären Inflationsrate seit März 2022 und markiert wahrscheinlich ein Ende des Rückgangs.

Im folgenden Chart wird die US-Geldinflationsrate (blaue Linie) mit dem Renditeabstand zwischen 10 und 2 Jahren (rote Linie) verglichen, der stellvertretend für die US-Renditekurve steht. Die monetäre Inflationsrate bestimmt die Renditekurve. Wenn also die monetäre Inflationsrate begonnen hat, sich nach oben zu entwickeln, sollte die Renditekurve in den nächsten Monaten steiler werden.

Sowohl die monetäre Inflationsrate als auch die Renditekurve mögen ihre negativen Extremwerte erreicht haben, aber wenn nicht eines von zwei Dingen passiert, werden die USA eine monetäre Deflation erleben und die Renditekurve wird bis mindestens Ende dieses Jahres invertiert bleiben. Denn auch wenn die Fed ihre letzte Zinserhöhung vorgenommen hat, plant sie, ihre quantitative Straffung (QT) noch viele Monate lang fortzusetzen. Eine Fortsetzung des QT-Programms in der derzeitigen Höhe würde die Geldmenge im Laufe dieses Jahres um etwa 380 Mrd. USD verringern. Obwohl dies durch die Kreditvergabe der Geschäftsbanken kompensiert werden könnte (Geschäftsbanken schaffen neues Geld, wenn sie Kredite vergeben), gehen die Trends im Geschäftsbankensektor derzeit in die entgegengesetzte Richtung, d. h. die Banken sind weniger bereit, ihre Kreditvergabe auszuweiten.

Einer der beiden Faktoren, die den monetären Trend in den nächsten Monaten von Deflation zu Inflation umkehren könnten, ist die massive Abwanderung von Geld aus der Reverse-Repo-Fazilität (RRP) der Fed. In dieser Fazilität sind immer noch etwa 1,7 Billionen Dollar "angelegt", was bedeutet, dass bis zu 1,7 Billionen Dollar aus den RRPs in die Geldmenge der Wirtschaft fließen könnten. Die andere Entwicklung, die die US-Geldmenge wieder in den Inflationsmodus versetzen könnte, ist eine Krise, die nicht nur die QT der Fed stoppt, sondern auch eine neue Welle von QE auslöst.

Wir gehen davon aus, dass es bis zum Jahresende keine echte Krise geben wird, sondern dass die Schwäche des Aktienmarktes ausreicht, um die Fed zur Beendigung der QT zu veranlassen, und dass mindestens 1 Billion Dollar aus der RRP-Fazilität abgezogen werden, um von den höheren Zinssätzen für Staatsanleihen zu profitieren. Diese Kombination würde wahrscheinlich dazu führen, dass die monetäre Inflationsrate in den USA bis zum Jahresende positiv und die Renditekurve in den USA steiler ausfallen wird.

© Steve Saville

www.speculative-investor.com

Regelmäßige Finanzmarktprognosen und -analysen stehen auf unserer Webseite www.speculative-investor.com zur Verfügung. Zurzeit bieten wir keine kostenlosen Probeabos an, aber Gratisbeispiele unserer Arbeit (Auszüge aus unseren regelmäßig erscheinenden Kommentaren) können Sie unter www.speculative-investor.com/new/freesamples.html abrufen.

Dieser Artikel wurde am 2. August 2023 auf www.tsi-blog.com veröffentlicht und exklusiv für GoldSeiten übersetzt.