Silber ist einzigartig

29.01.2005 | Stephan Bogner

- Seite 2 -

Die Defizitsituation besteht im Silbermarkt seit 14 Jahren und kumuliert ergeben sich 1531 Millionen Unzen (1990-2002), die durch Abbau von Lagerbeständen bereitgestellt wurden. In den 1990er Jahren betrug das durchschnittliche Defizit mehr als 115 Mio. Unzen pro Jahr. Gold befindet sich ebenfalls in einem chronisch-gewordenem Angebot-Nachfrage-Defizt. Der Unterschied ist aber der, dass sich Silber seit nun mehr als eine Dekade in einem Defizit befindet.

Jährliche Silber Überschüsse und Defizite 1950-2002

Quelle: CPM Group Silver Survey 2003

Quelle: CPM Group Silver Survey 2003

Konservative Schätzungen gehen davon aus, dass es nur noch 100-250 Mio. Unzen an Lager gibt. Bei keinem anderen Rohstoff hat es jemals einen so starken Lagerabbau gegeben, ohne dass der Preis auf natürliche Weise für ein Gleichgewicht sorgen konnte. Noch nicht! Denn „irgendwann“ ist nichts und niemand stärker als der Markt, sprich irgendwann setzen sich immer die Fundamentaldaten durch und der Preis sorgt für ein Gleichgewicht. Dieses "irgendwann" hat bereits angefangen! Silber befindet sich in einem langjährigen Aufwertungstrend.

Gesamte Silber Bullion Lagerbestände (in Millionen Unzen; geschätzt) 1950-2002

Quelle: CPM Group Silver Survey 2003

Quelle: CPM Group Silver Survey 2003

Das amerikanische Schatzamt hielt 1959 noch 2,06 Milliarden Unzen Silber. Die Lagerbestände sanken von etwa 2,3 Milliarden Unzen Anfang der 1990er auf weniger als 0,5 Milliarden in 2003.

Regierungslagerbestände 1970-2002

Quelle: CPM Group Silver Survey 2003

Quelle: CPM Group Silver Survey 2003

Vor 50 Jahren hielt die U.S. Regierung knapp 4 Milliarden Unzen Silber, was in etwa 25 Unzen pro US-Kopf ausmachte. Heute macht dieser Lagerbestand nur noch knapp 20 Millionen Unzen aus, was nur etwa 0,05-0,1 Unzen für jeden US-Bürger entspricht.

Die CPM Group schätzt die Münzlagerbestände auf 488 Millionen Unzen, sowie die nicht-Münz-Bestände auf 420 Millionen. Die gemeldeten (institutionellen) Lagerbestände an den Börsen COMEX, TOCOM, CBT, sowie der amerikanischen und japanischen Industrien fielen in den Jahren 1996 (246 Mio. Unzen) bis 2002 (144 Mio.) um mehr als 40%.

Die Nachfrage nach Silber bleibt trotz jährlichen Angebotsdefiziten hoch. Die Produktion konnte mit dieser Nachfrage über Jahre hinweg nicht mithalten. Die Angebotslücke wurde dank Recycling, Einschmelzungen, sowie institutionellen und Regierungsverkäufen gestopft. Regierungen besitzen so gut wie keine Bestände mehr an Silber. Trotz dieser für den zukünftigen Silberpreis fundamental positiven Daten kam das kalt-glänzende Metall bislang nicht in den Fokus der Investmentwelt. Wie ist es möglich, dass der Silberpreis trotz dieser fundamentalen Aspekte in den 1990ern Jahre stagnierte? Entweder sind die Fundamentaldaten rund um Silber falsch oder der Preis. Wenn der Preis nicht falsch wäre, so ergäbe es sich kein Grund zum Kauf. An der Börse sucht man nicht fair gepreiste, sondern unterbewertete Anlagen.

Die Annahme, dass der Preis falsch ist basiert auf dem Marktmechanismus, dass der Papiermarkt in Silber den physischen Silbermarkt dominieren kann. Papierkontrakte auf Silber können nicht mehr wert sein als physisches Silber, doch sehr wohl können sie weniger wert oder gar wertlos sein - im Gegensatz zu physischem Silber. Die Knappheit, von der die Rede ist, bezieht sich nur auf physisches Silber.

Wenn es an den Papiersilbermärkten keine Knappheit geben kann und die Short-Positionen allein an der COMEX-Börse grösser sind als die gesamten existierenden Lagerbeständen oder Jahresproduktion, kann Silber nicht fair gepreist sein. Futures & Optionen machen in etwa 500 Millionen Unzen aus. Aus Leasing-Kontrakten ergeben sich etwa 1 Mrd. Unzen. Diese Short-Positionen müssen den Preis nach unten getrieben haben. Es kann aber auch nicht sein, dass diese grossen Positionen von der Knappheit des physischen Silbers unberührt bleiben. Wenn die physische Knappheit offensichtlich wird, und der Preis steigt, wird es im Silbermarkt Veränderungen geben. Im Jahr 2000 wurden die Regeln für Palladium & Platin an der Tokyo Commodity Exchange und der New York Mercantile Exchange einfach geändert. Behalten Sie stets im Auge, dass Regeln nur geändert werden können, die sich auf Papiersilber beziehen. Nur wer physisches Silber besitzt, darf heutzutage noch ruhig schlafen.

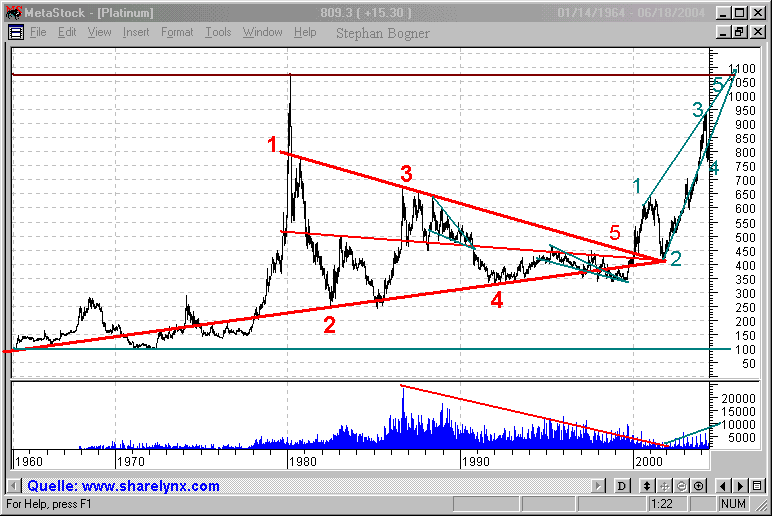

Die Gesetze der wichtigsten Rohstoff-Börsen können geändert werden, um die Verpflichtung zur Lieferung von physischer Ware ausser Kraft zu setzen. Eine solche Klausel gibt es bereits, die besagt, dass anstelle der physischen Lieferung unter gewissen Umständen ein Ausgleich in Cash getätigt werden muss (oder anders gesagt, dass dann kein Recht auf Auslieferung besteht). Eine Bekanntmachung und Inkrafttreten dieser Klausel dürfte allerdings an die laut aufheulende Feuersirene über dem Papier-Börsenparkett in Japan erinnern (Ende 1990er), als die so genannten "Settlement-Regeln" kurz vor einer drohenden Platin-Squeeze noch geändert wurden. Der Squeeze konnte verhindert werden, doch der Preis explodiert seit dem trotzdem (von 350 US$ auf momentan 850 US$ je Unze).

Im Jahr 2002 konnte das gesamte jährliche Silberangebot i.H.v. 729 Mio. Unzen mit etwa 3,6 Milliarden US-Dollar bewertet werden. Demgegenüber stand der Wert aller Papier- und Derivatekontrakte mit ca. 193 Milliarden US$.

Physischer & Papier-Silbermarkt 2002

Quelle: CPM Group Silver Survey 2003

Quelle: CPM Group Silver Survey 2003