Fed kündigt QT-Ende an – Silber fällt auf 26 $

02.05.2024 | Markus Blaschzok

- Seite 2 -

US-Notenbank kündigt Ende von QT anAuf dem US-Zinsentscheid des gestrigen Abends blieb der US-Leitzins unverändert bei 5,5%, was die Märkte erwartet hatten. Die Fed erklärte, dass es in den letzten Monaten keine weiteren Fortschritte in Richtung des Inflationsziels von zwei Prozent gegeben hat.

Am wichtigsten waren die Details zum Ende des QT-Programms. Ab Juni wird man das Tempo der Reduzierung der Wertpapierbestände verlangsamen, indem die monatliche Obergrenze für die Tilgung von Schatzpapieren von 60 auf 25 Milliarden Dollar gesenkt wird. Der Markt hatte hier nur eine Reduzierung von 30 Milliarden im Monat erwartet, was gestern Abend kurzzeitig den US-Dollar unter Verkaufsdruck brachte und den Goldpreis auf 2.330 $ anschob.

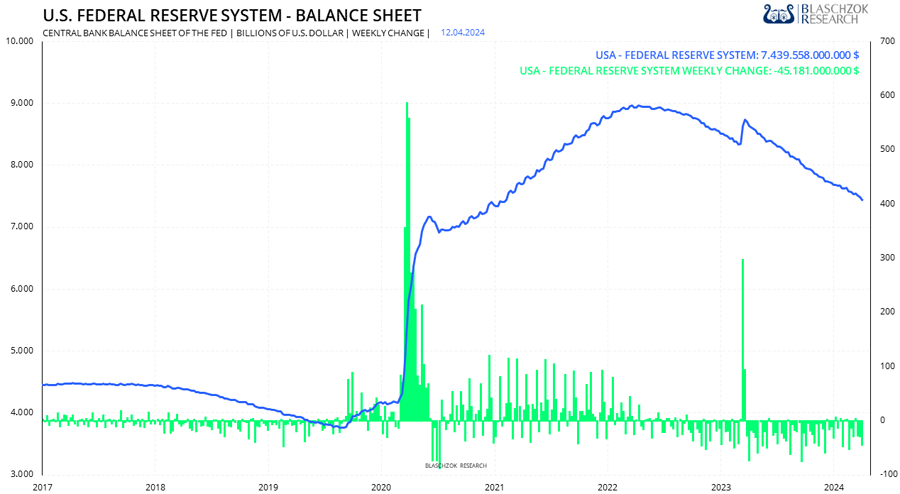

Weiterhin wird der Offenmarktausschuss die monatliche Tilgungsobergrenze für Agency-Schuldtitel und Agency-Hypothekenpapiere bei 35 Mrd. USD beibehalten und alle Kapitalzahlungen, die diese Obergrenze überschreiten, in Staatsanleihen reinvestieren. Die US-Notenbank hatte im Zuge der Lockdown-Krise von 2020 so viel frisch gedrucktes Geld in Umlauf gebracht, dass sich ihre Bilanz mehr als verdoppelte binnen zwei Jahren. Von den neu geschaffenen 4,5 Billionen US-Dollar wurden bisher etwas mehr als 1,5 Billionen US-Dollar dem Markt wieder entzogen. Der Rest dürfte dauerhaft im Markt verbleiben, was bullisch für den Goldpreis ist, da die bisherigen Preisanstiege zementiert werden.

Das QT-Programm steht vor seinem Ende, was bullisch für den Goldpreis ist

Die Unfähigkeit der Notenbanken dem Markt die geschaffene Liquidität wieder zu entziehen, zeigt wie fragil die US-Wirtschaft ist. Wenn man in guten Zeiten nicht in der Lage ist dem Markt das Geld wieder zu entziehen, wird man in schlechten Zeiten genötigt sein noch mehr Geld aus dem Nichts zu drucken, um Staat und Bankensystem vor einem deflationären Crash zu bewahren.

Auch wenn die Hintergründe der Goldrallye der letzten Wochen etwas im Dunkeln liegen, so ist der ursächliche Grund dafür die Abwertung des US-Dollars durch das Drucken von Geld aus dem Nichts. Hätte man die Kaufkraft des US-Dollars und somit die Schuldpapiere der US-Regierung nicht durch Inflation entwertet, würden andere Zentralbanken auch nicht US-Staatsanleihen zugunsten von Gold in ihren Währungsreserven eintauschen.

In den kommenden Jahren werden die Notenbanken vermutlich erneut Liquidität schaffen, um die steigenden Staatsschulden zu entwerten, was zu einer weiteren Abwertung des US-Dollars und einem Anstieg des Goldpreises führen wird. Dies gilt ebenso und noch mehr für den Euroraum, weshalb Investoren jede Preiskorrektur beim Gold als Gelegenheit zum erneuten Kauf nutzen sollten.

Der Goldpreis antizipiert oft die künftige Inflation und steigt bereits im Vorfeld. Wenn die Notenbanken später erneut Liquidität in den Markt pumpen und die Inflation in den zweistelligen Bereich steigt, könnte es zu spät sein, sich durch Goldkäufe gegen diese Abwertung abzusichern, da der Goldpreis diese Entwicklung schon eskomptiert hat.

Der ursächliche Grund für die Rallye am Goldmarkt ist die lockere Geldpolitik der US-Notenbank