Christopher Puplava: Winter (Zinssenkungen) naht

29.07.2024

- Seite 3 -

Verbraucher schränken einDas nachlassende Beschäftigungswachstum und die erschöpften Ersparnisse der Pandemie belasten eindeutig die Verbraucher, was sich allmählich in den Ergebnissen der Unternehmen niederschlägt. Das Konsumgüterunternehmen Helen of Troy meldete Anfang des Monats enttäuschende Ergebnisse für das erste Quartal, was die Aktie am 9. Juli um fast 28% fallen ließ und sie weiter auf ein Zehnjahrestief fallen ließ.

Das Unternehmen produziert bekannte Verbrauchermarken wie Hydro Flask, Oxo, Vicks, Braun, Revlon und Drybar, die alle an den Verbraucher gebunden sind. Die Kommentare des Unternehmens bei der Veröffentlichung der Ergebnisse zeichnen kein Bild eines starken Verbrauchers, wie unten hervorgehoben wird:

"Wie bereits vielfach berichtet, haben sich das makroökonomische Umfeld und die Gesundheit der Verbraucher und Einzelhändler verschlechtert. Die Verbraucher sind finanziell noch stärker angespannt und geben dem Notwendigen noch mehr Vorrang vor dem Kauf von Luxusgütern. Speziell in unserem Geschäft haben wir in den letzten drei Monaten in einigen Bereichen größere Herausforderungen erlebt.

So wirkte sich beispielsweise eine unerwartete Verlangsamung in der globalen Outdoor-Kategorie auf den Absatz unserer Rucksäcke und Accessoires aus. Auch im Bereich der Spezialkosmetik und des Massenmarktes für Schönheitsprodukte insgesamt, insbesondere bei Kosmetikartikeln unter 100 US-Dollar, gab es mehr Druck. Auch Haushaltsartikel wie die Aufbewahrung von Trockenlebensmitteln tendieren weiterhin nach unten..."

Wir haben vom Masseneinzelhandel gehört, dass der Verkehr insgesamt im ganzen Land langsamer ist und der Druck auf die Werbung zunimmt. Als Reaktion auf diese Dynamik verwalten die Einzelhändler ihre Bestände genauer, um der Verlangsamung Rechnung zu tragen, und einige führen neue Systeme ein, die ein Just-in-Time-Bestandsmanagement ermöglichen. All dies setzt uns einer größeren Volatilität und einer geringeren Transparenz in Bezug auf Auftragsvolumen und -zeitpunkte aus."

Fenster der Anfälligkeit

Das Schreckgespenst einer Rezession ist der Grund, warum wir in unserer Risikoallokation neutral geblieben sind und nicht davor zurückgeschreckt sind, bei stark ausgeweiteten Positionen Gewinne mitzunehmen. Obwohl die wirtschaftlichen Risiken zunehmen, gibt es noch keine eindeutigen Anzeichen für eine Rezession, und die Liquidität der Finanzanlagen wird weiterhin von zwei Hauptquellen gestützt: dem Girokonto der Regierung bei der Federal Reserve und der Reverse-Repo-Fazilität der Fed. Das genaue Timing einer Rezession ist entscheidend für den Erfolg; ein zu früher Ausstieg kann zu verpassten Gewinnen aus Risikoanlagen und zu einer verfrühten Umschichtung in Bargeld führen, wenn keine Rezession eintritt.

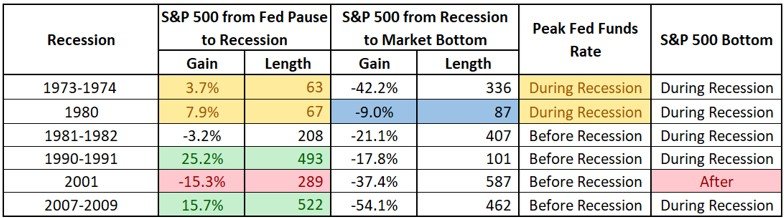

Unsere Firma untersuchte die Reaktion des Aktienmarktes auf die Zinserhöhungszyklen der US-Notenbank und auf Rezessionen seit den frühen 1970er Jahren, wobei der S&P 500 als Proxy diente. Wir haben festgestellt, dass der Aktienmarkt in der Regel nach der letzten Zinserhöhung der Fed bis zum Beginn einer Rezession ansteigt. Sobald jedoch eine Rezession einsetzt, verzeichnete der Aktienmarkt Rückgänge von nur 9% (Rezession 1980) bis zu 54% (Rezession 2007-2009), wobei er jedes Mal fiel und in der Regel während einer Rezession seinen Tiefpunkt erreichte, wobei die Rezession 2001 die einzige Ausnahme in den letzten 50 Jahren war.

Quelle: Bloomberg, Financial Sense Wealth Management

Unabhängig davon, ob sich die US-Wirtschaft verlangsamt oder in eine Rezession abrutscht, erwarten wir, dass die Federal Reserve trotz der hohen Inflation mit Zinssenkungen reagieren wird, um dem schwächelnden Arbeitsmarkt zu begegnen. Nach Schätzungen von Bloomberg rechnet der Markt mit einer Zinssenkung auf der Fed-Sitzung am 18. September und mit einer 86%igen Chance auf mindestens zwei weitere Zinssenkungen bis zum Jahresende.

Der wachsende Glaube an bevorstehende Zinssenkungen hat den Goldpreis auf ein neues Allzeithoch getrieben, das fast die Marke von 2.500 Dollar je Unze erreicht hat. Unsere Portfolios, die stark in Edelmetallen engagiert sind, dürften von einem Zinssenkungszyklus der Fed profitieren, der den US-Dollar normalerweise nach unten drückt. Unser Engagement am Aktienmarkt bleibt zwar nahezu neutral, doch werden wir unsere Positionen deutlich reduzieren, wenn sich abzeichnet, dass eine Rezession und ein Bärenmarkt bei Aktien im Gange sind.

Abwägen von Risiken und Chancen

Wir sind uns auch der bevorstehenden Wahlen im November bewusst, die Auswirkungen auf die Finanzmärkte haben könnten. Vor den Präsidentschaftswahlen 2016 befand sich die Stimmung in den Kleinunternehmen auf einem rezessionsbedingten Tiefstand. Nach dem Sieg von Präsident Trump stieg die Stimmung jedoch deutlich an, was auf sein wirtschaftsfreundliches Programm zurückzuführen ist. Auch der Aktienmarkt stieg nach der Wahl an.

Die monatliche Umfrage der National Federation of Independent Businesses (NFIB) ergab, dass einer von vier Befragten staatliche Regulierung und Bürokratie als größte Sorge bezeichnete, die nach Trumps Amtsantritt rasch abnahm. Ein ähnlicher Anstieg des Optimismus und der Investitionen von Kleinunternehmen könnte eintreten, wenn Trump im November gewinnt.

Angesichts der möglichen Auswirkungen der Wahlen und des Risikos einer Rezession bleibt unser Engagement derzeit neutral. Wir sind bereit, bei Bedarf defensiver zu werden, sollte es zu einer Rezession kommen. Wenn die Wirtschaft jedoch angesichts der anstehenden Änderungen in der Geld-, Steuer- und Regulierungspolitik auf einem Wachstumspfad bleiben kann, werden wir nicht zögern, wieder eine aggressivere Risikoposition einzunehmen.

© Christopher Puplava

www.financialsense.com

Dieser Artikel wurde am 23. Juli 2024 auf www.financialsense.com veröffentlicht und exklusiv für GoldSeiten übersetzt.