Kostbarer Mut

22.08.2024 | The Gold Report

"Der Wunsch nach Gold ist der universellste und am tiefsten verwurzelte wirtschaftliche Instinkt der menschlichen Ethnie." - Gerald M. Loeb

"Der Wunsch nach Gold ist der universellste und am tiefsten verwurzelte wirtschaftliche Instinkt der menschlichen Ethnie." - Gerald M. LoebGerald M. Loeb war einer der Gründungspartner des berühmten Maklerhauses E.F. Hutton, wo er seine Fähigkeiten als Wall-Street-Händler und Investmentbanker verfeinerte. Nachdem er den Börsencrash von 1929 überlebt hatte, prägte ihn diese Erfahrung für sein ganzes Leben und führte zu einem Anlagestil, der darin bestand, "niemals eine Aktienposition langfristig zu halten." Er schrieb das Buch "The Battle for Investment Survival", das ich in den letzten 45 Jahren dreimal von vorne bis hinten gelesen habe und in dem das Konzept des schnellen Verlustabbaus und der Mitnahme von Gewinnen als todsichere Strategie für eine überdurchschnittliche Performance und Risikokontrolle hervorgehoben wird.

Es steht auch in direktem Widerspruch zu den Anlageregeln von Benjamin Graham und Warren Buffet, die besagen, dass Value-Investoren Wertpapiere kaufen und über längere Zeiträume halten sollten.

Das Zitat von Loeb oben auf dieser Seite schließt sich dem berühmten Zitat von J.P. Morgan an: "Gold ist Geld, alles andere ist Kredit", um zu definieren, wie diese beiden Händler der Anleihe- und Aktienmärkte um 1900 den einen Vermögenswert sahen, den die heutigen Wall-Street-Kenner als "barbarisches Relikt" betrachten. Während sich Gold mit Fluchtgeschwindigkeit über die magische Marke von 2.500 USD je Unze bewegt und der SPDR Gold Shares ETF ein Allzeithoch erreicht, ist es aufschlussreich, sich zurückzulehnen und über die Äußerungen zweier Titanen der Finanzwelt nachzudenken, wenn es um ihre Ansicht über den Nutzen von Gold in Portfolios geht.

Die aktuelle Berichterstattung an der Wall Street wird derzeit von der quälenden Debatte über das weitere Vorgehen der Fed beherrscht. Die "Aktien auf lange Sicht"-Spinnmaschine hat die Portfoliomanager so wunderbar darauf trainiert, bei der bloßen Erwähnung von Zinssenkungen unkontrolliert zu sabbern, dass es so ist, als hätte Pawlow vergessen, eine Woche lang die Glocke vor einem Käfig mit gefräßigen, hungrigen Hunden zu läuten.

Es kommt einem vor, als wäre es erst gestern gewesen, dass die Welt am Rande einer totalen Selbstverbrennung des Bankensystems stand, weil überall, wo eine Provision erhoben werden konnte, hemmungslos gehebelt wurde. Auf die Finanzkrise von 2008 folgte eine Rettungsaktion nach der anderen, gespickt mit überdimensionalen Bonuszahlungen für alle, die am Subprime-Betrug beteiligt waren. Kein Gefängnisaufenthalt, keine Verurteilung und keine behördliche Bestrafung für einen der Architekten des größten öffentlichen Betrugs mit Steuergeldern in der Geschichte des Planeten.

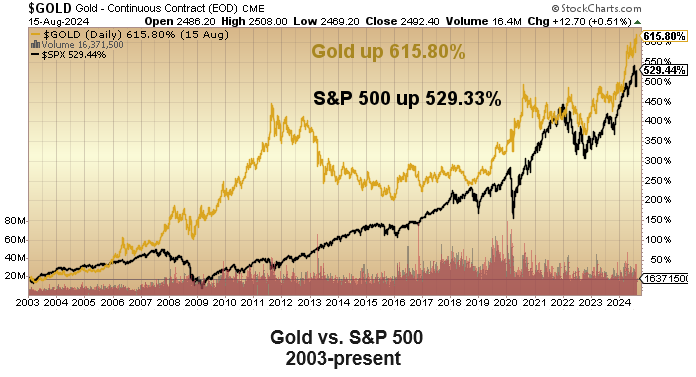

Doch die Legionen von "Expertenkommentatoren" in den Finanzmedien erwähnen nirgends die Tatsache, dass Goldbullion, die im Januar 2003 gekauft wurden, den S&P 500 mit einer Marge von 615% zu 529% übertroffen haben. Warum ist das so? Lassen Sie uns mit der Gebührenstruktur beginnen. Es ist kein Geheimnis, dass die Empfehlung an einen Kunden, einen monatlichen Anlageplan für Gold zu erstellen, keine Rotation beinhaltet, und in der Welt der Wall Street gibt es viel höhere Gebühren für das Umschichten eines Kundenportfolios drei- oder viermal im Jahr, insbesondere wenn hauseigene Produkte mit fetten Zeichnungsgebühren einbezogen werden.

Auch das Investmentbanking ist eine riesige Einnahmequelle für Wall-Street-Banken wie Goldman oder JP Morgan, und auch hier ist es kein Geheimnis, dass "Papier"-Produkte wie IPOs einfacher sind, um finanzielle Zauberei mit enormen eingebauten Gebühren hervorzuzaubern, die sich an der "Raffinesse" orientieren (passender wäre die Bezeichnung "die Fähigkeit, zu verwirren und zu verblüffen"), da sie verschiedene Schichten von Kreditrisiken bündeln, um einem AAA-bewerteten Wertpapier zu ähneln.

Das kann man mit einem Metall, das die periodische Zahl "79" trägt, einfach nicht machen. Wenn man wirklich alle Gebühren abziehen würde, die von den Genies der Wall Street im Bereich des S&P 500 generiert werden, wären die 529% für die S&P-Rendite wahrscheinlich nur halb so hoch.

In einem Anfall von Ratlosigkeit beschloss ich im Mai, meine Goldbestände bis Mitte August nicht aufzustocken, eine Praxis, die ich häufig bei der Zusammenstellung eines Jahresendportfolios angewandt habe, das die saisonalen Schwankungen von Gold berücksichtigt.

Da ich meinen Kopf in einer scheinbar erleuchteten Spalte der Selbstsicherheit und Unnachgiebigkeit vergraben hatte, verankerte ich die Vorstellung, dass es einfach geschehen musste, nur weil ich es für sinnvoll hielt. Nun, vor einem Monat wachte ich auf und erkannte, dass der Goldpreis beschlossen hatte, dass vielleicht - nur vielleicht - der "Analyst" aus Port Perry in seinem wahnsinnigen Bestreben, den Goldpreis im Bereich von 2.250 Dollar bis 2.300 Dollar oder den GLD im Bereich von 200 Dollar bis 205 Dollar zu Fall zu bringen, bevor neue Höchststände erreicht werden könnten, auf der Strecke bleiben würde.

Leider habe ich, wie so oft, die "Twainsche" Regel vergessen, die in etwa so lautet: "Es ist nicht das, was du nicht weißt, was dich in Schwierigkeiten bringt; es ist das, was du sicher weißt, was sich als nicht ganz so herausstellt."

Ich wusste "mit Sicherheit", dass Gold Mitte August seinen Tiefpunkt erreichen würde, und zum Glück waren meine Absicherungen beim GLD bestenfalls bescheiden und brachten mich nicht wirklich "in Schwierigkeiten". Es handelte sich eher um Opportunitätskosten als um finanzielle Kosten, zu denen noch ein bisschen Reputationsverlust hinzukam. Doch wie das berühmte Zitat von Martin Zweig sagt: "Es ist in Ordnung, sich zu irren; es ist unverzeihlich, im Unrecht zu bleiben." Der GLD erreichte mit einem Anstieg auf 231,10 Dollar ein neues Allzeithoch (was genau der Definition des Begriffs "Mitte August" entspricht) und übertraf damit das vorherige Hoch von 229,65 Dollar, das zuletzt am 17. Juli verzeichnet wurde.