3 Indikatoren, die für eine Rezession sprechen

25.08.2024 | Marc Friedrich

Anfang 2023 herrschte großer Konsens, dass eine Rezession kommen würde. Doch sie kam nicht. Daraufhin hatte sich das Sentiment stark gewandelt. Auf einmal war eine weiche Landung der Wirtschaft - ein sogenanntes ”Soft Landing” - in aller Munde. Von einer möglichen Rezession wollte keiner mehr etwas wissen.

Anfang 2023 herrschte großer Konsens, dass eine Rezession kommen würde. Doch sie kam nicht. Daraufhin hatte sich das Sentiment stark gewandelt. Auf einmal war eine weiche Landung der Wirtschaft - ein sogenanntes ”Soft Landing” - in aller Munde. Von einer möglichen Rezession wollte keiner mehr etwas wissen. Laut Umfragen der Bank of America unter Fondsmanagern war noch im Juli das Sentiment überwiegend bullish. So lag zum Beispiel das durchschnittliche Cashlevel der Fondsmanager bei gerade einmal 4,1 Prozent. Im Oktober 2022 lag dieses noch bei über 6 Prozent.

68 Prozent aller Befragten erwarteten zuletzt im Juli ein Soft Landing der Wirtschaft in den kommenden 12 Monaten. Nur 11 Prozent hingegen ein Hard Landing (harte Landung). Nur mal zum Vergleich: Noch im Mai 2023 hatten rund 27 Prozent aller Befragten mit einem Hard Landing innerhalb der nächsten 12 Monate gerechnet. Ein offensichtlicher Wandel also.

Ist die Rezession damit abgesagt? Die Ereignisse in den letzten Wochen in Japan, aber auch am US-Arbeitsmarkt, haben eine mögliche Rezession wieder ins Blickfeld der Anleger gerückt. Im Folgenden werden drei Indikatoren vorgestellt, die in der Vergangenheit stets mit sehr hoher Treffsicherheit Rezessionen vorhergesagt haben.

Die Sahm-Regel

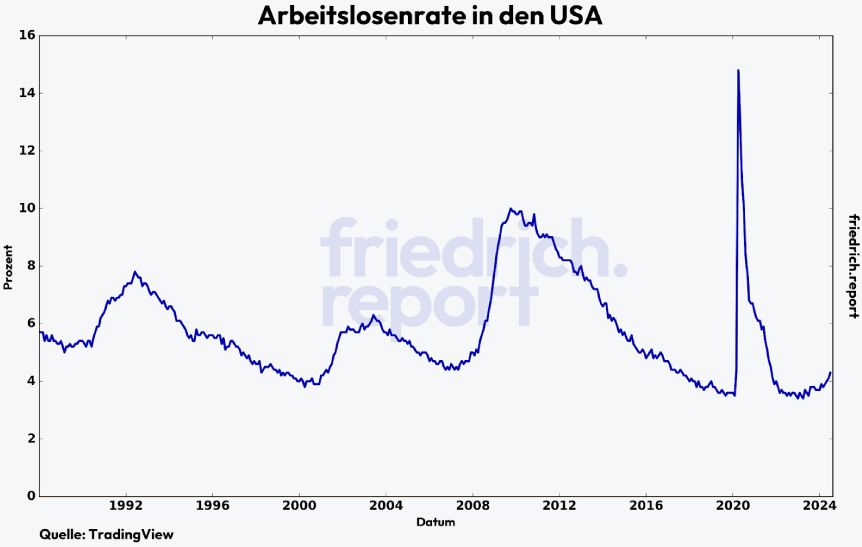

Starten wir mit dem Arbeitsmarkt. Intel, einer der größten Chiphersteller der Welt, hat erst vor wenigen Tagen angekündigt, 15 Prozent der Stellen zu streichen. Solche Meldungen sind leider keine Ausnahme mehr. Die Arbeitslosenquote in den USA ist mittlerweile auf 4,3 Prozent gestiegen (siehe nächster Chart).

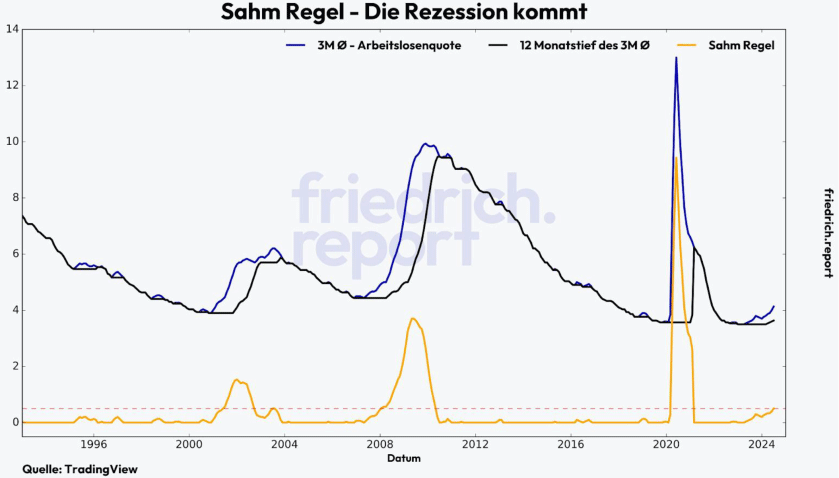

Die sogenannte Sahm-Regel deutet auf eine bevorstehende Rezession hin, wenn die durchschnittliche Arbeitslosenquote der letzten drei Monate um 0,5 Prozentpunkte über dem Tiefstwert der letzten zwölf Monate liegt. Wie der folgende Chart zeigt, hat dieser Indikator bereits Alarm geschlagen. Laut der Sahm-Regel steht eine Rezession demnach also bevor.

Ein weiterer Indikator für eine Rezession sind Zinssenkungen durch die Zentralbank.

Zinssenkungen

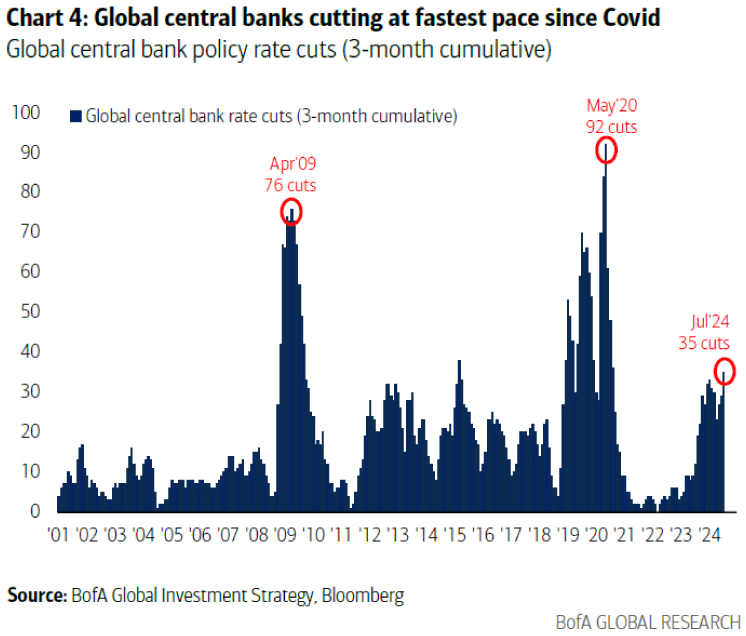

Notenbanken reagieren in der Regel mit Zinssenkungen auf Krisen im Finanzsystem bzw. in der Wirtschaft. Wie die folgende Abbildung zeigt, sind die Notenbanken außerhalb der USA bereits dabei, Feuerwehr zu spielen und die Zinsen zu senken. Im Juli haben wir beispielsweise die schnellsten Zinssenkungen der globalen Zentralbanken gesehen seit Corona.

Quelle: BofA Research

Und auch in den USA rechnen Marktteilnehmer mittlerweile bereits im September mit mindestens einer Zinssenkung. Wenn die Zinsen gesenkt werden, dann hat das historisch betrachtet darauf hingedeutet, dass im Finanzsystem irgendwas aus dem Ruder gelaufen bzw. kaputt gegangen war und die Notenbank mit Zinssenkungen einschreiten musste. Dabei darf man nicht außer Acht lassen, dass die Zentralbanken reagierende Institute sind, welche Daten verwenden, die mindestens einen Monat alt sind.

Wie der folgende Chart zeigt, sind Zinssenkungen im Rückspiegel der Geschichte somit kurzfristig zunächst einmal kein gutes Zeichen für den Aktienmarkt, auch wenn sie dazu führen, dass das Geld eigentlich günstiger wird.