Lynas Rare Earths Ltd.: Jahresendergebnisse

28.08.2024 | Hannes Huster

Lynas hat heute die Jahresendergebnisse per 30.06.2024 vorgelegt: Link.

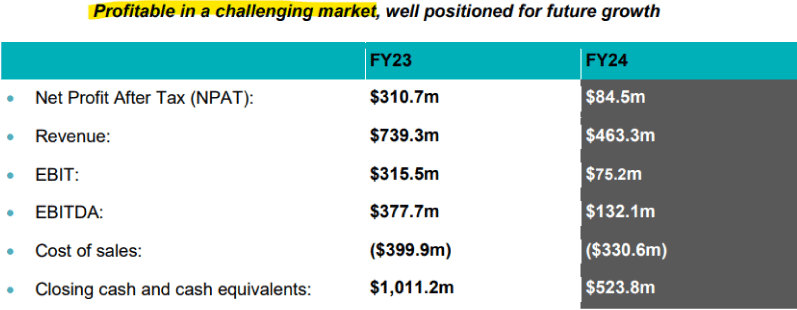

Lynas hat heute die Jahresendergebnisse per 30.06.2024 vorgelegt: Link.Die Überschrift in der Pressemeldung sagt schon viel aus. Die vergangenen 12 Monate waren im Bereich der Seltenen Erden herausfordernd, doch Lynas Rare Earths hat es dennoch geschafft, das Jahr mit einem Profit abzuschließen.

Der Nettogewinn nach Steuern lag bei 84,5 Millionen AUD, was zwar deutlich unter den 310 Millionen des Vorjahres lag, aber angesichts der Umstände immer noch gut ist.

Die Firma hat viel investiert, vor allem in den neuen Aufbereitungsstandort in Westaustralien. Man hat sich für die Zukunft gerüstet und die Vormachtstellung als nicht chinesischer Produzent gefestigt.

Dies kam selbstverständlich nicht ohne Kosten und wir sehen, dass die Cash-Position von über einer Milliarde AUD auf etwa 520 Millionen AUD gefallen ist.

Der Umsatz lag bei 463 Millionen AUD auch unter dem des Vorjahres, was an den rückläufigen Verkaufspreisen für die verschiedenen Produkte lag.

Lynas hat auch eine neue Präsentation zu den Zahlen veröffentlicht, in der das Ganze hübsch aufbereitet wurde: Link.

Fazit:

Lynas ist für mich weiterhin eine strategische Halteposition im Depot. Wir haben die Aktie vor vielen Jahren sehr günstig gekauft und sind seitdem durchgehend investiert. Den Großteil der Position haben wir schon mit Gewinn verkauft und der Rest läuft gratis mit.

Lynas ist und bleibt der einzig ernstzunehmende Produzent außerhalb Chinas und die Firma hat einen hohen strategischen Wert für die japanischen Unterstützer und sämtliche weitere Endabnehmer.

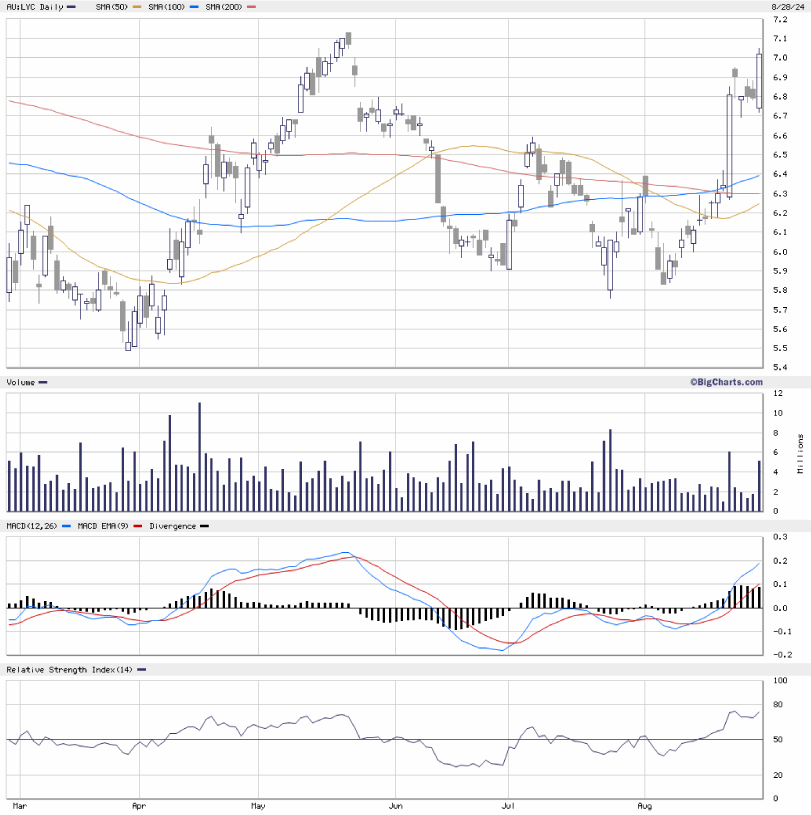

Jüngst zeigt sich ein Preisanstieg bei den Seltenen Erden und auch die Aktie von Lynas konnte in den vergangenen Tagen gut zulegen.

Die Jahreszahlen wurden heute positiv aufgenommen.

© Hannes Huster

Quelle: Auszug aus dem Börsenbrief "Der Goldreport"

Pflichtangaben nach §34b WpHG und FinAnV

Wesentliche Informationsquellen für die Erstellung dieses Dokumentes sind Veröffentlichungen in in- und ausländischen Medien (Informationsdienste, Wirtschaftspresse, Fachpresse, veröffentlichte Statistiken, Ratingagenturen sowie Veröffentlichungen des analysierten Emittenten und interne Erkenntnisse des analysierten Emittenten).

Zum heutigen Zeitpunkt ist das Bestehen folgender Interessenkonflikte möglich: Hannes Huster und/oder Der Goldreport Ltd. mit diesen verbundene Unternehmen:

1) stehen in Geschäftsbeziehungen zu dem Emittenten.

2) sind am Grundkapital des Emittenten beteiligt oder könnten dies sein.

3) waren innerhalb der vorangegangenen zwölf Monate an der Führung eines Konsortiums beteiligt, das Finanzinstrumente des Emittenten im Wege eines öffentlichen Angebots emittierte.

4) betreuen Finanzinstrumente des Emittenten an einem Markt durch das Einstellen von Kauf- oder Verkaufsaufträgen.

5) haben innerhalb der vorangegangenen zwölf Monate mit Emittenten, die selbst oder deren Finanzinstrumente Gegenstand der Finanzanalyse sind, eine Vereinbarung über Dienstleistungen im Zusammenhang mit Investmentbanking-Geschäften geschlossen oder Leistung oder Leistungsversprechen aus einer solchen Vereinbarung erhalten.