Zinssenkungen und Chinas "Stimulus-Blitz" befeuern Goldpreis auf neues Allzeithoch

26.09.2024 | Markus Blaschzok

- Seite 2 -

Der sogenannte "Dot Plot", der in der Zusammenfassung der Wirtschaftsprognosen der Fed enthalten ist, prognostiziert einen Leitzins von 3,4% bis Ende des kommenden Jahres. Im Juni lag diese Prognose noch bei 4,1%. (Aktuelle Zinsspanne: 4,75% bis 5%) Gleichzeitig erwartet die Fed keine Rezession in den nächsten Jahren, und auch die Inflation soll trotz der Zinssenkungen nicht ansteigen.Ich betrachte diese Projektion als eine Art "Forward Guidance" - zur Beruhigung der Finanzmärkte vor einer möglichen Krise, die nichts mit der tatsächlichen Wirtschaftsprognose der Fed zu tun hat. Die deutliche Zinssenkung und die Aussicht auf weitere Senkungen bis zum Jahresende deuten darauf hin, dass die Märkte kurz vor einem Kollaps stehen könnten.

Der Grund, warum dies funktioniert, ist einerseits, dass die Marktteilnehmer dem keynesianischen Irrglauben verfallen sind, die US-Notenbank könnte durch Zinssenkungen einen neuen Konjunkturaufschwung herbeiführen. Diese Vorstellung ist völlig falsch und zeugt von der Unkenntnis der Konjunkturtheorie der Österreichischen Schule der Nationalökonomie und der Zusammenhänge zwischen Boom- und Bust-Zyklen. Andererseits glaubt man fälschlicherweise, das Muster der letzten 40 Jahre, nach dem auf jede Zinssenkungsphase ein neuer Konjunkturaufschwung und steigende Aktienmärkte folgten, würde sich fortsetzen.

Die einhellige Meinung am Markt und in den Medien ist, dass Zinssenkungen besser seien als eine Rezession und dass man froh sein sollte, dass die Notenbank jetzt entschlossen agiert, um eine Rezession zu verhindern. Denn diese sei schlecht für die Wirtschaft, den Arbeitsmarkt und den Wohlstand der Menschen. Nichts könnte falscher sein als das, denn die Rezession ist ein notwendiger Bereinigungsprozess von Fehlallokationen in der Wirtschaft, die erst durch künstlich niedrige Zinsen entstanden. In einer Rezession wird hingegen der Weg bereitet, um wieder nachhaltigen Wohlstand zu generieren.

Zinssenkungen hingegen führen die Wirtschaft auf einen falschen Produktionsweg, der Kapital fehlleitet und letztlich vernichtet. Durch die künstlich niedrigen Zinsen werden Investitionen in Projekte getätigt, die bei einem natürlichen Zinsniveau nicht rentabel wären. Dies führt zu einer Blase, die früher oder später platzen muss.

Die Phase der Nullzinsen vor Corona hat bereits das Potenzial für eine starke Rezession geschaffen, und die QE-Programme (Gelddrucken) im Zuge der Corona-Maßnahmen haben diesen notwendigen Bereinigungsprozess noch einmal hinausgezögert bzw. neue Fehlallokationen geschaffen. Nach der stärksten Geldmengenausweitung der Geschichte, die bereits jegliches Deflationspotenzial mehr als ausgeglichen hat, ist es nicht mehr möglich die Zinsen zu senken, ohne dabei neue Inflation und steigende Zinsen zu verursachen.

Der bekannte Zyklus von Zinssenkungen, auf die ein neuer Konjunkturaufschwung folgt, ist vorbei. Ab jetzt muss jede Zinssenkung durch höhere Inflation bezahlt werden, was nur zu weiter steigenden Zinsen führt. Es gibt keinen Weg mehr vorbei an der Stagflation. Die Märkte und die Wahrnehmung, dass die Fed mit Zinssenkungen die Wirtschaft noch einmal vermeintlich positiv beeinflussen könnte, sind völlig falsch.

Die Österreichische Schule betont, dass nachhaltiges wirtschaftliches Wachstum nicht durch künstliche Geldschöpfung und Manipulation der Zinssätze erreicht werden kann. Künstlich niedrige Zinsen führen zu Fehlallokationen von Ressourcen, die langfristig den Wohlstand mindern. Stattdessen sollten Zinsen durch das Zusammenspiel von Sparen und Investitionen auf dem Markt bestimmt werden.

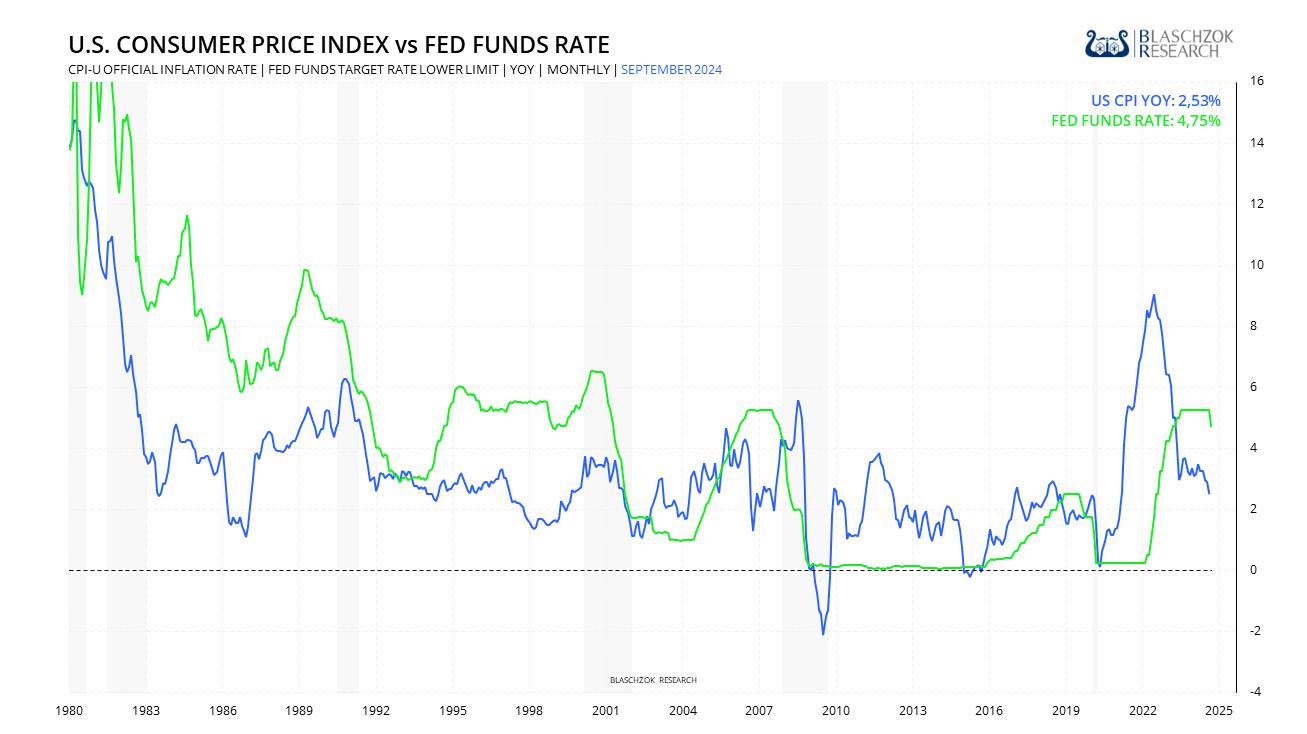

Bei der aktuellen Inflationsrate von 2,5% hat die Fed eigentlich keinen Spielraum für eine Zinssenkung, denn ein Marktzins für zehnjährige Anleihen wäre bei 6,5% fair bewertet. Berücksichtigt man, dass die tatsächliche ungeschönte Teuerung weit oberhalb des statistischen Warenkorbs liegt, dann müssten die Zinsen sogar deutlich höher liegen. Jede Zinssenkung ist als ultralockere Geldpolitik zu sehen, die den US-Dollar weiter schwächen und den Goldpreis diametral gegensätzlich stützen wird.

Die Fed hat eigentlich keinen Spielraum für eine Zinssenkung

Zinssenkungen helfen nicht - sie schaden!

Die Politik der Zentralbanken, die Zinsen künstlich niedrig zu halten, verzerrt die Signale des Marktes und führt zu einem ungesunden Boom, dem zwangsläufig ein Bust (Rezession) folgt. Diese Rezession ist der notwendige Bereinigungsprozess, in dem die vorherigen Fehlallokationen korrigiert werden. Versuche, diesen Prozess durch weitere Geldschöpfung und Zinssenkungen zu verhindern, verschlimmern letztlich nur die Probleme und verlängern die wirtschaftliche Misere.

Um aus diesem Teufelskreis auszubrechen, ist es notwendig, die Marktkräfte wirken zu lassen. Das bedeutet, dass unrentable Unternehmen aus dem Markt ausscheiden und Ressourcen freigesetzt werden, die in produktivere Verwendungen fließen können. Nur so kann eine solide Basis für zukünftiges Wachstum geschaffen werden.

Die Vorstellung, dass Zentralbanken durch geldpolitische Maßnahmen wie Zinssenkungen langfristigen Wohlstand schaffen können, widerspricht den Grundsätzen der Österreichischen Schule. Nachhaltiger Wohlstand basiert auf Sparsamkeit, produktiven Investitionen und einer stabilen Währung, jedoch nicht auf der ständigen Ausweitung der Geldmenge und künstlicher Anreize.

Könnte die Fed durch das Drucken von Geld oder einer Zinssenkung um 50 Basispunkte die Wirtschaft positiv beeinflussen, müsste man einfach nur noch mehr Geld drucken bzw. einfach die Zinsen noch weiter senken, um dauerhaften Wohlstand zu schaffen, was offenkundig völliger Unsinn ist. Eine solche Politik führt langfristig zu Inflation und wirtschaftlichen Instabilitäten, anstatt zu echtem, nachhaltigem Wachstum.

In China haben die Zinssenkungen der letzten beiden Jahre nichts bewirkt und konnten die Verlangsamung der zweitgrößten Volkswirtschaft nicht stoppen. Das Wachstum schwächte sich weiter ab, nachdem es in den letzten fünf Quartalen auf den niedrigsten Stand gefallen war, und der Immobilienmarkt brach in einem noch nie dagewesenen Tempo zusammen. Diese Verschlechterung, die sich in zunehmenden sozialen Unruhen und zunehmenden Arbeitsstreiks niederschlägt, hat die Toleranz der chinesischen Führung auf die Probe gestellt, die ihr hochgestecktes Jahresziel zum zweiten Mal in drei Jahren verfehlt hat, und das zu einem Zeitpunkt, an dem das Vertrauen der Investoren schwindet.