Märkte: CSI und Hangseng mit tiefem "Grün", Nikkei tiefrot

30.09.2024 | Folker Hellmeyer

Der EUR eröffnet gegenüber dem USD bei 1,1160 (05:28 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,1126 im europäischen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 142,35. In der Folge notiert EUR-JPY bei 158,88. EUR-CHF oszilliert bei 0,9390.

Der EUR eröffnet gegenüber dem USD bei 1,1160 (05:28 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,1126 im europäischen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 142,35. In der Folge notiert EUR-JPY bei 158,88. EUR-CHF oszilliert bei 0,9390.Märkte: CSI und Hangseng mit tiefem "Grün", Nikkei tiefrot

Der Finanzmarkt weist unterschiedlich Tendenzen auf. Gold und Silber erleiden Gewinnmitnahmen. Der JPY gewinnt trotz schwacher Industrieproduktionsdaten dank Erwartungshaltungen bezüglich des neuen Premiers und Hoffnungen an seine Politik an Boden, der Nikkei (Aktienmarkt) bricht dagegen ein. Im Zuge der massiven Unterstützungsmaßnahmen und weiterer Konkretisierungen (niedrigere Hypothekenzinsen, Deregulierung bei Immobilienerwerb) legen die Aktienmärkte in Festlandchina und Hongkong weiter dynamisch zu und ignorieren die wenig erbaulichen Einkaufsmanagerindices.

Europas Aktienmärkte schlossen freundlich, aber unter ihren Höchstständen, während US-Märkte ex Tech leicht an Boden verloren.

Das Datenpotpourri lieferte sehr schwache Inflationsdaten aus Frankreich und Spanien. EZB-Falken haben es schwer. Spanien reüssierte mit einem starken BIP. Daten aus Deutschland sind weiter wenig erbaulich (Arbeitsmarkt, siehe unten). Der Inflationsdruck nimmt in den USA weiter ab (PCE-Gesamtindex) und der britische Einzelhandel erholt sich markant laut CBI-Index.

Die unerwartete positive Revision der US-BIP-Daten (Goldman erwartete negative Revision) basiert auf "Annahmen" des Department of Commerce, dass in dem Revisionszeitraum private Einkommen 800 Mrd. USD höher gewesen seien als bisher ausgewiesen ("Disposable Income" revidiert von 21, 0 auf 21,8 Billionen USD). Private Ausgaben wurden als Folge um rund 350 Mrd. USD höher ausgewiesen.

Kommentar. Wir nehmen diese "Annahmen" zur Kenntnis (Kreativität?)!

Aktienmärkte: Late Dax +0,63%. EuroStoxx 50 +0,20%, S&P 500 -0,25%, Dow Jones +0,29%, US Tech 100 -0,56%.

Aktienmärkte in Fernost Stand 05:52 Uhr: Nikkei (Japan) -4,64%, CSI 300 (China) +6,22%, Hangseng (Hongkong) +3,01%, Sensex (Indien) -0,47% und Kospi (Südkorea) -0,79%. Rentenmärkte: Die 10-jährige Bundesanleihe rentiert heute früh mit 2,14% (Vortag 2,17%), während die 10-jährige US-Staatsanleihe eine Rendite in Höhe von 3,76% (Vortag 3,80%) abwirft.

Devisenmärkte: Der EUR war gegenüber dem USD kaum verändert (-0,0010). Gold (-19,00 USD) und Silber (-0,43 USD) verloren gegenüber dem USD im Rahmen von Gewinnmitnahmen.

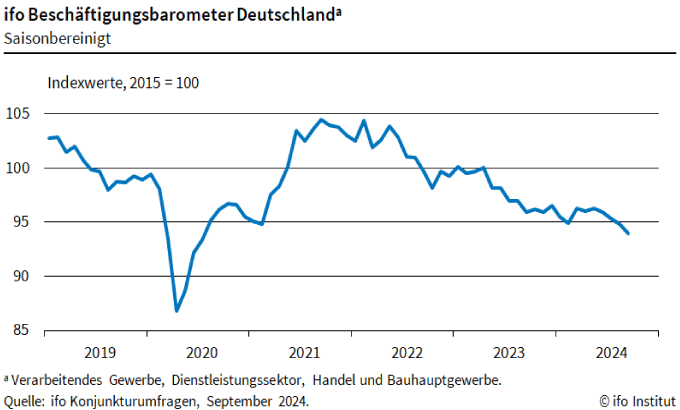

Deutschland: Ifo - Einstellungsbereitschaft der Unternehmen niedrig wie zuletzt 2020

Die Unternehmen sind laut IFO-Beschäftigungsbarometer so zurückhaltend mit ihren Personalplanungen wie seit über vier Jahren nicht mehr. Das Barometer sank im September auf 94,0 Punkte nach 94,8 Punkten im August. Es ist der vierte Rückgang in Folge und der niedrigste Wert seit Juli 2020, als die Corona-Pandemie für historisch einmalige Verwerfungen sorgte.

Kommentar: Erkennbar ist an der Grafik, dass der Rückgang des Barometers mit dem Beginn des militärischen Ukraine-Konflikts (Februar 2022) einhergeht. Es belegt damit auch die massive politische Fehleinschätzung der Folgen der Sanktionspolitiken. Arbeitsmarktdaten sind nachlaufende Wirtschaftsindikatoren. Die aktuelle Tendenz unter Schwankungen wird diesbezüglich vom Trend her nicht kurzfristig enden.

Das Vertrauen der Wirtschaft ist gegenüber der Politik so erodiert, wie nie zuvor seit 75 Jahren. Vertrauen ist aber die Grundlage für Investitionstätigkeit und Beschäftigungsaufbau der Unternehmen. IFO-Barometer messen den aktuellen Zustand, mehr nicht. Die Trendaussage des Barometers ist signifikant. Diese Trendaussage ist eine Mahnung oder sogar ein Appell an die deutsche Politik.

O-Ton IFO-Institut: Die strukturellen Probleme der deutschen Wirtschaft hinterlassen nach und nach Spuren auf dem Arbeitsmarkt.

Kommentar: Ich freue mich, dass hier nicht wie im aktuellen Herbstgutachten von einer Konjunkturflaute die Rede ist (Thema verfehlt!), sondern der Kern des Problems (Struktur) thematisiert wird. Danke an das IFO-Institut!

O-Ton IFO: Die Unternehmen ziehen häufiger einen Arbeitsplatzabbau in Betracht. In der Industrie (circa 28% des BIP) ist das Barometer auf den niedrigsten Wert seit August 2020 gefallen. Weil Aufträge fehlen, planen die Firmen ihr Personal zurückhaltender. Ähnliches gilt für den Handel: Aufgrund der anhaltenden Konsumzurückhaltung der Verbraucher wird weniger Personal benötigt. Bei den Dienstleistern sank die Einstellungsbereitschaft ebenfalls. Nur im Baugewerbe ist das Barometer leicht gestiegen. Hier sei von einer konstanten Entwicklung der Mitarbeiterzahlen auszugehen.

Kommentar: Unternehmen und Bürger erkennen zunehmend den prekären Zustand der Rahmendaten, die keine internationale Konkurrenzfähigkeit zulassen. Die daraus resultierende Zurückhaltung ist rational. Alles andere wäre irrational. Ändern wir jetzt die Rahmendaten?

Datenpotpourri der letzten 24 Handelsstunden

Eurozone: Spanien mit starkem BIP - Inflation in Frankreich und Spanien niedriger

Der Economic Sentiment Index stellte sich per September auf 96,2 (Prognose 96,5) nach zuvor 96,5 Punkten (revidiert von 96,6).

Deutschland: Die Arbeitslosenrate lag per September in der saisonal bereinigten Fassung bei 6,0% (Prognose 6,0%, Vormonat 6,0%). Die Zahl der Arbeitslosen stieg im Vergleich zum Vormonat um 17.000 (Prognose 12.000, Vormonat 2.000).

Frankreich: Die Verbraucherpreise verzeichneten laut vorläufigen Berechnungen per September im Jahresvergleich einen Anstieg um 1,5% (Prognose 2,0%, Vormonat 2,2%).

Spanien: Das BIP nahm gemäß finaler Berechnung im 2. Quartal 2024 im Jahresvergleich um 3,1% (Prognose und vorläufiger Wert 2,9%) zu.

Spanien. Die Verbraucherpreise verzeichneten laut Erstschätzung per September im Jahresvergleich eine Zunahme um 1,7% (Prognose 1,9%, Vormonat 2,4%).

UK: Einzelhandelsindex legt massiv zu

Der CBI Einzelhandelsindex stellte sich per September auf +4 nach zuvor -27 Punkten.

USA: Markante Divergenz bei Indices des Verbrauchervertrauens

Die persönlichen Einkommen nahmen per Berichtsmonat August im Monatsvergleich um 0,2% (Prognose 0,4%) nach zuvor 0,3% zu. Die persönlichen Ausgaben legten per August im Monatsvergleich um 0,2% (Prognose 0,3%) nach zuvor 0,5% zu.

Laut finaler Berechnung kam es im Index des Verbrauchervertrauens nach Lesart der Universität Michigan zu einem Anstieg von vorläufig 69,0 auf 70,1 Zähler. Das Ergebnis steht im diametralen Widerspruch zum Index des Verbrauchervertrauens nach Lesart des Conference Board (Einbruch von 105,6 auf 98,7).

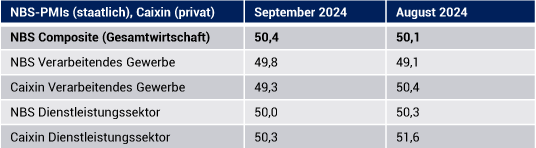

China: PMIs über und unter der 50 Punktemarke, insgesamt nicht erbaulich

Japan: Schwache Industrieproduktion

Die Industrieproduktion sank per August im Monatsvergleich um 3,3% (Prognose -0,9%). Derzeit ergibt sich für den EUR gegenüber dem USD eine positive Tendenz.

Ein Unterschreiten der Unterstützung bei 1.0980 - 1,1010 negiert dieses Szenario. Viel Erfolg!

© Folker Hellmeyer

Chefvolkswirt der Netfonds Gruppe

Hinweis: Der Hellmeyer Report ist eine unverbindliche Marketingmitteilung der Netfonds AG, die sich ausschließlich an in Deutschland ansässige Empfänger richtet. Er stellt weder eine konkrete Anlageempfehlung dar noch kommt durch seine Ausgabe oder Entgegennahme ein Auskunfts- oder Beratungsvertrag gleich welcher Art zwischen der Netfonds AG und dem jeweiligen Empfänger zustande.

Die im Hellmeyer Report wiedergegebenen Informationen stammen aus Quellen, die wir für zuverlässig halten, für deren Richtigkeit, Vollständigkeit und Aktualität wir jedoch keine Gewähr oder Haftung übernehmen können. Soweit auf Basis solcher Informationen im Hellmeyer Report Einschätzungen, Statements, Meinungen oder Prognosen abgegeben werden, handelt es sich jeweils lediglich um die persönliche und unverbindliche Auffassung der Verfasser des Hellmeyer Reports, die in dem Hellmeyer Report als Ansprechpartner benannt werden.

Die im Hellmeyer Report genannten Kennzahlen und Entwicklungen der Vergangenheit sind keine verlässlichen Indikatoren für zukünftige Entwicklungen, sodass sich insbesondere darauf gestützte Prognosen im Nachhinein als unzutreffend erweisen können. Der Hellmeyer Report kann zudem naturgemäß die individuellen Anlagemöglichkeiten, -strategien und -ziele seiner Empfänger nicht berücksichtigen und enthält dementsprechend keine Aussagen darüber, wie sein Inhalt in Bezug auf die persönliche Situation des jeweiligen Empfängers zu würdigen ist. Soweit im Hellmeyer Report Angaben zu oder in Fremdwährungen gemacht werden, ist bei der Würdigung solcher Angaben durch den Empfänger zudem stets auch das Wechselkursrisiko zu beachten.