Eine stille Goldrevolution: Der neue Goldpreisausbruch (Teil 1/2)

21.10.2024 | Ronan Manly

- Seite 3 -

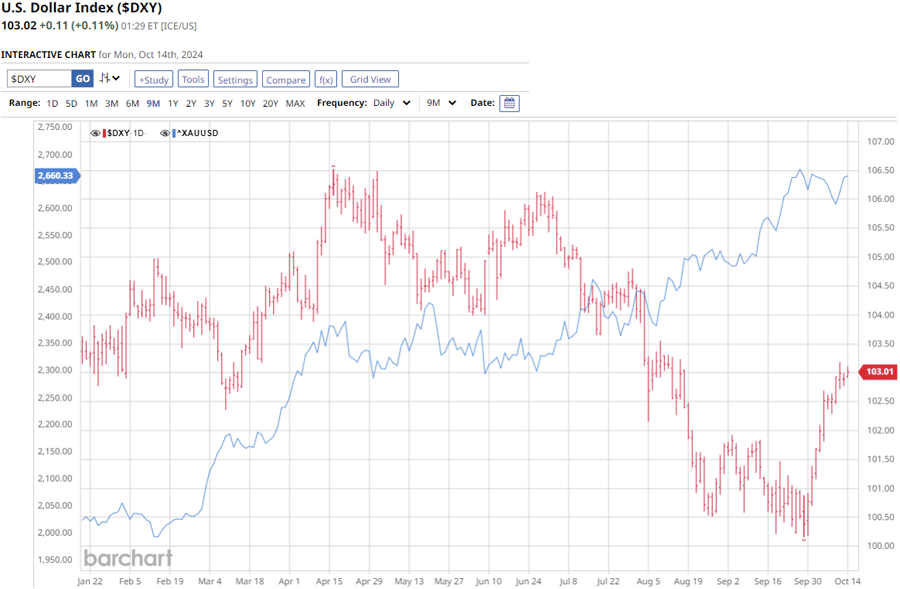

Ein Blick auf den US-Dollar-Index (DXY) macht deutlich, dass all diese kontinuierlichen neuen Allzeithochs des Goldpreises in mehreren wichtigen Fiatwährungen im Jahr 2024 nicht auf die Schwäche des US-Dollar zurückzuführen sind, denn während eines Teils des Bullenmarktes im Jahr 2024 ist der Goldpreis in US-Dollar gestiegen, während der US-Dollar stärker wurde, z. B. im März und April sowie in den ersten beiden Oktoberwochen.

Quelle: www.barchart.com

Der US-Dollar-Index (DXY) misst den Wert des US-Dollar im Verhältnis zu einem gewichteten Korb aus Euro, japanischem Yen, britischem Pfund, kanadischem Dollar, schwedischer Krone und Schweizer Franken. Der DXY steigt, wenn der US-Dollar gegenüber den Komponentenwährungen stärker wird und umgekehrt.

US-Zinssenkungen und globale Zinssenkungen

Die jüngste Umstellung der offiziellen Zinspolitik der USA und anderer wichtiger Zentralbanken auf Zinssenkungszyklen hat sich ebenfalls erheblich auf die jüngste Stärke des Goldpreises ausgewirkt. Die einflussreichste Änderung in der Zinspolitik kam aus den USA, wo der FOMC der US-Notenbank am 18. September den US-Leitzins um beträchtliche 0,5% auf eine Spanne von 4,75% bis 5,00% senkte und dies mit einer Eindämmung der Inflation begründete, während er gleichzeitig einräumte, dass die Arbeitslosenquote in den USA zu hoch sei.

Dies war die erste Zinssenkung der US-Notenbank seit über 4 Jahren (seit März 2020) und ist daher von großer Bedeutung. Es war eine stärkere Senkung, als der Markt erwartet hatte. So rechnete der Markt eine Woche vor der FOMC-Ankündigung (auf der Grundlage des CME FedWatch-Tools) mit einer 73%igen Wahrscheinlichkeit einer Senkung um 25 Basispunkte gegenüber einer 27%igen Wahrscheinlichkeit einer Senkung um 50 Basispunkte.

Die 19 Mitglieder des FOMC signalisierten mit ihren Dotplot-Prognosen auch, dass es bis Ende 2024 eine weitere Senkung der US-Leitzinsen um 0,5% geben wird, die auf einer oder beiden der verbleibenden FOMC-Sitzungen dieses Jahres am 6. und 7. November sowie am 17. und 18. Dezember angekündigt werden kann. Zum Zeitpunkt der Erstellung dieses Berichts zeigte das CME FedWatch-Tool (das die Preise von 30-Tage-Futureskontrakten verwendet) an, dass für die FOMC-Sitzung im November eine Wahrscheinlichkeit von 84% für eine Zinssenkung um 0,25% und eine Wahrscheinlichkeit von 16% für keine Senkung besteht (wobei eine weitere Zinssenkung implizit auf Dezember verschoben wird).

Die Finanzmärkte glauben daher nun eher, dass die im September begonnenen Zinssenkungen den Beginn eines US-Zinssenkungszyklus darstellen. Das wiederum ist gut für den Goldpreis und erklärt einen Teil des jüngsten Goldpreisanstiegs. Auch in anderen wichtigen Wirtschaftsräumen haben Zinssenkungszyklen begonnen: Die Europäische Zentralbank (EZB) begann im Juni einen neuen Zinssenkungszyklus (mit der Begründung, die Inflation sei unter Kontrolle) und senkte den Einlagensatz der EZB von 4% auf 3,75%. Im September folgte eine weitere Senkung um 0,25%, wodurch der Einlagensatz auf 3,5% sank. Eine dritte Zinssenkung durch die EZB wird im Laufe dieser Woche erwartet.

Im Vereinigten Königreich hat die Bank of England im August zum ersten Mal seit März 2020 ihren Leitzins von 5,25% auf 5% gesenkt, und der Gouverneur der Bank of England, Andrew Bailey, sagt nun, dass die Zinssenkungen im Vereinigten Königreich aggressiver ausfallen sollten. Auch dies bedeutet, dass das Vereinigte Königreich in einen Zinssenkungszyklus eintreten wird, was alles positiv für Gold ist.

In China sind die Behörden ebenfalls damit beschäftigt, die Zinssätze zu senken und die Wirtschaft mit Liquidität zu überschwemmen, um die kränkelnde chinesische Wirtschaft anzukurbeln. Ende September kündigte die chinesische Zentralbank eine Reihe von Zinssenkungen und Liquiditätsmaßnahmen für die Banken an, und erst kürzlich kündigte die chinesische Regierung in der vergangenen Woche massive fiskalische Stimulierungsmaßnahmen in Höhe von über 300 Mrd. USD an, um den ins Stocken geratenen Immobilien- und Verbrauchersektor Chinas anzukurbeln.

Da die wichtigsten Zentralbanken der Welt nun mit Zinssenkungen und Konjunkturprogrammen beginnen, sehen die Märkte dies als positiv für Gold an, da sie der Ansicht sind, dass niedrigere Zinssätze die Opportunitätskosten für den Besitz von "unverzinslichem" Gold verringern. Es gibt jedoch noch eine wichtigere Komponente, und zwar die Inflationserwartungen. Die Zentralbanken behaupten zwar, dass sie jetzt die Zinsen senken, weil es ihnen gelungen ist, die Inflation zu senken, aber das scheint nur ein Vorwand zu sein, um die Tatsache zu verschleiern, dass sie die Zinsen in erster Linie wegen der zunehmenden Besorgnis über das Risiko eines wirtschaftlichen Abschwungs und/oder einer Rezession senken.

Die Zentralbanken bewegen sich also im Wesentlichen auf einem schmalen Grat zwischen der Ankurbelung des Wirtschaftswachstums und der Eindämmung der Inflation bei gleichzeitiger Vermeidung einer Stagflation (gleichzeitige wirtschaftliche Stagnation und Inflation). Da der Goldpreis jedoch weiter steigt und Gold als Absicherung gegen künftige Inflation dient, scheint ein Teil dieser Goldpreisstärke auf eine erneute künftige Inflation und höhere Inflationserwartungen hinzudeuten.

Verschuldung und Geldmengenwachstum

Der steigende Goldpreis spiegelt auch die unhaltbare und sich rapide verschlechternde Haushaltslage sowohl in den USA als auch auf globaler Ebene und die rasch wachsende Geldmenge wider, die allesamt auf eine anhaltende Entwertung der Fiatwährung hindeuten.

Die US-Staatsverschuldung (Bundesverschuldung) gerät immer mehr außer Kontrolle und hat inzwischen einen noch nie dagewesenen Wert von 35,7 Billionen US-Dollar erreicht, während das Verhältnis der US-Bundesverschuldung zum BIP inzwischen 124% beträgt. Das US-Bundeshaushaltsdefizit beläuft sich inzwischen auf schwindelerregende 2,2 Billionen Dollar. Und nun haben die Zinszahlungen für die US-Bundesschulden zum ersten Mal überhaupt mehr als 1 Billion US-Dollar im Jahr erreicht.