Das Ende des wirtschaftlichen und militärischen US-Imperiums & der Aufstieg von Gold

28.10.2024 | Egon von Greyerz

- Seite 2 -

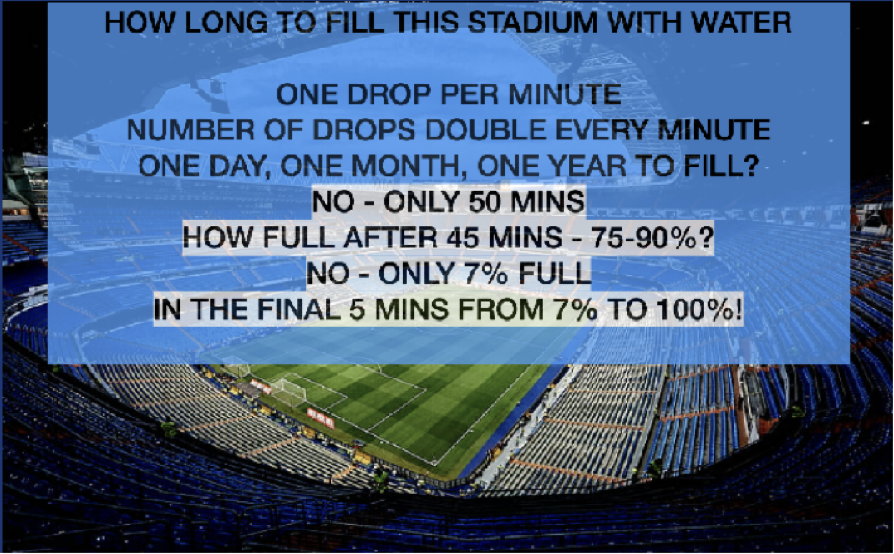

In einem Kommentar wurde darauf hingewiesen, dass die Fülldauer von der Größe des Stadions abhinge. Doch natürlich macht das keinen wesentlichen Unterschied, da sich die Wassermenge mit jeder Minute verdoppelt! Auch, ob es sich dabei um ein Fußballstadion oder ein Stadion für American Football handelt, ist egal!

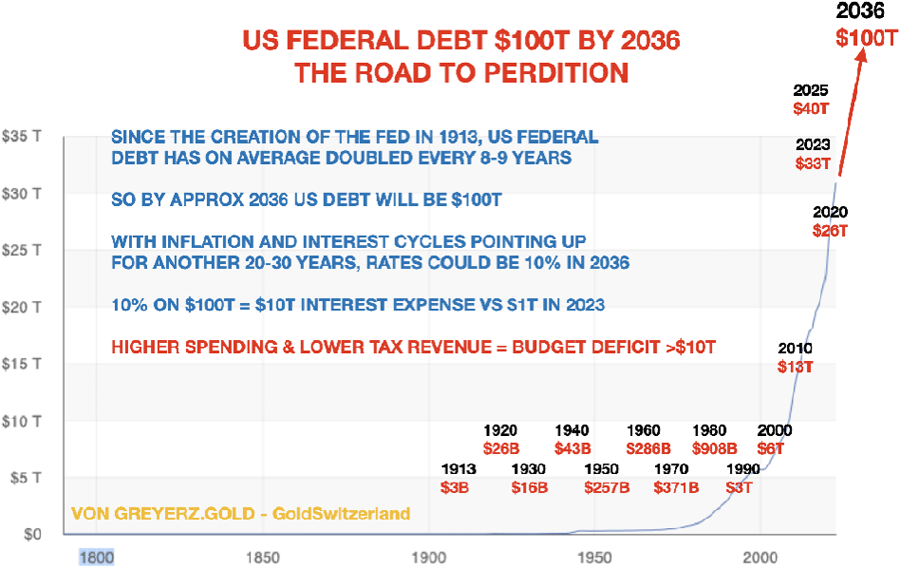

Also: Eine Extrapolation der momentanen Schuldenexplosion, die exponentiell verläuft, ergibt für das Jahr 2036 eine Verschuldung von 100 Billionen US$, siehe Tabelle unten.

Deutlich höhere Zinsen

Eine Verschuldung von 100 Billionen US$ bedeutet sowohl hohe Inflation als auch hohes Ausfallsrisiko, was wiederum zu stark steigenden Zinsen führt. Niemand wird riskante Schulden zu einem Zinssatz von mickrigen 3 - 4% halten wollen. Vertrauen Sie der Darstellung der US-Notenbank also nicht, nach der sich die Vereinigten Staaten auf dem Weg in einen anhaltenden Zyklus der Zinssatzkürzungen befinden. Kaum zu glauben, dass niedrige Zinssätze mit einer explodierenden Schuldenlast zu vereinbaren sind.

Anhaltende Zinssatzkürzungen sind somit unwahrscheinlich. Auch der Anleihemarkt glaubt das nicht - allein in den letzten drei Wochen ist die Verzinsung 10-jähriger US-Staatsanleihen um 0,6% gestiegen. Ich wiederhole meine häufig gemachte Aussage: Der 40-jährige Zinssatzzyklus hat seinen Tiefpunkt im Jahr 2020 erreicht; der langfristige Trend zeigt jetzt nach oben! Ich würde davon ausgehen, dass die Zinssätze von nun an für viele Jahre über der 10%-Grenze bleiben werden, wie schon in den 1970er Jahren. Wahrscheinlich wird dieser Trend schon im Jahr 2025 beginnen.

Das schließt kleinere Korrekturen und vielleicht sogar eine weitere Zinssenkung natürlich nicht aus! Aber eins ist sicher: Die Welt wird bis auf Weiteres von hohen Zinssätzen - und somit Inflation - geprägt sein.

Deutlich höhere Gold- und Silberpreise

Inflation und Geldschöpfung bedeuten, dass der Dollar und ganz allgemein Währungen schwächer werden. Gold wird weiterhin davon profitieren. Aber auch Silber (womöglich sogar auf explosive Art und Weise).

Also: Die Welt steht vor einer Krise von beispiellosem Ausmaß.

Im Vergleich zu einer geopolitischen Krise verlieren ökonomische / finanzielle Krisen selbstverständlich an Bedeutung. Besonders dann, wenn diese Krise das Potential hat, sich zu einem Atomkrieg auszuweiten. Wer noch wartet, um Gold bei deutlich niedrigeren Kursen kaufen zu können, dem möchte ich Folgendes sagen: Sie riskieren damit, die größten Goldkursbewegungen dieses Jahrhunderts größtenteils oder sogar komplett zu verpassen.

Ja, diese Bewegung wird langanhaltend und kraftvoll sein. Doch wer den Anfang verpasst, läuft Gefahr, den Einstieg nie wirklich zu wagen, weil ständig auf große Korrekturen gewartet wird, die aber nie kommen.

Der Goldkurs wird ein Vielfaches der heutigen Stände erreichen, doch leider wird diese Bewegung an den meisten Investoren komplett vorbeigehen. Aktuell sind nur 0,5% des globalen Finanzvermögens in Gold investiert; jeder signifikante Nachfrageanstieg kann zu den heutigen Marktpreisen nicht durch physisches Gold befriedigt werden.

In den Minen werden circa 3.000 Tonnen Gold pro Jahr produziert. Der Markt nimmt diese Goldmenge jährlich komplett auf; einen "Lagerüberstand" gibt es nicht.

Ernste Goldknappheiten

Es herrscht tatsächlich jetzt schon ernste Goldknappheit. Sollten die Käufer von Papiergold eines Tages im großen Stil physische Auslieferung beantragen, würde das gesamte System aus Termin- und LBMA-Märkten in sich zusammenbrechen. Diese Märkte sind nicht in der Lage, die enormen Mengen wertloser Papiergoldkontrakte, die sie selbst ausgegeben haben, mit physischem Gold zu bedienen.

Und was die Bullionbanken angeht: Sie leihen sich Gold von den Zentralbanken und verkaufen dieses an Käufer aus dem Osten, z.B. China und Indien.

Die betreffende Zentralbank verfügt dann nur über einen Schuldschein, der von einer Bullionbank ausgestellt wurde. Sollte die Zentralbank ihr Gold aber zurückhaben wollen, dann würde sie dieses nie wiederbekommen. Denn dieses Gold befindet sich längst bei chinesischen oder indischen Käufern, die direkt dafür bezahlten und keinerlei Rückgabepflicht haben.

Auf diese Weise ist der gesamte Papiergoldmarkt zu einem Ponzi-Betrugssystem geworden, das letztlich aber, wie jedes Ponzi-System, scheitern wird. Das würden Zentralbanker oder BIZ-Vorsitzende aber natürlich nie zugeben!

Nur 0,5% des globalen Finanzvermögens sind in Gold investiert - also nur 3,6 Billionen US$ oder umgerechnet 43.000 Tonnen. Stiegen die Goldinvestitionen - anteilig am globalen Finanzvermögen und zu den heutigen Marktpreisen - wieder auf das 2,7%-Niveau von 1980 (siehe Tabelle unten), dann wären quasi 230.000 Tonnen Gold nötig. Das entspricht fast der Gesamtmenge an Gold, die jemals produziert wurde.