US-Wahl leitet Korrektur am Gold- und Silbermarkt ein

08.11.2024 | Markus Blaschzok

- Seite 3 -

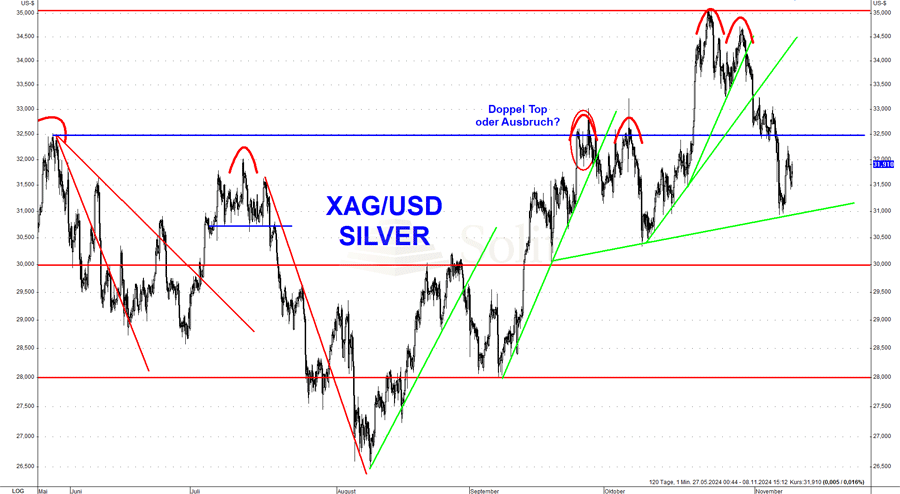

Nachdem der Goldpreis nach den US-Wahlen stark gefallen war und auf 2.645 $ fiel, korrigierte nun auch der Silberpreis stärker. Er fiel unter seine wichtige Unterstützung von 32,50 $ und erreichte im Tief 30,80 $. Diese Entwicklung war zu erwarten, da der Terminmarkt historisch stark überkauft ist und der Silbermarkt nicht das gleiche Defizit aufweist wie der Goldmarkt. Dort haben die OTC-Käufe seit anderthalb Jahren ein Defizit erzeugt. Der Silberpreis hatte nach das erste Mal seit 2012 seinen Widerstand bei 35 Dollar erreicht und damit dieses Ziel abgearbeitet. Mit dem Bruch der 32,50-Dollar-Unterstützung besteht nun die Möglichkeit eines weiteren Rücksetzers auf 26 Dollar. Dies erscheint besonders wahrscheinlich, da der Goldpreis nach einem Anstieg von fast fünfundfünfzig Prozent in den letzten dreizehn Monaten stark überkauft ist. Der Aufwärtstrend im Goldmarkt wurde bereits gebrochen, und selbst eine Korrektur bis auf 2.500 $ wäre lediglich eine gesunde Anpassung innerhalb eines übergeordneten Aufwärtstrends. Eine stärkere Korrektur im Silbermarkt wäre daher ebenfalls denkbar.

Erst über 32,50 $ hellt sich das Chartbild wieder auf

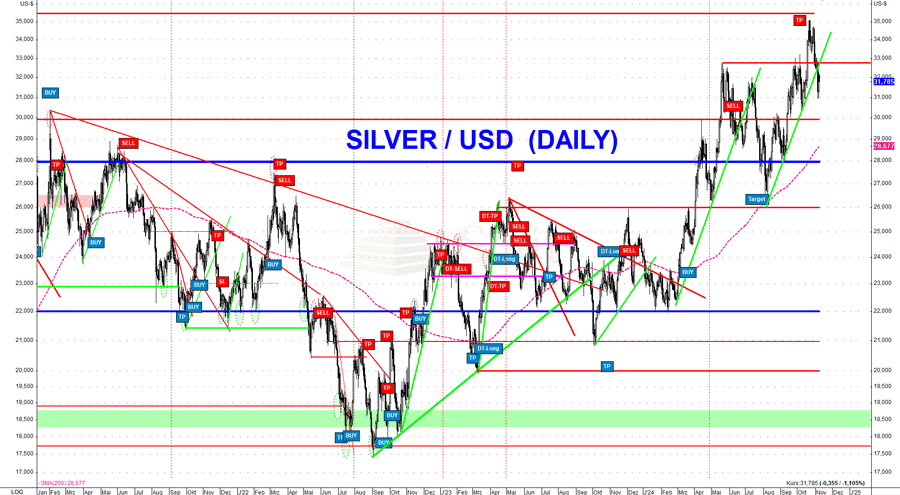

Der Silberpreis bewegte sich über anderthalb Jahre hinweg in einer engen Handelsspanne zwischen 22 $ und 26 $. Erst mit der kräftigen Rallye des Goldpreises, die weit über das bisherige Allzeithoch hinausging, wurde auch die Investmentnachfrage nach Silber wieder weiter angefacht. Dies führte vorübergehend zu einem Angebotsdefizit und einem Preissprung auf 35 $. Obwohl der Goldpreis weiterhin stark zulegte, konnte Silber bisher nicht im gleichen Maße folgen. Je länger sich der Goldpreis auf dem aktuell hohen Niveau halten kann – und möglicherweise im nächsten Jahr sogar neue Höhen erreicht – desto größer wird der Kaufdruck am Silbermarkt. Dies könnte letztlich zu einem weiteren signifikanten Preisanstieg führen.

In einer Phase der Stagflation, die von einer schwächeren industriellen Nachfrage geprägt ist, spielt die Investmentnachfrage eine entscheidende Rolle. Sie wird maßgeblich bestimmen, ob der Silberpreis gemeinsam mit Gold weiter ansteigen kann. Sollte der Goldpreis jedoch nach seiner beeindruckenden Rallye eine stärkere Korrektur durchlaufen, wäre auch für Silber ein Rückgang bis mindestens zur Unterstützung bei 26 Dollar denkbar, insbesondere angesichts der historisch überkauften COT-Daten.

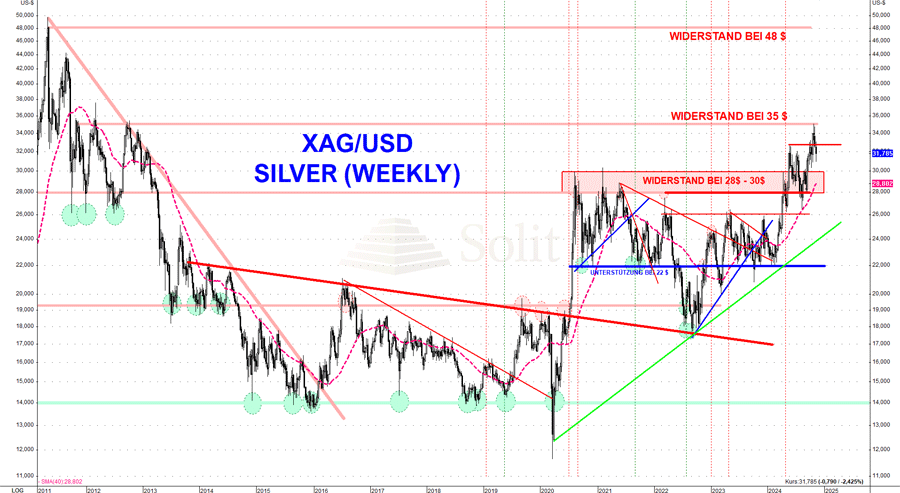

Erst wenn die Zentralbanken auf eine Rezession oder einen exogenen Schock, wie beispielsweise einen Krieg, mit umfangreichen quantitativen Lockerungen (QE) reagieren, könnte Silber das Potenzial entfalten, die Marke von 50 Dollar zu überschreiten. Allein Zinssenkungen dürften hierfür nicht ausreichen. Das geplante Ende des Quantitative-Tightening-Programms (QT) und weitere Zinssenkungen könnten jedoch den Gold- und Silberpreis zumindest leicht unterstützen.

Ein Rücksetzer auf 26 $ wäre normal

Langfristige Analyse

Der Silberpreis stieg in diesem Jahr über den Widerstandsbereich zwischen 28 und 30 Dollar an und konnte in der Folge bis zum nächsten Widerstand bei 35 Dollar vorstoßen. Der frühere Widerstand bei 28 Dollar dient nun als Unterstützung, die bei einer Korrektur zunächst Halt bieten dürfte. Darunter liegt eine weitere Kreuzunterstützung entlang eines Aufwärtstrends im Bereich um die 26 Dollar. Im schlimmsten Fall eines stärkeren Preisrückgangs am Goldmarkt im Zuge einer Krise wäre auch ein Rücksetzer auf 22 Dollar denkbar, was jedoch ein Niveau für antizyklische Käufe wäre.

Sollte sich der Goldpreis hingegen auf dem aktuellen hohen Niveau behaupten, ohne eine stärkere Korrektur zu durchlaufen, und im nächsten Jahr sogar neue Allzeithochs erreichen, dann wird eine weiter ansteigende Investmentnachfrage dazu führen, dass der Silberpreis auch den Widerstand bei 35 Dollar überwinden wird. Dies könnte dann zu einem raschen Anstieg auf den nächsten Widerstandsbereich zwischen 48 und 50 Dollar führen. In diesem Szenario wäre es durchaus wahrscheinlich, dass der Silberpreis erstmals seit 1980 ein neues Allzeithoch über 50 Dollar erreicht.

Kurzfristig besteht jedoch ein hohes Risiko für eine Korrektur, abhängig von der wirtschaftlichen und politischen Entwicklung. In einem deflationären Crash wäre ein starker Rückgang am Silbermarkt möglich. Auch bei einer moderaten Korrektur des Goldpreises um 200 bis 300 Dollar könnte der Silberpreis aufgrund des ausgeglichenen Verhältnisses am physischen Markt kurzzeitig bis auf 22 Dollar zurückfallen. Insgesamt stehen die Chancen sehr gut, dass der Silberpreis im nächsten Jahr womöglich ein neues Allzeithoch erreichen wird, wobei kurzfristig eine Korrektur noch einmal eine gute Kaufchance bieten dürfte.

Das langfristige Chartbild ist noch immer sehr bullisch. Selbst eine erneute Korrektur auf 22 $ würde das bullische Chartbild nicht gefährden

© Markus Blaschzok

Dipl. Betriebswirt (FH), CFTe

Chefanalyst GoldSilberShop.de / VSP AG

BlaschzokResearch

GoldSilberShop.de

>> Abonnieren Sie diesen wöchentlichen Marktkommentar per Email hier <<

Disclaimer: Diese Analyse dient ausschließlich der Information. Bei Zitaten ist es angemessen, auf die Quelle zu verweisen. Die in dieser Veröffentlichung dargelegten Informationen beruhen auf sorgfältiger Recherche und stellen keine Aufforderung zum Kauf oder Verkauf dar. Die gesamte Analyse und die daraus abgeleiteten Schlussfolgerungen spiegeln die Meinung und Ansichten des Autors zum Zeitpunkt der Veröffentlichung wider und stellen in keiner Weise einen Aufruf zur individuellen oder allgemeinen Nachbildung, auch nicht stillschweigend, dar. Handelsanregungen oder anderweitige Informationen stellen keine Beratungsleistung und auch keine Aufforderung zum Kauf oder Verkauf von Wertpapieren, derivativen Finanzprodukten, sonstigen Finanzinstrumenten, Edelmetallen und -hölzern, Versicherungen sowie Beteiligungen dar. Wir weisen darauf hin, dass beim Handel mit Wertpapieren, Derivaten und Termingeschäften, hohe Risiken bestehen, die zu mehr als einem Totalverlust des eingesetzten Kapitals führen können. Jeder Leser/Kunde handelt auf eigenes Risiko und auf eigene Gefahr. Eine Haftung für Vermögensschäden, die aus dieser Veröffentlichung mit möglichen Handelsanregungen resultieren, ist somit ausgeschlossen. Eine Verpflichtung dieses Dokument zu aktualisieren, in irgendeiner Weise abzuändern oder die Empfänger zu informieren, wenn sich eine hier dargelegte Stellungnahme, Einschätzung oder Prognose ändert oder unzutreffend wird, besteht nicht. Eine Gewähr für die Richtigkeit und Vollständigkeit wird nicht übernommen.

Die Verwendung von Hyperlinks auf andere Webseiten in diesem Dokument beinhaltet keineswegs eine Zustimmung, Empfehlung oder Billigung der dort dargelegten oder von dort aus zugänglichen Informationen. Markus Blaschzok übernimmt keine Verantwortung für deren Inhalt oder für eventuelle Folgen aus der Verwendung dieser Informationen. Des weiteren werden weder wir, noch unsere Geschäftsorgane, sowie Mitarbeiter, eine Haftung für Schäden die ggf. aus der Verwendung dieses Dokuments, seines Inhalts oder in sonstiger Weise, entstehen, übernehmen. Gemäß §34b WpHG weisen wir darauf hin, dass der Autor derzeit in ein oder mehrere der besprochenen Investmentmöglichkeiten investiert ist.