Rohstoffe zum Wochenauftakt weiter auf Talfahrt

06.10.2008 | Eugen Weinberg

Am Freitag hat mit UBS eine weitere namhafte Adresse bekanntgegeben, sich aus dem Rohstoffhandel zurückzuziehen. Zuvor hatten bereits die Probleme bei AIG und die Pleite von Lehman Brothers für Verunsicherung bei Rohstoffanlegern gesorgt. Diese Entwicklung dürfte sich negativ auf das Anlegerinteresse auswirken. Gemessen am CRB-Index erlitten die Rohstoffe in der Vorwoche den größten Wochenverlust seit mehr als 50 Jahren.

Am Freitag hat mit UBS eine weitere namhafte Adresse bekanntgegeben, sich aus dem Rohstoffhandel zurückzuziehen. Zuvor hatten bereits die Probleme bei AIG und die Pleite von Lehman Brothers für Verunsicherung bei Rohstoffanlegern gesorgt. Diese Entwicklung dürfte sich negativ auf das Anlegerinteresse auswirken. Gemessen am CRB-Index erlitten die Rohstoffe in der Vorwoche den größten Wochenverlust seit mehr als 50 Jahren.Energie

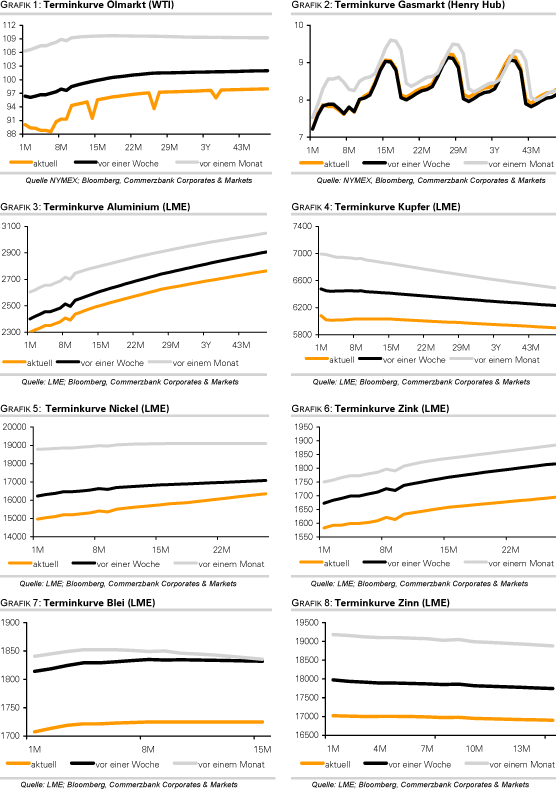

Die Stimmung am Ölmarkt bleibt negativ. Der WTI-Ölpreis ist heute erstmals seit Februar unter die Marke von 90 USD gerutscht. Die Verabschiedung des Rettungspaketes durch den US-Kongress hatte somit keine positiven Auswirkungen auf den Ölpreis. Die am Freitag veröffentlichten US-Arbeitsmarktdaten zeigten den schärftsten Beschäftigungabbau seit 5,5 Jahren und verstärkten damit Ängste vor einem weiteren Nachfragerückgang im weltweit größten Ölverbrauchsland. Das US-Energieministerium revidierte die Ölnachfrage für Juli um 3,7% auf 19,4 Mio. Barrel pro Tag nach unten. Damit lag die sie um 6,4% niedriger als vor einem Jahr. Gleichzeitig war es der niedrigste Juli-Wert seit 11 Jahren. Seither dürfte sich die Lage noch weiter verschlechtert haben. Die weitere Verschärfung der Finanzkrise in Europa dürfte die Befürchtung vor einer weiteren Abschwächung der Nachfrage verstärken.

Vor diesem Hintergrund dürften Nachrichten verpuffen, wonach das OPEC-Angebot einer Reuters-Umfrage zufolge im September erstmals seit fünf Monaten zurückgegangen ist. Demzufolge sollen von der OPEC im September täglich 32,39 Mio. Barrel Rohöl angeboten worden sein, nach 32,70 Mio. Barrel pro Tag im August. Auch die Warnung des französischen Außenministers Kouchner vor einem israelischen Angriff auf die Atomanlagen des Iran findet im derzeitigen negativen Marktumfeld kein Gehör. Die spekulativen Marktteilnehmer an der NYMEX haben ihre netto Long-Positionen in der Woche zum 30. September um 1,7 Tsd. auf 40 Tsd. Kontrakte reduziert. Diese immer noch recht hohe Netto-Longposition deutet auf weiteres Rückschlagspotenzial hin.

Edelmetalle

Gold notiert aktuell nur unweit des am Freitag verzeichneten 2-Wochentiefs von 820 USD je Feinunze. Die Stärke des US-Dollar bleibt wesentlicher Katalysator für den Preisrückgang um rund 10% seit Anfang vergangener Woche. Der EURUSD handelt derzeit bei 1,36, dem niedrigsten Wert seit 13 Monaten. Die Umschichtung aus allen liquiden Risikoinvestments in kurzlaufende USD-Anlagen veranlasst offensichtlich Finanzinvestoren dazu, auch ihre Goldinvestments aufzulösen. So berichtet der weltweit größte Gold-ETF, SPDR Gold Trust, per Freitag von einem Rückgang seiner Goldbestände um 15 Tonnen auf 740 Tonnen. Die spekulativen Anleger haben ihre Netto-Long-Positionen an der COMEX in der Woche zum 30. September um 3 Tsd. auf 117,8 Tsd. Kontrakte reduziert.

Obwohl sich Gold zuletzt relativ besser als die anderen Rohstoffe durchschlägt, ist die Entwicklung des Goldpreises angesichts der Finanzmarktturbulenzen überraschend. Schließlich stehen die Aktienmärkte weltweit unter Druck und der VIX-Index, ein Indikator für die Risikoaversion, liegt weiter nur unweit eines 7-Jahreshochs.

Das am Freitag verabschiedete Rettungspaket für den Finanzsektor dürfte aufgrund von Zusatzversprechungen wie Steuergeschenken und der Erhöhung der Garantien für die Spareinlagen noch teurer werden als die zunächst veranschlagten 700 Mrd. USD. In Europa haben Staaten Garantien für die Spareinlagen gegeben. Dazu dürfte die Gewährung von Bürgschaften für in Schieflage geratene Banken bzw. die bereits erfolgten Verstaatlichungen von Banken zu einer erheblichen Mehrbelastung für die Staatshaushalte führen. In Anbetracht dieser Nachrichten sollte es nur eine Frage der Zeit sein, bis der Goldpreis deutlich steigt. Platin ist auf ein 3-Jahrestief von 930 USD je Feinunze gefallen und wird derzeit eher wie ein Industriemetall angesehen. Hier dürfte der Boden aufgrund der Produktionsprobleme in Südafrika bald erreicht werden.

Industriemetalle

Zunehmende Rezessionsängste und kräftige Verluste an den Aktienmärkten setzen die Industriemetalle zum Wochenauftakt unter Druck. Am ärgsten trifft es Kupfer, welches 7% verliert und auf ein 20-Monatstief von 5600 USD je Tonne fällt. Die schwachen US-Arbeitsmarktdaten vom Freitag und die Verschärfung der Finanzlrise in Europa haben die Unterzeichnung des US-Rettungspaktes schnell zur Randnotiz werden lassen. Neben der schwächeren Nachfrage belasten Meldungen von der Angebotsseite. Der weltweit größte Kupferproduztent Chile will die Kupferproduktion in den nächsten fünf Jahren um 25% steigern. Allerdings bleibt abzuwarten, wieviel der geplanten Investitionen tatsächlich getätigt werden, sollte sich der Preisverfall weiter fortsetzen.

© Eugen Weinberg

Senior Commodity Analyst

Quelle: Commerzbank AG, Corporates Markets

Diese Ausarbeitung dient ausschließlich Informationszwecken und stellt weder eine individuelle Anlageempfehlung noch ein Angebot zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzinstrumenten dar. Sie soll lediglich eine selbständige Anlageentscheidung des Kunden erleichtern und ersetzt nicht eine anleger- und anlagegerechte Beratung. Die in der Ausarbeitung enthaltenen Informationen wurden sorgfältig zusammengestellt. Eine Gewähr für die Richtigkeit und Vollständigkeit kann jedoch nicht übernommen werden. Einschätzungen und Bewertungen reflektieren die Meinung des Verfassers im Zeitpunkt der Erstellung der Ausarbeitung und können sich ohne vorherige Ankündigung ändern.