US-Regierungsattacke auf Gold und Silber - Japan vor einem Bond-Crash

16.04.2013 | Rolf Nef

- Seite 3 -

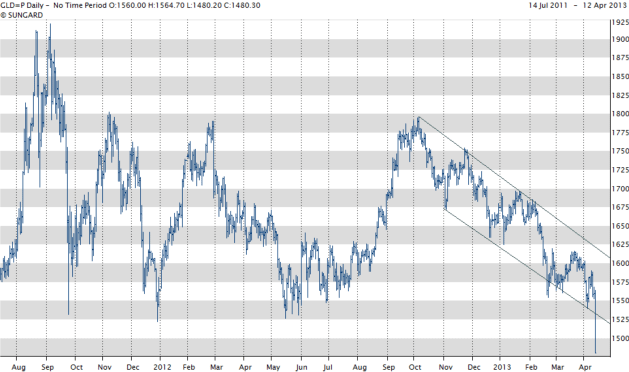

Aber jetzt zum Goldeinbruch vom Freitag, den 12. April 2013. Grafik 9 zeigt den Preiseinbruch von 80 $. Freitage sind ideale Interventionstage, weil der Markt sehr dünn wird. Schon die verfrühte Verteilung der Fed-minutes mit dem Inhalt, dass etliche Fedgouverneure die aktuellen monatlichen Käufe von 85 Mrd $ an Wertpapieren reduzieren oder einstellen wollten, sollte fundamental orientierte Investoren vor Gold abschrecken. Der nächste Hinweis kam mit der Ankündigung, dass Zypern für 400 Mio. Euro Gold verkaufe.

Dann kam die Attacke am Comex. Ziel war, den Preis unter 1.525 $ zu drücken, weil dort viele Stops (wird der Preis von 1525 unterschritten, besteht ein automatischer Verkaufsauftrag) sind. 1.525 deshalb, weil dieser Preis seit September 2011 nicht unterschritten wurde. Man weiss, das das Umsatzvolumen ca. 380.000 Kontrakte war, aber wie viele es brauchte, um den Einbruch auszulösen, ist nicht eruierbar.

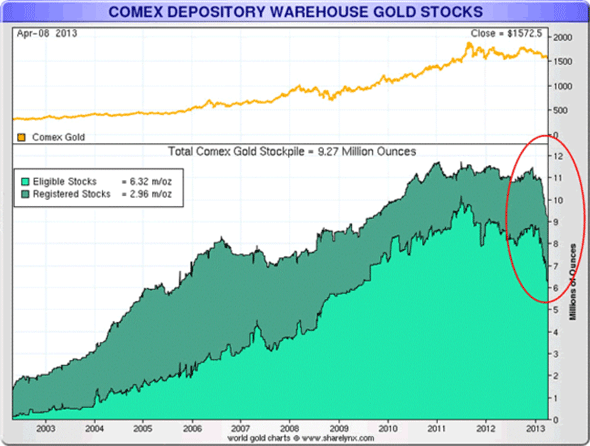

Was ist der Hintergrund dieser Attacken (sie findet nicht zum ersten mal statt)? Zum ersten gilt das geopolitische Dollar-Problem der USA wie oben beschrieben. Zum zweiten wird das Gold langsam knapp. Über den Comex sind etwas mehr als 40 Mio Unzen Gold verkauft und gekauft mit Lieferung in der Zukunft. In den Lagerhäusern sind ca. 9 Mio. Unzen. Es sind stets viel weniger Unzen in den Lagern als Verpflichtungen eingegangen. Das Problem scheint aber, dass der Markt viel mehr physische Lieferung will wie früher (Grafik 10).

Grafik 9: Gold täglich

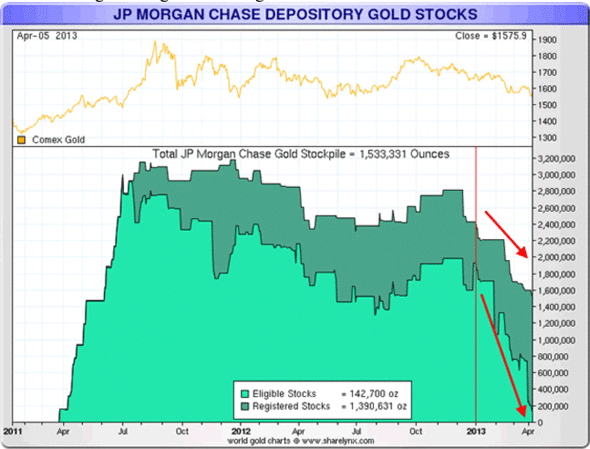

Die Lagerhaltung bricht viel mehr ein wie früher. Natürlich kann man die Lager wieder aufstocken, aber dazu muss Gold gekauft werden und das treibt den Preis. Deutlich sieht man das auch an der Lagerhaltung von JP Morgan Chase, über die die Fed und das PTT (Plunge-Protection Team) interveniert. Aber auch das ist noch kein voller Beweis, denn JP Morgen kann auch Gold außerhalb dieses Lagers besitzen. Aber bei JP Morgan ist auffällig, wie das freie (eligable) Gold, das noch ausgeliefert werden kann, mit 142.000 Unzen sehr klein geworden ist. Im April 2011 waren das noch 2,8 Mio. Unzen.

Die Hauptfrage ist, wie stark die physische Nachfrage ist und wie gross die ist die politische short-Position. Ist beides gross und die Intevention kann der Nachfrage nichts anhaben (Zypern hat seine Wirkung), verpufft diese, was angesichts des fortgeschrittenen Bullmarktes das Wahrscheinlichste ist.

Grafik 10: Lagerhaltung von Comex-Gold

Grafik 11: Lagerhaltung von JP Morgan Chase