Überall Bubbles (Teil 1/2)

10.09.2014 | John Mauldin

- Seite 4 -

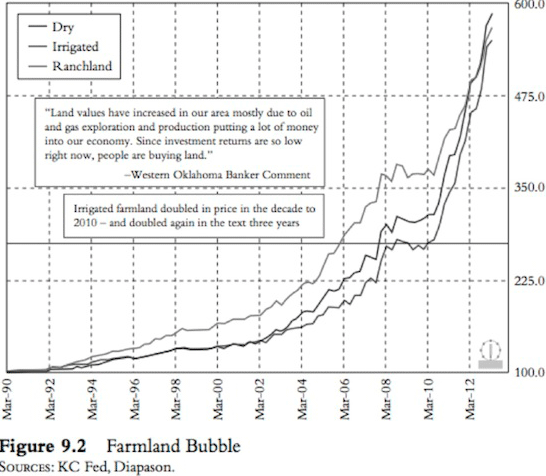

Agrarland ist eine weitere Blase, die in vielen Regionen der USA wächst und platzen wird (obgleich man in anderen Ländern Agrarland zu verlockenden Preisen finden kann). Richtig zu wachsen fing diese Blase erst an, als die Fed ihre “Code-Red-Politik“ begann. So sind die Landpreise im Herzen des US-Getreidegürtels über die letzten sieben Jahre hinweg ganze sechs Jahre lang zweistellig gestiegen.Studien der Federal Reserve zufolge sind die Preise für Agrarland im letzten Jahr in den produktivsten Teilen des Getreidegürtels um 15% gestiegen, im westlichen Teil des Getreidegürtels und in den Hochebenen waren es 26%.

Land im Bundesstaat Iowa, das vor zehn Jahren 2.275 $ pro acre kostete (1 acre sind ca. 4.046 m²), wird heute für 8.700 $ pro acre verkauft. Wie man in der Abbildung 9.2 sehen kann, stellen die Preissteigerungen im Bereich Agrarland fast alles in den Schatten, was man in den USA zu Zeiten der Immobilienblase erlebt hatte. Viele Banken des Mittleren Westens werden Probleme mit ihrer vergebenen Darlehen bekommen.

Aber warum zeigen sich gerade jetzt so viele Blasen? Ein Grund ist, dass die Wirtschaft schwach und die Inflation niedrig bleibt. Das Wachstum beim Geldangebot treibt eben nicht die Preise für Güter wie Zahnpasta, Haarschnitte oder Autos in die Höhe. Es lässt die Preise für Immobilien, Anleihen, und Aktien steigen.

Überschussliquidität ist Geld, das über den eigentlichen Bedarf einer Wirtschaft hinaus geschöpft wird. Im Fachjargon auch “Marshallian K“ genannt - also die Differenz zwischen dem Wachstum des Geldangebots und dem des nominalen BIPs. Hier wird jener Geldüberschuss gemessen, der nicht von der Realwirtschaft absorbiert wird. Der Begriff geht auf den großen englischen Ökonomen Alfred Marshall zurück.

Wenn das Geldangebot schneller wächst als das nominale BIP, fließt diese Überschussliquidität eher in Finanzanlagen. Wenn das Geldangebot aber langsamer wächst als das nominale BIP, dann absorbiert die Realwirtschaft mehr von der verfügbaren Liquidität. Hier haben wir also einen Grund, warum es am Aktienmarkt so steil nach oben geht, bei gleichzeitiger Wirtschaftsschwäche und steigendem Geldangebot.

Das ist auch der Grund, warum die Aktienmärkte so sensibel auf alle Andeutungen bezüglich möglicher Lockerungen der QE-Anstrengungen der Fed reagieren. Die echten Spieler wissen, wie das Spiel gespielt wird. Man kann den Geschäftsmedien Gehör schenken, die Zeitungen lesen: Fünfhundert “Experten“ werden erklären, dass die Aktienkurse fundamental gedeckt seien.

Man könnte deren Argumentationspunkte von heute nehmen und mit denen der Vergangenheit abgleichen, dabei wird man herausfinden, dass es im Wesentlichen dieselben sind wie schon 1999 und 2006-2007. (Welche Tragweite das haben könnte, behandeln wir im Zweiten Teil, zum Thema "Investitionen“).

Die Preisanstiege in den Bereichen Immobilien, Anleihen und Aktien schlagen sich in keinem der Inflationsmaßstäbe nieder. An seinem Schreibtisch in Princeton schrieb Einstein einst folgende Worte nieder: "Nicht alles, was man zählen kann, zählt auch und nicht alles was zählt, kann man zählen.“ Inflation ist nun eine solche Sache, die zählt, sich aber nicht zählen - also messen - lässt (außer in ganz engen Grenzen).

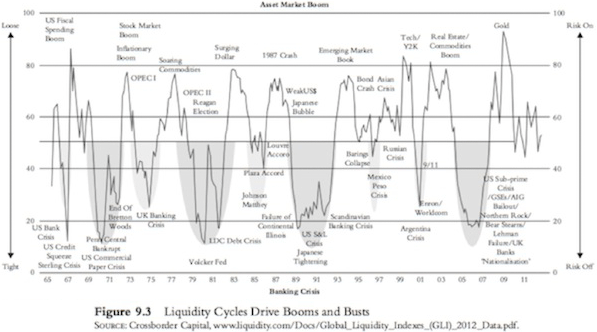

Überschussliquidität fließt von Anlageklasse zu Anlageklasse. Wie die Abbildung 9.3 zeigt, kommt es auf der Welt immer dann zu Konjunktur-Booms und -Krisen, wenn die Zentralbanken ihre Geldpolitik verschärfen bzw. lockern.

Lesen sie weiter: Teil 2 ...

© John Mauldin

Dieser Artikel wurde am 17. August 2014 auf www.goldseek.com veröffentlicht und exklusiv für GoldSeiten übersetzt.