Drei Speichen Regel: Metalle, Wald und Wertpapiere?

27.11.2014 | Dr. Jürgen Müller

Dieser Artikel ist eine Inhaltsangabe meines Vortrages, den ich am Sa. 8.11.2014 auf der Edelmetall- und Rohstoffmesse in München hielt. Er ist zudem ein Kondensat meines neuen Buches "Drei Speichen Regel", welches Anfang August im Kopp-Verlag erschienen ist. Im Messemagazin erschienen dieses Jahr einige sehr gute Artikel, deren Erkenntnisse ich hier ebenfalls mit einfliessen lasse.

Dieser Artikel ist eine Inhaltsangabe meines Vortrages, den ich am Sa. 8.11.2014 auf der Edelmetall- und Rohstoffmesse in München hielt. Er ist zudem ein Kondensat meines neuen Buches "Drei Speichen Regel", welches Anfang August im Kopp-Verlag erschienen ist. Im Messemagazin erschienen dieses Jahr einige sehr gute Artikel, deren Erkenntnisse ich hier ebenfalls mit einfliessen lasse.Der Rabbi Isaac bar Aha schrieb um 400 n.Chr. im Talmud folgende einfach anmutende Investmentregel nieder: "Man soll sein Vermögen stets in drei Teile teilen: Ein Drittel Land, ein Drittel Handelswaren, ein Drittel bar zur Hand." Heute wird diese Regel - neben dem bereits genannten Terminus Drei Speichen Regel - auch als "1/N Diversifikation" bezeichnet oder auch als "Naive Diversifikation" verunglimpft [1].

Bereits um die Jahrtausendwende übersetzte Prof. Dr. Bocker in seinem "Gold-Dossier" diese Investmentregel in heutige Anlageklassen [2]: "Bezeichnenderweise haben sich über wenigstens zwei Jahrtausende hinweg einige wirtschaftlich und finanziell sehr erfolgreiche Gruppen, wie Auslandschinesen, Armenier und vor allem Juden an die heute altmodisch anmutende Drei Speichen Regel gehalten [...]. Die drei Speichen sind zum einen private oder kommerzielle Immobilien, zum anderen Wertpapiere aller Art (Papiergeld, Aktien, Festverzinsliche, Hypothekenpfandbriefe, Schuldverschreibungen usw.) sowie drittens Edelmetalle, allen voran Gold".

Halten wir fest:

- Ein Drittel Land = Immobilien

- Ein Drittel Handelswaren = Wertpapiere aller Art

- Ein Drittel bar zur Hand = Edelmetalle, allen voran Gold

Dankenswerterweise erfüllen diese drei Speichen perfekt den Grundsatz der Risikodiversifikation, insofern sie - wenn überhaupt - nur sehr schwach miteinander korrelieren, d.h. sich sehr gegensätzlich entwickeln:

Abb. 1: Korrelationen der drei Speichen auf einer Skala von 0 (kein Gleichlauf) bis 1 (Gleichlauf) [3]

Die drei Speichen haben also quasi den Schutz vor einem Kardinalfehler vieler privater Investoren schon eingebaut. Dieser Kardinalfehler ist, so stimmen viele wissenschaftliche Studien überein, dass Privatinvestoren zumeist nicht ausreichend diversifizieren, in dem sie z.B. einem sog. "Home Bias" unterliegen, d.h. z.B. nur Aktien aus Deutschland kaufen, weil man diese eben glaubt besser einschätzen zu können. Auf die geographische Streuung der Anlagen werden wir später noch zu sprechen kommen.

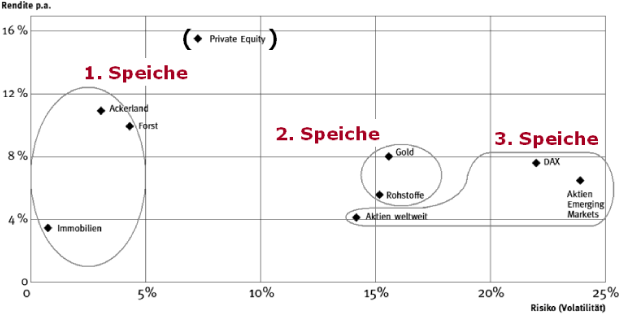

Wie haben sich also unsere drei Speichen in den vergangenen 20 Jahren entwickelt? Eine Studie des Hamburgischen Weltwirtschaftsinstitutes und der Berenberg Bank mit Titel "Sachwerte: Strategie 2030" gab folgende Graphik wider:

Abb. 2: Rendite und Risiko verschiedener Anlageklassen in den Jahren 1992 bis 2012 [4]. Eigene Ergänzungen.

Klammert man private Beteiligungen (im Graph "private Equity") aus, ergaben Ackerland und Forstimmobilien die höchsten Renditen bei gleichzeitig niedrigster Volatilität! Letzteres ist leicht nachzuvollziehen, müssen wir doch im Maslow’schen Sinne immer essen, wohnen und heizen. Reine Wohnimmobilien hingegen erbrachten eine weitaus geringere Rendite. Die zweite Speiche, Gold und Rohstoffe, rentierte niedriger bei ca. 3-facher Volatilität. Global betrachtet ergaben Aktien mit 4% eine niedrigere Rendite als Gold bei etwas niedrigerer Volatilität. Die aufstrebenden Märkte und unser heimischer Dax rentierten im Aktienbereich höher, allerdings bei der höchsten Volatilität aller betrachteten Anlageklassen.