Derzeitige faire Bewertung von Gold

26.09.2015 | Dr. Jürgen Müller

Wir alle kennen die Argumente, die dafür sprechen, dass der Goldpreis schon lange nicht mehr am physischen Markt durch Angebot und Nachfrage bestimmt wird, sondern am Papiermarkt durch die großen kommerziellen Banken wie JP Morgen, Goldman Sachs etc.

Wir alle kennen die Argumente, die dafür sprechen, dass der Goldpreis schon lange nicht mehr am physischen Markt durch Angebot und Nachfrage bestimmt wird, sondern am Papiermarkt durch die großen kommerziellen Banken wie JP Morgen, Goldman Sachs etc. Welche Argumente sprechen also für einen zu tiefen Preis, oder anders gefragt, wo würde der Goldpreis derzeit liegen, wenn dieser marktkonform ermittelt werden würde?

1.) Minenkosten

Jedes Kind weiss, dass eine Ware oder Dienstleistung teurer verkauft werden muss, als sie in der Herstellung oder Erzeugung gekostet hat. Von daher sind die Minenkosten der grundlegendste Faktor, den es bei unserer Fragestellung zu beachten gilt. Leider geben die gesetzlichen Grundlagen für Minen keine allgemeingültigen Regeln vor, wie diese ihre Kosten zu bilanzieren und auszuweisen haben.

Insofern strickt also jede Minenfirma ihre eigene Bilanz und gibt ihre Kosten so an, dass diese möglichst wohlklingend und natürlich niedrig sind. Dem potentiellen Anleger soll suggeriert werden, dass auch bei 1.100 Dollar die Unze profitabel gearbeitet werden könne. Verschiedene Studien sagen leider genau das Gegenteil.

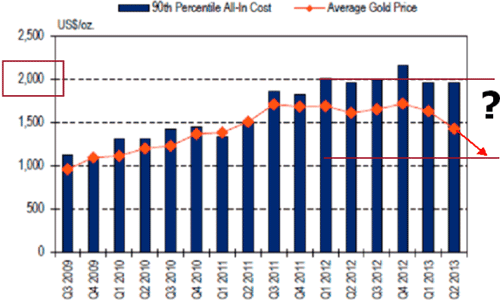

Abb. 1: Entwicklung der "All-In" Kosten 2009 - 2013

(Quelle: Citigroup Research, Firmenberichte)

(Quelle: Citigroup Research, Firmenberichte)

Einer Studie der Citibank zufolge (siehe Abb. 1), betrugen die wahren Gesamtkosten des 90% Quantils der Minen (d.h. die billigsten und teuersten 5% der Minen wurden ausgeklammert) bereits seit 2012 ca. 2.000 Dollar die Unze.

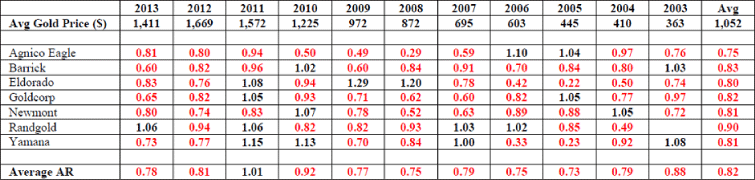

Eine weitere interessante Studie zum Thema Minenkosten kam von der kanadischen Cipher Research Ltd (Quelle: http://www.kitco.com/ind/fulp/2015-02-04-The-Real-Cost-of-Mining-Gold.html). Die Ersteller der Studie untersuchten die Cashflows der 7 größten Goldförderer und stellten für die Jahre 2003 bis 2013 lediglich die Geldausgänge den Einnahmen gegenüber, d.h. sie untersuchten Größen, die im Grunde nicht oder nur schwer zu manipulieren sein sollten. Ergebnis: Keine Minenfirma schaffte es nachhaltig positiven Cashflow zu erzeugen.

Abb. 2: Verhältnis Einnahmen zu Ausgaben der 7 größten Minenbetreiber 2003 - 2013

(Quelle: Cipher Research Ltd, Vancouver, Kanada)

(Quelle: Cipher Research Ltd, Vancouver, Kanada)

Abb. 2 zeigt die Verhältnisse von Einnahmen zu Ausgaben. Ist der Quotient kleiner 1 (in der Tabelle in rot dargestellt), waren die Ausgaben also höher als die Einnahmen. In den Hausse-Jahren 2003 bis 2010 oder 2011 war dies vermutlich jedoch dem Umstand geschuldet, dass viel Geld in neue Minenprojekte, sprich in die Exploration floss. In den Jahren 2011 bis 2013 gingen diese Ausgaben jedoch massiv zurück, sodass diese Studie zeigt, dass der derzeitige Goldpreis in keinem Fall nachhaltig sein kann, da die Kosten der Minen weitaus größer sind als die Einnahmen.

An der Spitze steht Barrick mit 60%! D.h. nur gut die Hälfte der Kosten werden durch den derzeitigen Goldpreis gedeckt. Im Durchschnitt liegt der Prozentsatz bei den 7 untersuchten Minen bei 78%. Rechnet man mit ein, dass die derzeit eingestampfte Exploration für einen Minenbetreiber eine zwingende Notwendigkeit für die Zukunft ist, liegt der Goldpreis demnach round about 50% unter dem Wert, den er für die Nachhaltigkeit der Minen haben müsste.

Momentan geht es anscheinend bei den Minen eh nur um das nackte Überleben. Die besten und profitabelsten Minen werden derzeit ausgebeutet, was die ganze Krux darstellt. Sind diese Minen leer, wird das Angebot an Neugold sinken müssen.

2.) Wahre Inflation

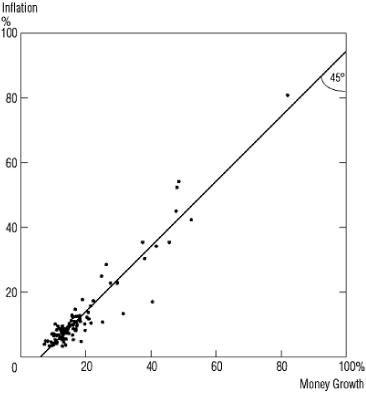

Die Statistikbehörden errechnen die jährliche Inflation anhand eines Warenkorbes, dessen Zusammensetzung absolut und hedonisch so angepasst wird, dass immer ein dem Volk zu vermittelndes Ergebnis herauskommt. Sowieso ist die Inflation ja primär vom Ölpreis abhängig. Ich habe die folgende Graphik schon oft in meinen Vorträgen und Artikeln gezeigt, möchte dies aber hier wiederholen.

Inflation ist und bleibt 1:1 von der Geldmengenausweitung abhängig. Steigende Preise von Waren oder Assets sind die Auswirkung einer steigenden Geldmenge, selbstredend nicht deren Ursache. Eine steigende Geldmenge bedeutet mehr Nachfrage und damit steigende Preise bzw. Werte. Daher lautet die Definition der österreichischen Schule für die Inflation:

Inflation = Geldmengenwachstum - Wirtschaftswachstum

Wächst die Geldmenge in einem beliebigen Betrachtungszeitraum um 5%, aber auch die Wirtschaft um 5%, so entsteht keine überschüssige Geldmenge und die Inflation ist im Mittel null. Wächst die Wirtschaft in diesem Beispiel jedoch nur um 2%, so zirkuliert 3% Geld mehr als zuvor, und hebt somit das Preisniveau entsprechend an.

Abb. 3: Korrelation der Geldmenge zur Inflation 1960 - 1990 in 110 Ländern

(Quelle: Internationaler Währungsfonds http://minneapolisfed.org/research/QR/QR1931.pdf

(Quelle: Internationaler Währungsfonds http://minneapolisfed.org/research/QR/QR1931.pdf

Wie in Abb. 3 zu sehen, ist der Zusammenhang linear, d.h. steigende Geldmengen verursachen steigende Inflationen. Die Inflationierung des US-Dollars seit Gründung der FED 1913 betrug im Mittel 4,7 % pro Jahr (nimmt man das bisherige Allzeithoch von Gold aus 2011).