Drei Speichen Regel: Aktueller Stand von Aktien, Immobilien und Edelmetallen

22.01.2016 | Dr. Jürgen Müller

- Seite 4 -

Kommen wir zum Silber.

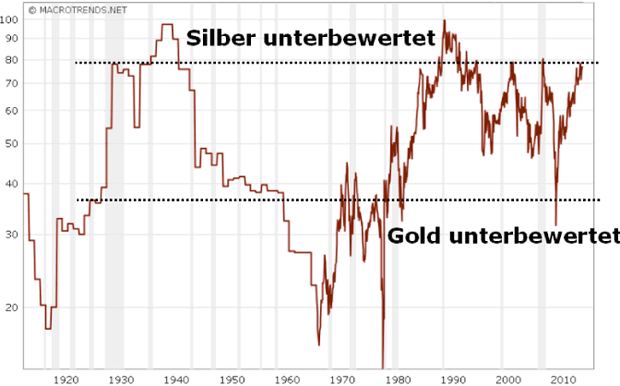

Bild 16: Verhältnis Gold- zu Silberpreis (Quelle: macrotrends.net [12])

So gut die Anzeichen für den zukünftigen Goldpreis sind, umso besser scheinen sie für den Silberpreis zu sein. Historisch betrachtet, siehe Abb. 16, liegt die Diskrepanz zwischen Gold- und Silberpreis derzeit am oberen Ende der Skala und zeigt damit eine relative Unterbewertung des Silbers im Vergleich zum Gold an. Interessant hierbei ist, dass die CoT-Daten für Silber längst nicht so gut und eindeutig positiv aussehen wie für Gold.

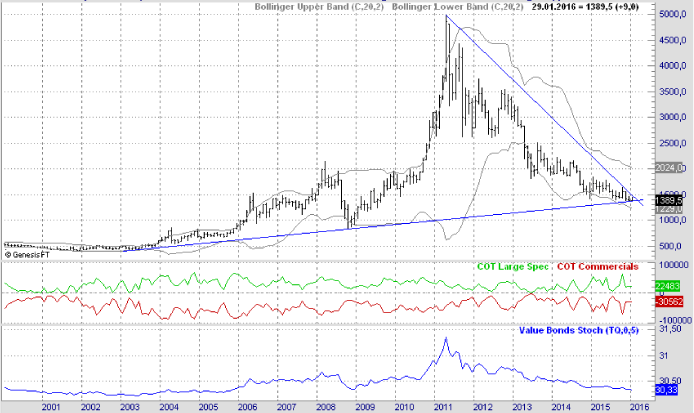

Bild 17: Silberchart in US$ 2000 - heute mit CoT-Daten

Im Vergleich zum letzten Zwischenhoch Ende Oktober 2015 reduzierten die Commercials ihre Shortkontrkate per Saldo lediglich von ca. 70.000 auf 30.000. Frühere Tiefpunkte wurden bei 10.000 und weniger Shortkontrakten erreicht. Letztlich scheint es aber schwer vorstellbar, dass der Silberpreis nicht mit anziehen sollte, wenn Gold im Wert zu steigen beginnt.

In den Comex-Lagerhäusern zeichnet sich für Silber ein ähnliches Bild ab wie für Gold.

Bild 18: Lieferbares Silber der Comex Lagerhäuser

(Bildquelle: goldchartsrus.com, Datenquelle: Comex)

(Bildquelle: goldchartsrus.com, Datenquelle: Comex)

Seit dem Kurshoch 2011 konnten die Lagerhäuser ihren lieferbaren Silberbestand von 830 Tonnen auf 2.177 Tonnen erhöhen, ohne das "Preismanagement" der Papierhändler zu stören.

Seit 2015 jedoch sank die Menge wieder drastisch um ca. –50% ab, zuletzt auf 1.112 Tonnen (Stand 15.1.2016; in Abb. 18 ist Stand 11.1.2016 dargestellt, d.h. innerhalb einer Woche wurden weitere 23 Tonnen ausgeliefert [13]). D.h. auch beim Silber werden seit 2015 wieder verstärkt Kontrakte durch physische Lieferung geschlossen. Interessanterweise ist die Größenordnung des Silberverlustes (ca. 30 Mio. Unzen) gleich dem Silberzugewinn des JP Morgan Lagerhauses (ca. 23 Mio. Unzen).

Bild 19: Silberbestand JP Morgan Chase 2011 - heute

(Bildquelle: www.goldchartsrus.com, Datenquelle: Comex)

(Bildquelle: www.goldchartsrus.com, Datenquelle: Comex)

Fazit:

Im Sinne der Drei Speichen Regel kann festgehalten werden, dass Standardaktien derzeit untergewichtet und Edelmetalle derzeit klar übergewichtet werden sollten. Ohne Vermessenheit darf angenommen werden, dass sich derzeit eine weitere historisch gute Kaufgelegenheit bietet. Im Sinne der Kostolany’schen "Vier Speichen Regel" "Investieren Sie 1/3 in Aktien, 1/3 in Gold, 1/3 in Immobilien und 1/3 im Ausland." bietet sich unsere Einkaufsgemeinschaft mit Lagerort Schweiz an. Ein unabhängiges Vergleichsportal hat uns kürzlich als billigsten Anbieter in Deutschland bewertet [14]. MwSt.-belastete Metalle können bei uns rein Netto zu Lieferantenpreisen von Umicore erworben werden.

Bild 20: Aktuelle Gewichtungsempfehlung der Drei Speichen Regel (eigene Darstellung).

Als Immobilienspeiche bieten sich vor allem Forstimmobilien an, da diese eine wesentlich höhere Rendite bei vergleichbarem Risiko aufweisen als reine Wohnimmobilien.

Bild 21: Rendite-Risiko Matrix für Immobilien, Ackerland und Forst

(Quelle: "Sachwerte: Strategie 2030" Hamburgisches Weltwirtschaftsinstitut, Berenberg Bank)

(Quelle: "Sachwerte: Strategie 2030" Hamburgisches Weltwirtschaftsinstitut, Berenberg Bank)

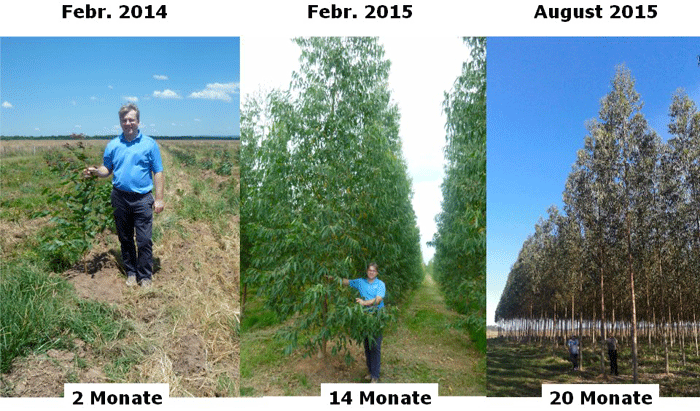

Wie schnell Eukalyptus-Bäume (meist angebauter Plantagenbaum auf der Welt mit fast gleichen physikalischen Eigenschaften wie Edelholz) in Paraguay wachsen, können Sie in der folgenden Abbildung sehen.

Dieser Artikel ist das Kondensat und die Ergänzung eines Vortrages, den ich am 16.1.2016 auf dem Börsentag in Dresden gehalten habe. Das Video dieses Vortrages ist auf Youtube eingestellt [15].

© Dr. Jürgen Müller

Einkaufsgemeinschaft für Sachwerte GmbH

www.ekg-sachwerte.de

Referenzen:

[1] Prof. J. Siegel: “Stocks for the long run”, 4. Auflage 2006, S. 11

[2] http://www.advisorperspectives.com/dshort/updates/Regression-to-Trend.php

[3] Robert Shiller; http://www.econ.yale.edu/~shiller/data.htm

[4] http://minerals.usgs.gov/minerals/pubs/commodity/gold/gold_mcs07.pdf

[5] https://www.cmegroup.com/delivery_reports/Gold_Stocks.xls

[6] https://de.wikipedia.org/wiki/Liste_global_systemrelevanter_Banken

[7] http://www.macrotrends.net/1444/gold-to-monetary-base-ratio

[8] http://www.macrotrends.net/1333/historical-gold-prices-100-year-chart

[9] http://www.vaneck.com/templates/pagelayout_mf_rwd.aspx?pageid=2147493980

[10] http://minerals.usgs.gov/minerals/pubs/commodity/gold/mcs-2015-gold.pdf

[11] Jürgen Müller: “Modellierung der globalen Goldproduktion durch Anwendung der Hubbert’schen Peak-Oil Methodik”, Dissertation zum Dr.rer.nat. Uni Würzburg 2011.

[12] http://www.macrotrends.net/1441/gold-to-silver-ratio-historical-chart

[13] https://www.cmegroup.com/delivery_reports/Silver_stocks.xls

[14] http://www.goldsparplaene.com

[15] https://youtu.be/Qll9O3wQoqs