Der Überlebenskampf der Zentralbanken

22.06.2016 | Mark J. Lundeen

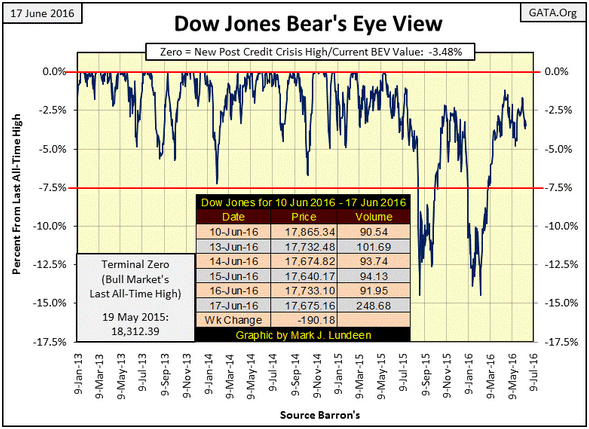

Am Freitag geschah etwas Interessantes: Das Handelsvolumen des Dow Jones explodierte, während der Index Kursverluste verzeichnete. In den folgenden Bear's Eye View (BEV) Chart habe ich zur Veranschaulichung eine Tabelle mit dem täglichen Handelsvolumen des Dow Jones (in Millionen) eingefügt, statt wie üblich anzugeben, wie weit entfernt von seinem letzten Allzeithoch der Aktienindex in dieser Woche notierte.

Am Freitag geschah etwas Interessantes: Das Handelsvolumen des Dow Jones explodierte, während der Index Kursverluste verzeichnete. In den folgenden Bear's Eye View (BEV) Chart habe ich zur Veranschaulichung eine Tabelle mit dem täglichen Handelsvolumen des Dow Jones (in Millionen) eingefügt, statt wie üblich anzugeben, wie weit entfernt von seinem letzten Allzeithoch der Aktienindex in dieser Woche notierte. Doch nicht nur beim Dow Jones war das Handelsvolumen ungewöhnlich hoch - überall wurde ein Anstieg verzeichnet. Was bedeutet das? Ich denke es zeigt, dass viele Menschen die Märkte verlassen wollten, und zwar sofort. Freitag war einer der Tage, an denen das Plunge Protection Team die Märkte unterstützen musste. Andernfalls wären die Kursverluste noch deutlicher ausgefallen.

Eine Explosion des Handelsvolumens an einem einzigen Tag ist noch kein zuverlässiger Hinweis auf das, was uns in den kommenden Wochen erwartet. Wenn das Handelsvolumen auch in dieser Woche zunimmt, wäre das ein klarer Hinweis auf die negativen Entwicklungen, die den Aktienmärkten bevorstehen, und auf die zunehmenden Bemühungen der "Entscheidungsträger", den aktuellen Kursen und Bewertungen die nötige Unterstützung zu verschaffen.

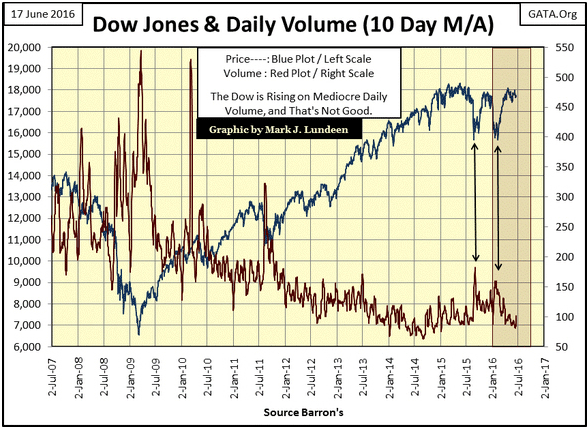

Der nächste Chart beweist, dass die Kurse an den Aktienmärkten schon seit Jahren manipuliert werden. Das Handelsvolumen bezeichnet im Grunde genommen die Nachfrage nach börsengehandelten Aktien. Zwischen Januar 1900 und Januar 2000, d. h. über den Zeitraum von einhundert Jahren hinweg, waren Bullenmärkte von einem steigenden Handelsvolumen, d. h. einer steigenden Aktiennachfrage gekennzeichnet, während das Handelsvolumen bzw. die Nachfrage nach Wertpapieren in Bärenmärkten rückläufig war.

All das sollte sich jedoch ändern, als die Dotcom-Blase der 1990er Jahre im Januar 2000 begann, in sich zusammenzufallen. Seitdem ist das Handelsvolumen (rote Linie im folgenden Chart) gesunken, wenn es an den Märkten aufwärts ging, und gestiegen, wenn die Kurse auf Talfahrt waren. In den letzten 16 Jahren hatte das Handelsvolumen mit der tatsächlichen Nachfrage nach an der NYSE oder NASDAQ gehandelten Aktien herzlich wenig zu tun. Es ist stattdessen eher als Maß dafür zu verstehen, welche Anstrengungen die "Entscheidungsträger" unternehmen, um das Platzen der Spekulationsblase zu verhindern, die sie an den Börsen aufgepumpt haben.

Im März 2009 bildete der Dow Jones (blaue Linie im untenstehenden Chart) nach seinem prozentual gesehen zweitstärksten Einbruch seit 1885 einen Boden, während das Handelsvolumen gleichzeitig einen Rekordwert erreichte. Im folgenden Chart ist es nicht zu erkennen, aber das Gleiche geschah auch, als die Talsohle des High-Tech-Bärenmarktes im Jahr 2002 erreicht war. Dr. Bernanke hatte keinerlei Scheu, die Lorbeeren dafür zu ernten, dass mit Hilfe geldpolitischer Maßnahmen zur künstlichen Unterstützung der Märkte eine Trendwende herbeigeführt worden war.

"Die Geldpolitik hat zur Stärkung der Aktienmärkte beigetragen, wie schon im März 2009, als wir zuletzt ähnliche Maßnahmen ergriffen. Der S&P 500 ist mehr als 20% im Plus und der Russell 2000, ein Aktienindex für Unternehmen mit kleiner Marktkapitalisierung, hat über 30% zugelegt." - Dr. Benjamin Bernanke im Interview mit Steve Liesman vom CNBC, 13. Januar 2011

Unten sehen wir, dass der gesamte Aufschwung von 2009 bis 2015 vor dem Hintergrund eines kollabierenden Handelsvolumens stattfand, während die beiden Korrekturbewegungen, bei denen der Dow Jones im letzten Jahr um jeweils 10% einbrach, mit einem sprunghaften Anstieg des Volumens einhergingen. Auch während der gesamten Aufwärtsbewegung der Märkte seit diesem Februar war das Handelsvolumen rückläufig.

Unsere "politischen Führungskräfte" haben die Kurse während der letzten 16 Jahre gemanagt. Warum können sie das nicht auch in den nächsten 16 Jahren weiterhin tun? Nun, die Aktienkurse wurden mit Hilfe von Kreditwachstum gestützt, wodurch gleichzeitig auch die allgemeine Schuldenlast zunahm, die heute schwer auf der Wirtschaft lastet. Ich erwarte nicht, dass sich daran viel ändert - zumindest nicht, bis die Rendite an den Anleihemärkten wieder steigen, weil die Investoren Ausfälle fürchten. Die US-Notenbank Federal Reserve ist vielleicht in der Lage, die Aktienmärkte zu kontrollieren, aber sie verfügt nicht über angemessene Instrumente, um sowohl die Aktien- als auch die Anleihemärkte in einer Krise gleichzeitig zu unterstützen.

Wenn man dem Confidence Index (CI) Glauben schenkt, der von der Finanzzeitschrift Barron's berechnet wird und ein Maß für das Vertrauen in die Märkte darstellt, wird jedoch genau das geschehen. In dieser Woche ist der CI zum dritten Mal seit dem Zweiten Weltkrieg auf unter 65 Punkte gefallen. Die beiden anderen Anlässe, bei denen der Index so stark abstürzte, waren die Bärenmärkte, die auf das Platzen der Dotcom-Blase und das Hypothekendesaster folgten.