Riesenfusion im Düngemittelsektor? Potash Corp und Agrium in Gesprächen

31.08.2016 | Hannes Huster

Gestern kam es in Kanada zu sehr auffälligen Kurssprüngen bei den größten Pottasche-Produzenten der Welt. Sowohl die Aktie von Potash Corp (TSX: POT) als auch die Aktie von Agrium Inc. (TSX: AGU) zogen mit gewaltig hohen Umsätzen nach oben. Beide Aktien wurden daraufhin kurzfristig von der TSX vom Handel ausgesetzt.

Gestern kam es in Kanada zu sehr auffälligen Kurssprüngen bei den größten Pottasche-Produzenten der Welt. Sowohl die Aktie von Potash Corp (TSX: POT) als auch die Aktie von Agrium Inc. (TSX: AGU) zogen mit gewaltig hohen Umsätzen nach oben. Beide Aktien wurden daraufhin kurzfristig von der TSX vom Handel ausgesetzt.Wie Bloomberg berichtet, sollten sich beide Unternehmen in fortgeschrittenen Gesprächen über einen Zusammenschluss auf Augenhöhe befinden (Link).

Die Verhandlungen dauern noch an und es könnte sein, dass schon in der kommenden Woche Ergebnisse veröffentlicht werden.

Es würde ein Gigant im Düngemittelbereich entstehen. Potash Corp hat einen Börsenwert von rund 19,55 Milliarden CAD und Agrium von rund 17,25 Milliarden CAD.

Im Rohstoffsektor gibt es tendenziell immer zwei verschiedene wichtige Punkte in Sachen Übernahmen und Zusammenschlüsse. Die Übernahmen, meist feindliche, die zu extrem hohen Preisen bei hohen Rohstoffkursen getätigt werden. Derartige Übernahmen markieren relativ oft den Hochpunkt eines Zyklus.

Dann gibt es die freundlichen Zusammenschlüsse, um Kosten zu sparen und Ressourcen zu bündeln. Diese gut überlegten Fusionen finden meist um die Tiefs eines Sektors statt. Eine solche könnten wir nun bei Potash und Agrium sehen.

Auswirkungen

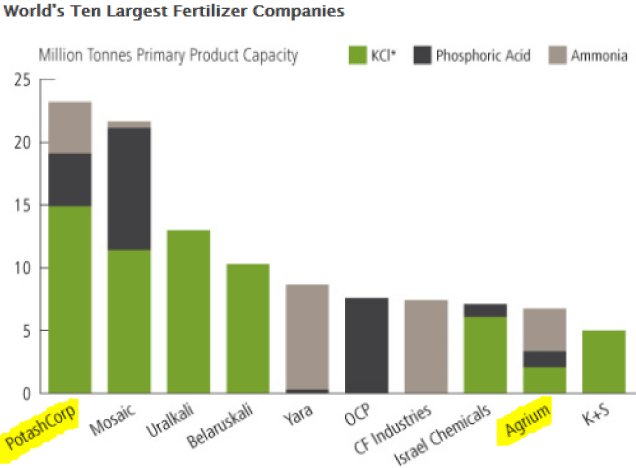

Sollten sich die Parteien einigen und der Deal dann auch noch von den Aufsichtsbehörden genehmigt werden, dann würde ein Gigant entstehen. Der Börsenwert würde im Bereich von 35 - 40 Milliarden CAD liegen. Es würden vom Ausstoß her die Nr. 1 und die Nr. 9 fusionieren:

Das Unternehmen hätte dann eine sehr große Marktmacht und könnte über geringeren Ausstoß und härtere Lieferverträge eine gewisse Preismacht ausüben.

Der Schritt kommt nicht ganz überraschend, da die Branche weiterhin zu knabbern hat. Vor allem Pottasche-Produzenten aus dem russischen Raum (Urakali und Belaruskali) greifen derzeit Marktanteile ab.

Spannend wird es dann zu sehen, wie sich die Konkurrenten verhalten. Zu nennen wären hier Unternehmen wie Israel Chemicals (USA: ICL), Uralkali, Mosaic oder auch K + S. Die Riege der Produzenten müsste sich ebenfalls neu aufstellen, sollte die Fusion von Potash und Agrium über die Bühne gehen.

Fazit:

Ich finde die mögliche Fusion aus zwei Gesichtspunkten interessant. Zum einen handelt es sich um einen freundlichen Zusammenschluss. Derartige Fusionen markieren sehr oft ein Preistief in der Branche.

Zum anderen würde die Fusion alle anderen Produzenten unter Druck setzen. Gerade im Düngemittelbereich werden die Preise von wenigen Unternehmen diktiert.

Ob diese Fusion Auswirkungen auf unsere Danakali oder Salt Lake Potash haben wird, bleibt sicherlich offen. Doch gerade Danakali, mit seinem einzigartigen Projekt und einer Minenlaufzeit von >50 Jahren, könnte für die Marktmacht der anderen Produzenten noch wichtiger werden.

Es wird noch viel Wasser den Rhein hinunterfließen, bis die Fusion unter Dach und Fach ist und auch andere Unternehmen reagieren. Doch der Anfang ist gemacht!

© Hannes Huster

Quelle: Auszug aus dem Börsenbrief "Der Goldreport"

Pflichtangaben nach §34b WpHG und FinAnV

Wesentliche Informationsquellen für die Erstellung dieses Dokumentes sind Veröffentlichungen in in- und ausländischen Medien (Informationsdienste, Wirtschaftspresse, Fachpresse, veröffentlichte Statistiken, Ratingagenturen sowie Veröffentlichungen des analysierten Emittenten und interne Erkenntnisse des analysierten Emittenten).

Zum heutigen Zeitpunkt ist das Bestehen folgender Interessenkonflikte möglich: Hannes Huster und/oder Der Goldreport Ltd. mit diesen verbundene Unternehmen:

1) stehen in Geschäftsbeziehungen zu dem Emittenten.

2) sind am Grundkapital des Emittenten beteiligt oder könnten dies sein.

3) waren innerhalb der vorangegangenen zwölf Monate an der Führung eines Konsortiums beteiligt, das Finanzinstrumente des Emittenten im Wege eines öffentlichen Angebots emittierte.

4) betreuen Finanzinstrumente des Emittenten an einem Markt durch das Einstellen von Kauf- oder Verkaufsaufträgen.

5) haben innerhalb der vorangegangenen zwölf Monate mit Emittenten, die selbst oder deren Finanzinstrumente Gegenstand der Finanzanalyse sind, eine Vereinbarung über Dienstleistungen im Zusammenhang mit Investmentbanking-Geschäften geschlossen oder Leistung oder Leistungsversprechen aus einer solchen Vereinbarung erhalten.