Was Sie immer schon über Gold wissen wollten

10.09.2016 | Prof. Dr. Thorsten Polleit

Gold hat viele Verwendungen. Es ist aber vor allem eines: Sachgeld - und langfristig ist es ohne Zweifel das "bessere Geld".

Gold hat viele Verwendungen. Es ist aber vor allem eines: Sachgeld - und langfristig ist es ohne Zweifel das "bessere Geld".Gold wird aus vielen Gründen nachgefragt: Für Industriezwecke, für Schmuckerzeugung, für Investmentzwecke und für monetäre Zwecke. Gold ist dabei jedoch vor allem eines: Sachgeld. Es hat die Eigenschaften, die gutes Geld haben muss: Es ist knapp, homogen, haltbar, teilbar, prägbar, transportabel, allgemein wertgeschätzt, und es verkörpert einen hohen Wert pro Gewichtseinheit. Aus diesem Grund haben die Menschen, wenn sie ihr Geld frei wählen konnten, auf Gold zurückgegriffen.

Anders als die heutigen Giro- und Termin- und Spareinlagen hat Gold kein Zahlungsausfallrisiko. Wer ein Guthaben bei einer Bank hält, geht - auch wenn es ihm vielleicht bislang nicht immer bewusst war - das Risiko ein, dass seine Bank nicht in der Lage ist, seinen Auszahlungswünschen nachzukommen. Gold kann - salopp ausgedrückt - nicht durch Bankpleiten verloren gehen.

Die Kaufkraft des Goldes lässt sich zudem nicht willkürlich durch politische Machenschaften herabsetzen. Anders beim ungedeckten Geld: Es wird von Zentralbanken produziert, die als Zwangsmonopolisten in der Lage sind, die Geldmenge jederzeit in jeder beliebigen Menge auszuweiten und damit seinen Tauschwert zu beeinflussen. Ja, das Gold wurde ersetzt durch ungedecktes Geld, weil seine Kaufkraft sich nach politischen Motiven verändern lässt.

Dass die Macht über die ungedeckte Geldmenge für politische Zwecke eingesetzt wird - um beispielsweise Staatshaushalte und Kreditinstitute zahlungsfähig zu halten -, kann nicht verwundern. Es liegt in der Natur der Sache, dass ein politisches Monopol - vor allem ein Geldmonopol - früher oder später missbraucht wird.

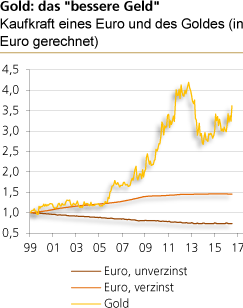

Das Vermehren der Geldmenge lässt die Güterpreise ansteigen. Die Folge ist, dass die Kaufkraft des ungedeckten Geldes im Zeitablauf schwindet. Nicht so das Gold. Beispielsweise ist die Kaufkraft des Euro seit seiner Einführung Anfang 1999 bis August 2016 um 26 Prozent gefallen. Hingegen ist die Kaufkraft des Goldes (in Euro gerechnet) in dieser Zeit um 260 Prozent gestiegen. Gold war, so gesehen, das "bessere Geld".

Ein weiteres Beispiel: Von 1971 bis heute ist die Kaufkraft des US-Dollar um 97 Prozent gefallen. Die Kaufkraft des Goldes ist in der Zeit hingegen um 450 Prozent gestiegen. Selbst wenn man den Zinsvorteil, den US-Dollar-Bankguthaben in den letzten Jahrzehnten gegenüber dem Gold hatte, einrechnet, erweist sich rückblickend das Gold dennoch als die bessere Wahl.

Unter der derzeitigen Null- und Negativzinspolitik der Zentralbanken haben Bankguthaben ihren Zinsvorteil gegenüber Gold nunmehr eingebüßt. Wenn bei einer positiven Inflationsrate die Zinsen null Prozent betragen, werden Guthaben, die in Form von Termin- und Sparanlagen "geparkt" sind, entwertet. Mit Gold hat der Anleger - zieht man nur einmal die historische Erfahrung zu Rate - eine gute Chance, derartigen Verlusten zu entkommen.

Nicht selten ist zu hören: Das Halten von Gold sei nicht sinnvoll, denn schließlich werfe Gold keine Zinsen ab. Aktien seien besser. Was ist davon zu halten? Nun, die Empfehlung "Aktien statt Gold halten" ist nicht sinnvoll. Gold ist schließlich eine Währung und steht im Wettbewerb mit ungedeckten Währungen, nicht im Wettbewerb mit Aktien.

Ein vernünftiger Anleger hat folgende Entscheidung zu treffen: Halte ich zum Beispiel das Vermögen in Aktien, Häusern, oder halte ich es in Form von liquiden Mitteln? Entscheide ich mich dafür liquide Mittel zu halten, dann stehe ich vor der Entscheidung: Soll ich US-Dollar, Euro, Schweizer Franken oder eben die Währung Gold halten?

Der Wert des Goldes kann - anders als ungedeckte Währungen - nicht auf null fallen. Bekanntlich haben viele ungedeckte Währungen Schiffbruch erlitten - die der Argentinischen Peso oder der Brasilianische Real - oder sind sogar ganz und gar untergangen wie zum Beispiel die Deutsche Mark im Hyperinflationssturm 1923.

Dem Gold wird solch ein Totalverlust erspart bleiben. Denn selbst wenn Gold nicht mehr für monetäre Zwecke nachgefragt werden sollte, hätte es immer noch einen Wert aufgrund seiner nicht-monetären Verwendungen. So gesehen ist das Gold eine "Versicherung" gegen einen Totalverlust des Vermögens.

Der Marktpreis des Goldes - in zum Beispiel US-Dollar oder Euro gerechnet - schwankt (beziehungsweise dass der Preis der ungedeckten Währungen gegenüber dem Gold schwankt). Für die Fähigkeit des Goldes, als Wertspeicher beziehungsweise als Versicherung dienen zu können, ist es wichtig, zu welchem Preis man das gelbe Metall kauft.

Kauft man es "zu teuer", erleidet man zumindest für eine gewisse Zeit Verluste. Kauft man es "billig", erzielt man rasch Gewinne. Doch wie kann man wissen, ob Gold gerade "teuer" oder "billig" ist? Eine einfache und zweifelsfreie Antwort auf diese Frage gibt es nicht. Es gibt schlichtweg keine "Bewertungsformel", um den "richtigen" Preis für das Gold zu errechnen.

Eine "Daumenregel", die der Anleger zu Rate ziehen kann, besagt, dass der Goldpreis langfristig der Ausweitung der Geldmenge folgt. Nach diesem Beurteilungsmaßstab erscheint der aktuelle Goldpreis "günstig". Daraus lässt sich allerdings nicht schlussfolgern, dass der Goldpreis sofort und unmittelbar ansteigen wird. Es deutet lediglich darauf hin, dass der aktuelle Goldpreis noch Preissteigerungspotential zu haben scheint.

"Die Goldwährung war zur Weltwährung der liberalen Epoche und des kapitalistischen Zeitalters geworden. Ihr wesentlicher Vorzug war in den Augen der Freihändler gerade der Umstand, dass sie eine internationale Währung war, wie sie der internationale Handel und der internationale Geld- und Kapitalmarkt benötigen. Man hat an der Goldwährung manches auszusetzen gewusst; man hat ihr den Vorwurf gemacht, dass sie nicht vollkommen sei. Doch niemand weiss anzugeben, wie man an Stelle der Goldwährung Vollkommeneres und Besseres setzen könnte." Ludwig von Mises, Nationalökonomie, 1940, S. 430.

Quelle: Thomson Financial; eigene Berechnungen

Wie hat sich die Kaufkraft des Euro seit seiner Einführung entwickelt? Sie ist um gut 26 Prozent gefallen. Konnte man sich Anfang 1999 noch (um ein einfaches Beispiel zu geben) 10 Gummibärchen für einen Euro kaufen, bekommt man heute nur noch 0,74 Gummibärchen. Berücksichtigt man die kurzfristige Verzinsung, die man auf Euro-Bankguthaben erzielen konnte, so stieg die Kaufkraft um 46 Prozent.

Die Verzinsung kompensierte also nicht nur die laufende Inflation, sondern sie bescherte den Sparern auch noch einen leichten realen Wertzuwachs. Die Kaufkraft einer Feinunze Gold, in Euro gerechnet, stieg hingegen um 260 Prozent. Dass das Gold seine Kaufkraft langfristig bewahrt, und zwar besser als das ungedeckte Papiergeld, ist ein Ergebnis, das nicht allzu überraschend sein sollte.

© Prof. Dr. Thorsten Polleit

Quelle: Auszug aus dem Marktreport der Degussa Goldhandel GmbH