Physisches Gold - die einzige Rentenkasse, die überleben wird

10.10.2017 | Egon von Greyerz

- Seite 3 -

Mit einer Bilanz von 775 Milliarden Schweizer Franken (808 Milliarden $) die ist Notenbank der Eidgenossenschaft der größte Hedgefonds der Welt. Die Bilanzsumme der SNB ist höher als das Schweizer Bruttoinlandsprodukt. Zum Vergleich: Die Bilanz der Fed entspricht etwa 25% des BIP der USA. In ihrem Portfolio hält die SNB unter anderem Aktien im Wert von knapp 100 Milliarden Franken, einschließlich US-Aktien im Wert von 80 Milliarden $. Der Rest setzt sich aus Währungsspekulationen zusammen, hauptsächlich in Euro und Dollar.

Allerdings besteht der Zweck einer Zentralbank wohl kaum in spekulativen Geschäften an den Aktien- und Währungsmärkten. Als Rechtfertigung für die Käufe der ausländischen Assets dient das Argument, dass der Kurs des Schweizer Franken dadurch niedrig gehalten wird. Doch stellen Sie sich nur vor, was geschieht, wenn es an den US-Märkten abwärts geht und sowohl der Dollar als auch der Euro fallen. Dann wird der Kurschart der SNB-Aktien plötzlich ganz anders aussehen.

Das wird voraussichtlich in den nächsten Jahren passieren. Das Schweizer Bankenwesen und insbesondere die Nationalbank waren früher einmal konservativ, doch heute sieht es dort auch nicht besser aus als im Rest der Welt - wenn nicht sogar noch schlechter.

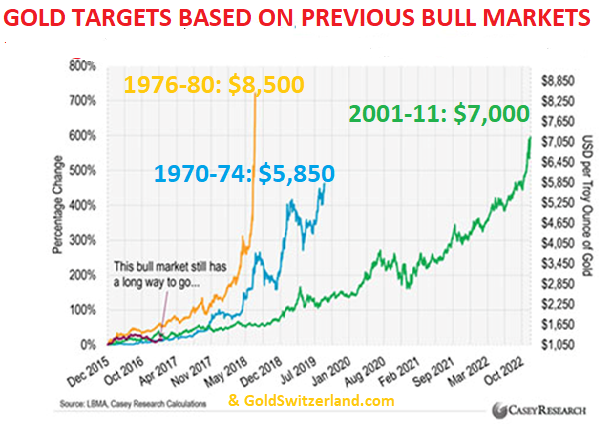

Die Entwicklung des Goldpreises basierend auf früheren Bullenmärkten

Die Gold- und Silberkurse haben vorerst eine Pause eingelegt. Der Aufwärtstrend ist jedoch noch immer klar zu erkennen und eine erneute Beschleunigung könnte bereits in diesem Herbst einsetzen. Der folgende Chart zeigt mehrere Szenarien der Preisentwicklung, basierend auf den Goldbullenmärkten der 1970er und 2000er Jahre. Ganz gleich, welches Szenario wir wählen - sie führen alle zu einem viel höheren Goldpreis im Bereich von 5.800 $ bis 8.500 $.

Diese Ziele liegen deutlich unter meinem langfristigen Kursziel von 10.000 $ (gemessen am heutigen Dollarwert). Doch wie ich schon oft gesagt habe, wird der Dollar nicht mehr seinen derzeitigen Wert besitzen, weil die Währung ihre Kaufkraft im Zuge der Hyperinflation praktisch völlig verlieren wird. Letztlich wird der Dollarpreis für Gold wohl mehrere 10.000 $ betragen, je nachdem wie viel wertloses Papier bis dahin gedruckt wurde.

Jim Rickards hat die Möglichkeit einer massiven Abwertung des Dollars gegenüber Gold angesprochen, um das US-Schuldenproblem zu lösen. Er schlägt eine Neubewertung von Gold zu 5.000 $ je Unze vor, d. h. eine Vervierfachung des derzeitigen Preises.

Das wäre natürlich eine Option, aber ich bezweifle, dass die Chinesen den offiziellen Angaben zu den US-Goldbeständen von mehr als 8.000 Tonnen noch immer Glauben schenken. Sie würden wahrscheinlich einen Nachweis der Goldreserven verlangen und gleichzeitig den tatsächlichen Umfang ihrer eigenen Bestände veröffentlichen.

Am Ende spielt es übrigens gar keine Rolle, welches Land den ersten Schritt macht. Jede offizielle Neubewertung von Gold oder auch nur ein starker Anstieg des Marktpreises wird dazu führen, dass die Leerverkäufer an den Terminmärkten ihre Positionen panisch eindecken. An diesem Punkt wird der Preis von 5.000 $ nur ein kurzer Zwischenstopp auf dem Weg zu einem viel höheren Kursniveau sein.

Auch wenn das für Gold- und Silberanleger vielleicht sehr aufregend klingt, dürfen wir nicht vergessen, warum wir Edelmetalle besitzen. Wir haben physisches Gold nicht gekauft, um spektakuläre Gewinne zu erzielen. Nein, Gold ist vielmehr eine Versicherung, die unser Vermögen schützt. Die heutige Welt birgt zahlreiche, nie dagewesene Risiken. Wir halten Gold daher als Schutz vor diesen wirtschaftlichen, finanziellen und geopolitischen Risiken.

Es besteht derzeit die dreifache Gefahr einer Finanzkrise, gekoppelt mit dem Zusammenbruch des Bankensystems und der Insolvenz ganzer Nationalstaaten. Infolgedessen könnten alle Papierwährungen völlig wertlos werden. Aus diesem Grund sollten Investoren eine signifikante Menge an physischem Gold und Silber besitzen, ohne sich dabei um durch kurzfristige Preisschwankungen zu sorgen.

© Egon von Greyerz

Matterhorn Asset Management AG

www.goldswitzerland.com

Dieser Artikel wurde am 21. September 2017 auf www.goldswitzerland.com veröffentlicht und exklusiv für GoldSeiten übersetzt.