Der Dollar - Vergangenheit in Böhmen, Zukunft im Crash

16.02.2018 | Egon von Greyerz

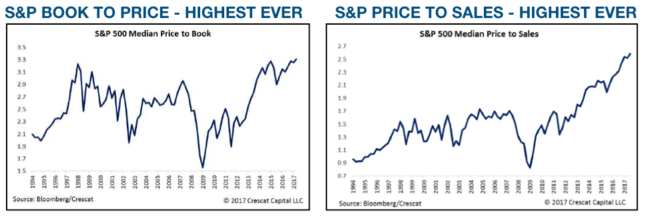

Praktisch kein Investor liest Geschichtsbücher und die wenigen, die es tun, glauben, dass heutzutage alles ganz anders ist. Die wichtigste Lektion ist, dass Menschen niemals dazulernen. Wenn sie dazulernen würden, dann wären sie nicht in einem Aktienmarkt investiert, der nach praktisch allen Kriterien in einer extremen Blasenbewertung liegt. Und sie wären auch nicht in weltweiten Anleihemärkten investiert, die über die letzten Jahrzehnte exponentiell gewachsen ist und während der in den kommenden paar Jahren nach der Pleite der Kreditnehmer wertlos werden wird.

Praktisch kein Investor liest Geschichtsbücher und die wenigen, die es tun, glauben, dass heutzutage alles ganz anders ist. Die wichtigste Lektion ist, dass Menschen niemals dazulernen. Wenn sie dazulernen würden, dann wären sie nicht in einem Aktienmarkt investiert, der nach praktisch allen Kriterien in einer extremen Blasenbewertung liegt. Und sie wären auch nicht in weltweiten Anleihemärkten investiert, die über die letzten Jahrzehnte exponentiell gewachsen ist und während der in den kommenden paar Jahren nach der Pleite der Kreditnehmer wertlos werden wird. Noch würde irgendjemand Papiergeld besitzen, das über die letzten 100 Jahre zwischen 97% und 99% an Wert verloren hat und welches garantiert auch noch das letzte Stück fallen wird um den Wert auf Null zu bringen.

Die Geschichte des Geldes zeigt schön, dass je mehr sich etwas ändert, desto mehr ist alles gleich (“Plus ça change, plus c’est la même chose”). Die grösste Konstante in der Geschichte des Geldes sind die Boom-Bust-Zyklen bzw. das Alternieren zwischen Euphorie und Verzweiflung. Diese Zyklen sind Teil unserer Natur, so wie die verschiedenen Jahreszeiten.

Aber im Laufe der Geschichte glaubte der Mensch jedesmal wieder, besser als die vorigen Generationen bescheidzuwissen und die Boom-Bust-Zyklen eliminieren zu können. Gordon Brown, der Britische Premierminister erklärte dies stolz bevor 2007 die Wirtschaft kollabierte. Und auch Paul Krugman, Wirtschaftsnobelpreisträger, glaubt, dass ewiger Wohlstand mittels unendlichen Schulden und grenzenlosem Gelddrucken erschaffen werden kann.

Solche anmassenden Besserwisser wurden aber noch jedes Mal von der Geschichte gedemütigt.

6.000 Jahrelang hat Gold alle anderen Währungen überlebt

Immer dann, wenn sich der Mensch von gutem Geld verabschiedet hat, waren die Konsequenzen katastrophal. Das einzige Geld, das den Lauf der Zeit überlebt hat, seit es in den Umlauf gekommen ist, war Gold. Alles andere Geld wurde durch Gier und wirtschaftliches Missmanagement zerstört. Ich zitiere Voltaire wohl schon seit mehr als 20 Jahren und werde es auch in Zukunft tun: “Papiergeld wird letztlich auf seinen intrinsischen Wert fallen - NULL”.

Ob wir nun 100 Jahre zurückggehen, 300 Jahre oder 2000 Jahre, diese grossartigen neun Wörter sind die genaueste und wissenschaftlichste Definition der Wirtschaftsgeschichte. Dies ist die wichtigste Lektion, die jeder Student im Fach Wirtschaft lernen sollte. Mit diesem Wissen im Rucksack, kann jeder den wahrscheinlichen Ausgang eines Wirtschaftszyklus insbesondere des derzeitigen vorhersehen.

Tulpen und Bitcoins werden niemals Vermögen erhalten

Also warum gehen Investoren nicht in Deckung und schützen sich gegen die auf weltweitem Level noch nie grösser gewesenen Risiken? Der erste Grund dafür ist Gier. Ob es nun Aktien, Tulpenknollen oder Bitcoins sind: Der Mensch lernt nie dazu. Die Gier übernimmt das Kommando und vernebelt jegliches rationale Denkvermögen. Dies führt dazu, dass die meisten Investoren in den Blasenmärkten bleiben bis zu dem Punkt, an dem sie praktisch wertlos sind.

Erfahrung und ein langes Berufsleben sind ein grosser Vorteil, wenn es darum geht, Risiko einschätzen zu können. Nichts geht über das persönliche Durchleben der Markt-Crashs von 50% oder mehr in 1973, 1987, 2000 und 2007. Man ist sich Risiko besser bewusst und damit auch der Notwendigkeit, Vermögen zu erhalten.

Aktien gehen immer hoch!

Schaut man den Dow sagen wir einmal seit 1971 an: Er ist um Faktor 29 höher oder 2800%. Also warum sollten wir uns Sorgen machen, denn “Aktien gehen doch immer hoch”! Ja das ist absolut richtig, dass in den letzten 47 speziellen Jahren seit Nixon die Golddeckung des Dollars aufgehoben hat, die Asset-Märkte geboomt haben. Aber die meisten dieser Gewinne sind eine Illusion durch die Kreditexpansion, Gelddrucken und Währungsabwertung.

Investoren sind sich also immer noch sicher, dass Aktien auch in Zukunft hochgehen werden. Aber sie verstehen nicht, was mit ihren Investitionen geschieht, sobald die Droge des billigen Geldes weggenommen wird und die Zinsen markant ansteigen. Dies ist es nämlich, was wir in den nächsten Jahren erleben werden. Aktien gingen hoch nur wegen Kreditexpansion und künstlich tief gehaltenen Zinsen. Es ist unwahrscheinlich, dass diese zwei Faktoren auch in den kommenden Jahren noch zum Zug kommen werden.

Sicher werden Zentralbanken in Panik verfallen und grenzenlos Geld drucken, aber die Märkte werden schnell merken, dass dieses Geld wertlos ist, weshalb es keinen Effekt mehr haben wird.

Was Investoren auch nicht verstehen ist, dass es sehr lange dauern kann, bis Aktien nach einem grossen Absturz wieder diesen steilen Berg hochgeklettert sind. 1929 war der Höchsstand des Dow 481 Punkte bevor er innert weniger als 3 Jahren um 90% auf das Tief von 40 im Jahr 1932 fiel. Nur wenige wissen, dass es 26 Jahre dauerte, bis der Dow wieder auf den alten Höchsstand von 1929 zurückkam.