Warten auf den nächsten großen Crash

05.04.2018 | Mark J. Lundeen

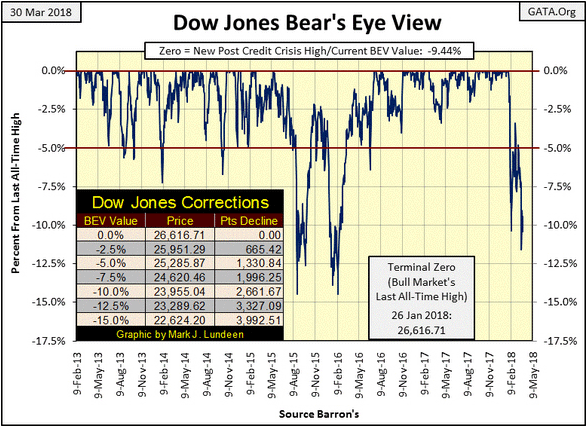

Der Dow Jones Index befand sich diese Woche auf einem hohen Niveau; sein Bears Eye View (BEV) Chart unten schloss über der -10%-Linie. Daran ist nichts auszusetzen; zeitgleich bricht sein dritter aufeinanderfolgender Korrekturmonat nach seinem letzten Rekordhoch von 26.616 Punkten am 26. Januar an. In Anbetracht dessen, wie zweistellige Korrekturen normalerweise ablaufen, ist diese recht schwach - bis jetzt.

Der Dow Jones Index befand sich diese Woche auf einem hohen Niveau; sein Bears Eye View (BEV) Chart unten schloss über der -10%-Linie. Daran ist nichts auszusetzen; zeitgleich bricht sein dritter aufeinanderfolgender Korrekturmonat nach seinem letzten Rekordhoch von 26.616 Punkten am 26. Januar an. In Anbetracht dessen, wie zweistellige Korrekturen normalerweise ablaufen, ist diese recht schwach - bis jetzt. Die letzte Korrektur des Dow Jones fand von Mai 2015 bis Juli 2016 statt (14 Monate); im August 2015 und erneut im Februar 2016 fiel der Dow Jones im untenstehenden BEV-Chart zweimal unter seine -12,5%-Linie, bzw. unter die 16.000 Punkte-Linie im Kurschart. Seitdem hat der Dow Jones zwei Jahre und 10.000 Punkte hinter sich gebracht.

Die Annahme, dass der BEV-Wert von nur -11,58% am letzten Freitag das endgültige Tief dieser Korrektur sein wird, erscheint ein wenig unvernünftig. Wenn man bedenkt, welche Kursgewinne der Dow Jones seit Februar 2016 verzeichnet hat, könnte die Erwartung einer Korrektur, die nur einige Monate andauert, etwas zu optimistisch sein. Selbst wenn das ein normaler Bullenmarkt wäre, würde ich in den kommenden Monaten noch immer stärkere Rückgänge des Dow Jones erwarten, bevor er wieder beginnt neue Rekordhochs verzeichnen.

Aber das ist kein normaler Bullenmarkt und das war es auch nicht, seit Alan Greenspan im August 1987 zum Vorsitzenden der Federal Reserve ernannt wurde. Unten finden Sie einen Chart, der den Leitzins der Fed und die Renditen der langfristigen US-amerikanischen Staatsanleihen seit 1954 zeigt. In diesem Chart gibt es eine Menge Geschichtshintergrund; ich habe ihn jedoch in drei Epochen unterteilt:

- "Politische Entscheidungsträger" bekämpfen Inflation (1954-1982). Geldinflation beeinflusst die Verbraucherpreise.

- "Politische Entscheidungsträger" bekämpfen Deflation (1983-2007). Geldinflation beeinflusst die Bewertung von Finanzvermögenswerten.

- "Politische Entscheidungsträger" kämpfen um ihr Leben (2008-2018). Risiken einer katastrophalen deflationären Depression dominieren die "Geldpolitik."

Während der unten markierten Inflationskampfphase stiegen die Renditen der langfristigen Anleihen (rote Linie) und der Leitzins (blaue Linie) von niedrigen einstelligen Prozentzahlen auf über 10%. Im Juli 1981 erreichte der Leitzins der US-Notenbank ein Hoch von 22%!

Anleihenrenditen stiegen als Reaktion auf die "Geldpolitik", die die Verbraucherpreise nach oben trieb. Der Leitzins stieg, da das FOMC, der Offenmarktausschuss der Fed, ihn regelmäßig über die Anleihenrenditen hinaus erhöhte und hoffte, die Wirtschaft damit in eine Rezession zu führen und auf diese Weise die steigenden Verbraucherpreise zu bremsen. Und je höher die Anleihenrenditen stiegen, desto höher musste das FOMC seinen Leitzins erhöhen, um die Renditekurve umzukehren.

Es funktionierte nicht. Die Verbraucherpreise sogen die überschüssigen Dollars, die die Federal Reserve gedruckt hatte, weiterhin wie ein Schwamm auf. In den späten 1970er Jahren hatte sich die Inflation gemessen am Verbraucherpreisindex auf einen zweistelligen Prozentsatz erhöht; zeitgleich wurden Gold und Silber für viele Leute zur Anlage erster Wahl.

Hier eine kleine Auswahl an Artikeln, die vom Finanzmagazin Barron's während dieser Zeit veröffentlicht wurden. Diese Artikel behandeln Themen, über die die Finanzmedien seit Jahrzehnten nicht berichtet hatten, dies jedoch oft taten, als die Anleihenrenditen von 1950 bis 1981 stiegen.

Zusammenfassend: Von 1954 bis 1982 zwang die inflationäre Geldpolitik der Federal Reserve den Anleihenmarkt in einen 28 Jahre andauernden Bärenmarkt. Von 1966 bis 1982 blieben auch die Kursgewinne am Aktienmarkt hinter dem Anstieg der Verbraucherpreise zurück.