Defla X- Kurze(?) Rettung aus Japan

04.11.2018 | Christian Vartian

- Seite 3 -

Da der wirtschaftszerstörerische Kurs der US- Zentralbank auch diese Woche anhielt, aber der US- Präsident sehr deutliche Hoffnungen auf eine Beilegung oder zumindest Linderung des Handelsstreites mit China gab, ermöglicht uns diese Woche, hier detektivisch herauszuarbeiten, was den nun wirklich - wie ja massivst und strittigst in den USA diskutiert - der Grund für die Deflationsschocks des ganzen Jahres ist, nämlich:- Die Geldmengenreduktion der FED, oder

- Die Zinserhöhungspolitik der FED, oder

- Die Handelspolitik von Donald Trump

Und dismal lässt es sich isolieren, ohne die Handelspolitik von Donald Trump ware eben nur Defla X und die vielen Defla XXXL Wochen hätte es wahrscheinlich nicht gegeben. Aber Defla X ist nun einmal auch noch Deflation. Und Trump muß ja die Handelspolitik nur deshalb ändern, weil die FED dauernd aufwertet, statt abzuwerten, was bei Handelsbilanzdefizit ja normal wäre.

Weil wir gerade beim Differenzieren sind, auch zwischen Zinserhöhungen und Geldmengensenkungen besteht ein wesentlicher Unterschied: Zinserhöhungen sind zwar an sich nichts Gutes, haben aber immerhin den Vorteil, Investitionssektoren nach PRODUKTIVITÄT und UNPRODUKTIVITÄT zu sortieren. Sie sorgen z.B. dafür, dass vollgebubbelte Wohnimmobilien mit 1,5% Mietrendite gegen produktive Gewerbeimmobilien mit 8% Mietrendite soweit fallen (oder die Gewerbeimmobilien steigen), dass das wieder vernünftig wird.

Geldmengensenkungen aber haben nur destruktive Wirkung, außer die Inflation im Core betrüge über +10%, eine Schwelle, ab der Inflation Produktivität wirklich mindern würde und nicht, wie völlig falsch behauptet, bei +2,5% im Core und Minus 6% in der Peripherie wie jetzt, was nicht einmal Inflation ist.

Wenn die vielen neugebauten Kraftwerke ihren Strom nicht loswerden und wegen deren Verdrängungswettbewerb der Strompreis sinkt, wenn die riesigen Trabantenstädte rund um Deutsche Großstädte mit 1 Mio. Wohnungen / Jahr so schnell wachsen, dass keiner mehr in die veralterte Innenstadt will ... DANN hätten wir eine inflationäre Situation, die es langsam einzubremsen gelte.

Diese Inflation nennt man im Übrigen “Wirtschaftswunder”

Wir sind noch immer knapp am Mangel und absolut nicht dort und das schwarze Loch hatte eine Woche Pause, mehr noch nicht. Und Großkraftwerksneubauten sind nicht in Sicht ... gescheige denn es gäbe zu viele davon. Und zuletzt zeigt uns die Mangelteuerung, dass von einem Ende der Deflation keine Rede ist, sonst würde ja auch Silber stark steigen, die Staatsanleihen auch nicht sinken, aber die Mieten für veralterte Kleinwohnungen in München schon deutlich sinken ... all das ist aber nicht so.

Abschließend noch zur EZB und Irrende sind nicht deshalb besser, weil sie sich noch nicht zu handeln getraut haben (wie die FED das schon tut). Auch die EZB, welche ja die Primärgeldmengenexpansion schon laufend drosselt, will falls sie sich je traute, zuerst die Geldmenge senken und erst dann die Zinsen erhöhen.

Das ist exakt falsch herum, wenn man produktiv denken würde. Zuerst die Zinsen erhöhen, solange man noch voll Geld druckt, wäre der richtige Weg, denn das ist produktiv, weil es SORTIERT. Zinserhöhungen SORTIEREN und die SORTIERUNG bereinigt mit der Zeit FEHLALLOKATION. Warum aber eine - richtige- Beseitigung von FEHLALLOKATION mit Kursstürzen und Deflation und Wachstumsbremse einhergehen soll, ist wissenschaftlich nicht verständlich und es ist kontraproduktiv.

Ja, es ist wichtig und wiederherzustellen, dass eine Industrieinvestition viel rentabler zu sein hat als eine Angsinvestition z.B. in eine Innenstadtwohnung und das macht der Zins, aber nein, es ist dabei nicht notwendig, dass wegen Geldmengensenkung der schwächerer von beiden dann gegen Zahlungsmittel fällt. Er soll nicht fallen, er soll schwächer steigen, dann ist es produktiv!

In diesem Zusammenhang möchte ich an ältere Schriften erinnern, um gleich pauschal Fragen zu beantworten, warum ich Gold zu den produktiven Assets zähle:

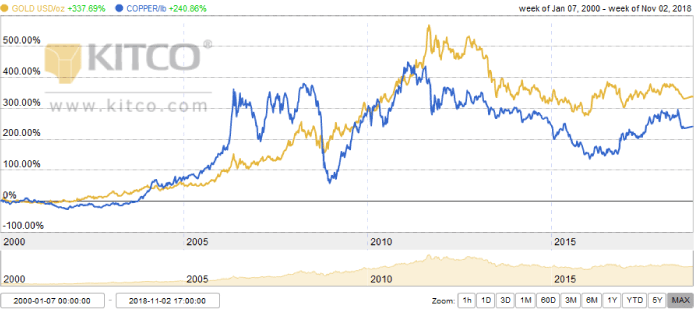

Ich tue dies, weil es so ist und seine Preisentwicklung als PRODUKTIVES Industriemetall mit der Preisentwicklung des PRODUKTIVEN Industriemetalls Kupfer eindeutig korreliert. Es ist kein Armaggeddon Asset für Angsthasen, sondern eine PRODUKTIVE Wirtschaftsinvestition (die zufällig Armaggeddon aber gut könnte). Und warum haben wir dann 16% Gold vom Gesamtvermögen? Na weil es nicht grün wird, wie Kupfer!

Ich verwende sehr gerne die 5KG Kupferbarren als ideale und elegante Türstopper

aber wo die Folie reißt, wird es grünlich, das ist einfach so und wer will schon 16% seines Vermögens der Verfärbung preisgeben, daher: Gold: Das PRODUKTIVE Metall, das hält, aus vollem Wirtschaftsoptimismus natürlich. Diese Woche Plus 0,13% in EUR bei steigendem DAX, steigendem SPX 500, steigendem NASDAQ, steigendem SMI. Von wegen “gegenläufig zu Aktien”, Gold und seine Erzeuger sind und bleiben eine vollprofessionelle, wirtschaftliche Assetklasse und sie verfärbt nicht.

© Mag. Christian Vartian

www.vartian-hardassetmacro.com

Das hier Geschriebene ist keinerlei Veranlagungsempfehlung und es wird jede Haftung für daraus abgeleitete Handlungen des Lesers ausgeschlossen. Es dient der ausschließlichen Information des Lesers.

Hinweis Redaktion: Mag. Christian Vartian ist Referent der diesjährigen Internationalen Edelmetall- und Rohstoffmesse, die am 9. & 10. November 2018 in München stattfindet.