Silver Lake Resources Ltd.: Merger mit Doray: Super Deal!

14.11.2018 | Hannes Huster

Silver Lake überraschte heute mit einem Merger. Der Goldproduzent wird sich mit dem australischen Goldproduzenten Doray (ASX: DRM) zusammenschließen (Link). Gleich vorweg meine klare Meinung: Ein super Deal!

Silver Lake überraschte heute mit einem Merger. Der Goldproduzent wird sich mit dem australischen Goldproduzenten Doray (ASX: DRM) zusammenschließen (Link). Gleich vorweg meine klare Meinung: Ein super Deal!Silver Lake Resources und Doray Minerals werden zusammengehen und weder die Aktionäre von Silver Lake noch die Aktionäre von DORAY erhalten ein Premium in Form von einer Übernahmeprämie oder ähnlichem. Der Deal ist genauso strukturiert wie der Zusammenschluss von Barrick Gold und Randgold.

Die Aktie ist heute um 9% gefallen, was eine hirnlose Reaktion auf diesen Deal ist. Doray-Aktionäre werden 0,6772 Aktien von Silver Lake erhalten und die neue Firma wird dann zu 62,70% von uns Silver Lake-Aktionären bestimmt und zu 37,30% von den Doray-Aktionären.

Es werden Kräfte gebündelt und zwei rein australische Goldproduzenten mit soliden Bilanzen schließen sich zusammen.

Beide Boards empfehlen ihren Aktionären dem Deal zuzustimmen, da sie eine neue, stärkere und größere Firma mit diesem Zusammenschluss aus dem Boden heben. Nachfolgend die wichtigsten Punkte aus der Merger-Präsentation: Link.

Die neue Firma wird auf Basis der Schlusskurse von gestern einen Börsenwert von 421 Millionen AUD haben.

Die zusammengefasste Cash-Position wird bei 134 Millionen AUD liegen, also etwa 1/3 des Börsenwertes ist Cash! Die kleine Restverbindlichkeit von 15 Millionen AUD von Doray wird übernommen. Diese wird aber vermutlich bis Ende des Jahres getilgt.

Die Goldreserven (beide Unternehmen haben Untertageminen) steigen auf 800.000 Unzen Gold. Die Goldressourcen steigen auf 4,6 Millionen Unzen Gold.

Die voraussichtliche Jahresproduktion im aktuellen Geschäftsjahr (01.07.18 - 30.06.19) wird bei 230.000 bis 248.000 Unzen Gold-Äquivalent liegen. Goldäquivalent deshalb, weil Doray zwar hauptsächlich Gold produziert, aber auch etwas Kupfer.

Die neue Firma wird mit dem Zusammenschluss an die Spitzengruppe der australischen Produzenten anschließen:

Einschätzung:

Das ist genau das, was ich von Silver Lake erhofft habe. Die Firma kam durch die sehr hohe Cash-Position in Zugzwang (M&A sollte forciert werden) und oft lassen sich die Manager dann zu dummen Übernahmen hinreißen.

Silver Lake folgte dem Barrick/Randgold Modell und schließt sich mit einem passenden Gegenstück zusammen, ohne Übernahmeprämien zu zahlen. Doray hat mit der Deflector Mine ein sehr gutes Projekt und im letzten Quartal konnte eine Rekord-Produktion erreicht werden. Beide Management-Teams sind "proven operators" im Minensektor und haben jahrzehntelange Erfahrung mit Untertageminen in Australien.

Die Reaktion im Markt heute ist für mich komplett unverständlich und dumm. Da keine Übernahmeprämien gezahlt werden, werden die lästigen Arbitrage-Händler ferngehalten und die Aktionäre halten faire Anteile an der neuen Firma.

Mit einer voraussichtlichen Jahresproduktion von 240.000 Unzen steigt die neue Firma in höhere Dimensionen und wird so für die größeren Anleger interessant. Die Liquidität steigt, die Bilanz ist extrem solide und das Wachstumsportfolio mit den vielen Explorationsprojekten der beiden Firmen ist super!

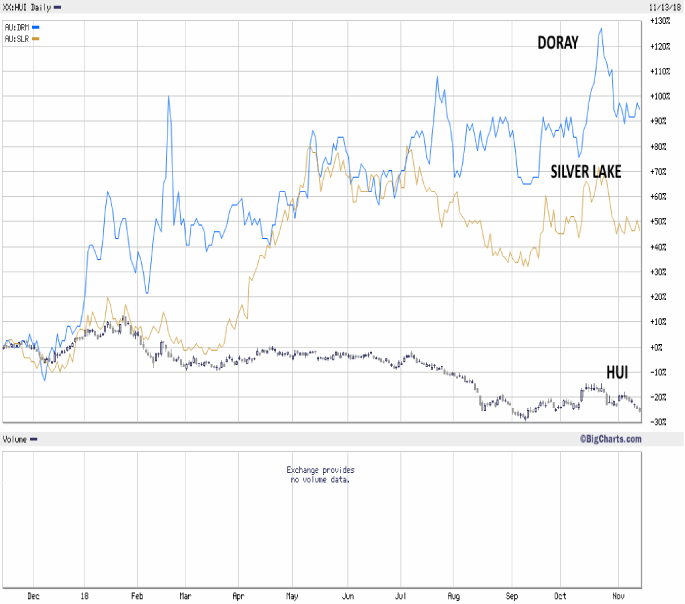

Am 24.09. gaben Barrick und Randgold ihren Zusammenschluss ohne Übernahmeprämien bekannt. Seitdem laufen beide deutlich besser als der HUI-Index:

Silver Lake und Doray gehen nun den gleichen Weg und ich glaube, dass dieser Zusammenschluss sehr positiv sein wird, auch wenn die Reaktion heute anders ausgefallen ist.

Beide Aktien sind in den vergangenen 12 Monaten deutlich besser gelaufen als es der HUI getan hat und ich glaube, dass sich dies in der Zukunft fortsetzen wird.

© Hannes Huster

Quelle: Auszug aus dem Börsenbrief "Der Goldreport"

Pflichtangaben nach §34b WpHG und FinAnV

Wesentliche Informationsquellen für die Erstellung dieses Dokumentes sind Veröffentlichungen in in- und ausländischen Medien (Informationsdienste, Wirtschaftspresse, Fachpresse, veröffentlichte Statistiken, Ratingagenturen sowie Veröffentlichungen des analysierten Emittenten und interne Erkenntnisse des analysierten Emittenten).

Zum heutigen Zeitpunkt ist das Bestehen folgender Interessenkonflikte möglich: Hannes Huster und/oder Der Goldreport Ltd. mit diesen verbundene Unternehmen:

1) stehen in Geschäftsbeziehungen zu dem Emittenten.

2) sind am Grundkapital des Emittenten beteiligt oder könnten dies sein.

3) waren innerhalb der vorangegangenen zwölf Monate an der Führung eines Konsortiums beteiligt, das Finanzinstrumente des Emittenten im Wege eines öffentlichen Angebots emittierte.

4) betreuen Finanzinstrumente des Emittenten an einem Markt durch das Einstellen von Kauf- oder Verkaufsaufträgen.

5) haben innerhalb der vorangegangenen zwölf Monate mit Emittenten, die selbst oder deren Finanzinstrumente Gegenstand der Finanzanalyse sind, eine Vereinbarung über Dienstleistungen im Zusammenhang mit Investmentbanking-Geschäften geschlossen oder Leistung oder Leistungsversprechen aus einer solchen Vereinbarung erhalten.