Beadell Resources Ltd.: Quartalszahlen und Ausblick

29.01.2019 | Hannes Huster

Beadell war der nächste Produzent aus unseren Reihen mit Quartalszahlen (Link).

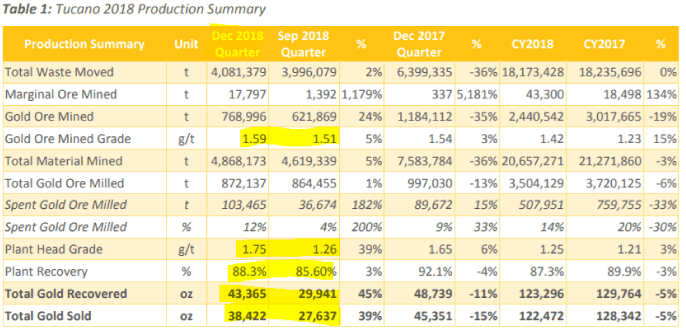

Beadell war der nächste Produzent aus unseren Reihen mit Quartalszahlen (Link).Mit einem steigenden Durchsatz, einem höheren Gehalt und einer höheren Ausbeute konnte Beadell Resources die Produktion im Vergleich zum Vorquartal um 45% auf 43.365 Unzen steigern. Verkauft wurden 38.422 Unzen, ein Anstieg von 39% im Vergleich zum Vorquartal.

Die Cash-Kosten lagen bei 832 USD und die All-In-Kosten bei 893 USD. Die Kosten pendeln sich nun so langsam unter 900 USD je Unze ein, was positiv zu werten ist.

Für das laufende Kalenderjahr prognostiziert Beadell eine Jahresproduktion von 145.000 - 155.000 Unzen Gold zu All-In-Kosten von 1.000 - 1.100 USD.

Die Quartale sollen allerdings aufgrund des Abbauplans stark variieren. Im ersten und zweiten Quartal sollen jeweils 18% der geplanten Jahresproduktion geliefert werden, im 3. Quartal dann 23% und im letzten Quartal 41%.

Erfreulich scheint sich die Arbeit mit dem neuen Contractor zu entwickeln. Dies war ein großes Problem der Firma in 2018 mit der alten Firma. Im Januar 2019 lag der Contractor 14% bzw. 18% über Plan. Pro Tag wurden im Januar 46.848 Tonnen abgebaut, Ziel ist es 39.525 Tonnen abzubauen. Somit lag man 18% über Plan:

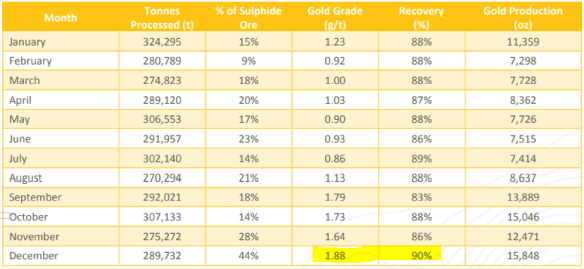

Auch die Produktionsdaten vom Dezember zeigten Verbesserungen. So stieg der Durchschnittsgehalt auf 1,88 g/t Gold, was der höchste Gehalt in den vergangenen 12 Monaten war. Die Ausbeute erreichte 90%, ebenso ein Wert auf 12-Monatshoch:

Fazit:

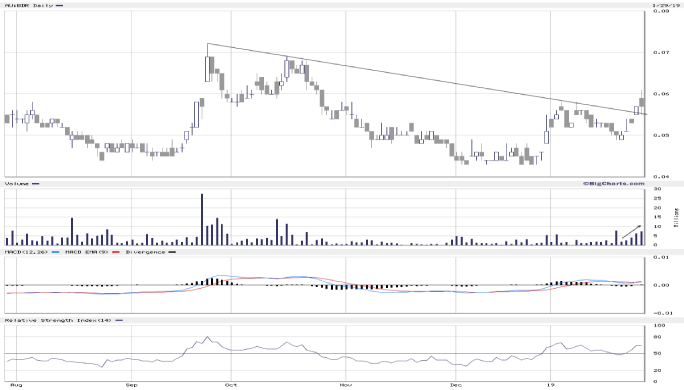

Ein ordentliches Quartal vor der geplanten Fusion mit Great Panther. Aktie bleibt ein spannender Turn-Around-Kandidat mit einem hohen Hebel auf den Goldpreis!

© Hannes Huster

Quelle: Auszug aus dem Börsenbrief "Der Goldreport"

Pflichtangaben nach §34b WpHG und FinAnV

Wesentliche Informationsquellen für die Erstellung dieses Dokumentes sind Veröffentlichungen in in- und ausländischen Medien (Informationsdienste, Wirtschaftspresse, Fachpresse, veröffentlichte Statistiken, Ratingagenturen sowie Veröffentlichungen des analysierten Emittenten und interne Erkenntnisse des analysierten Emittenten).

Zum heutigen Zeitpunkt ist das Bestehen folgender Interessenkonflikte möglich: Hannes Huster und/oder Der Goldreport Ltd. mit diesen verbundene Unternehmen:

1) stehen in Geschäftsbeziehungen zu dem Emittenten.

2) sind am Grundkapital des Emittenten beteiligt oder könnten dies sein.

3) waren innerhalb der vorangegangenen zwölf Monate an der Führung eines Konsortiums beteiligt, das Finanzinstrumente des Emittenten im Wege eines öffentlichen Angebots emittierte.

4) betreuen Finanzinstrumente des Emittenten an einem Markt durch das Einstellen von Kauf- oder Verkaufsaufträgen.

5) haben innerhalb der vorangegangenen zwölf Monate mit Emittenten, die selbst oder deren Finanzinstrumente Gegenstand der Finanzanalyse sind, eine Vereinbarung über Dienstleistungen im Zusammenhang mit Investmentbanking-Geschäften geschlossen oder Leistung oder Leistungsversprechen aus einer solchen Vereinbarung erhalten.