RNC Minerals Corp.: Jahreszahlen

29.03.2019 | Hannes Huster

RNC gab gestern die Jahreszahlen für 2018 bekannt (Link).

RNC gab gestern die Jahreszahlen für 2018 bekannt (Link).

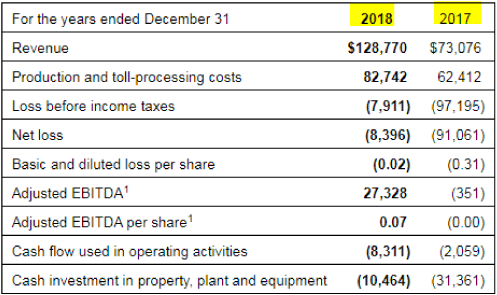

Der Umsatz ist von 73 auf 128 Millionen CAD gestiegen. Der Netto-Verlust ist von 97 auf knapp 8 Millionen CAD gefallen. Das EBITDA kletterte von einem kleinen Verlust auf über 27 Millionen CAD.

Die All-In-Kosten konnten vor allem im letzten Quartal 2018 deutlich gesenkt werden, was natürlich mit dem Goldfund in der Vatertagsader zusammenhängt. Die All-In-Kosten lagen im 4. Quartal bei 698 USD und somit fast 60% unter dem Vergleichsquartal 2017.

Der durchschnittliche Goldgehalt konnte um fast 200% von 2,47 auf 7,28 g/t Gold gesteigert werden. Auch hier sehen wir die Auswirkungen der Grob-Gold-Funde in der Mine.

Einschätzung:

Die Zahlen waren okay und wie heute auf Mining Chronicle erschienen, will RNC Minerals nun die einzigartigen Funde verkaufen. Die Ausstellungstour ist beendet und nun muss man sich mit potentiellen Käufern einig werden. Das Interesse sei hoch und wie ich in Toronto gehört habe, gibt es auch Sammler die kein Problem damit haben, die Steine zu kaufen und dann gegen Gebühr in Australien auszustellen.

Was RNC aber in Zukunft antreiben wird, werden potentielle neue Goldfunde sein und eine deutliche Steigerung der Bulk-Produktion auf BETA HUNT. Dies kann man mit dem neuen Deal in Australien erreichen, doch es wird alles seine Zeit dauern.

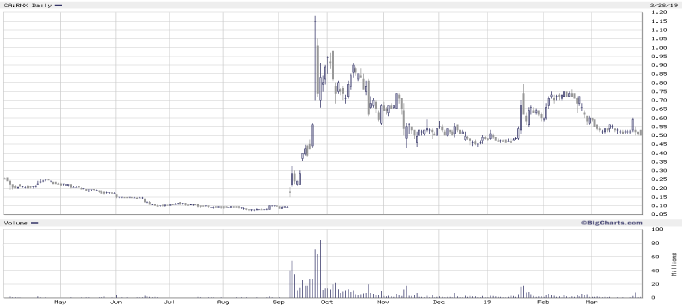

Wir haben bei über 1 CAD dreiviertel der Position verkauft und der Rest ist eine Spekulation auf weitere Goldfunde und auf die Entstehung eines soliden australischen Goldproduzenten. Zudem haben wir immer noch 28% an einem der weltgrößten und noch nicht entwickelten Nickel-Kobalt-Projekte der Welt.

© Hannes Huster

Quelle: Auszug aus dem Börsenbrief "Der Goldreport"

Pflichtangaben nach §34b WpHG und FinAnV

Wesentliche Informationsquellen für die Erstellung dieses Dokumentes sind Veröffentlichungen in in- und ausländischen Medien (Informationsdienste, Wirtschaftspresse, Fachpresse, veröffentlichte Statistiken, Ratingagenturen sowie Veröffentlichungen des analysierten Emittenten und interne Erkenntnisse des analysierten Emittenten).

Zum heutigen Zeitpunkt ist das Bestehen folgender Interessenkonflikte möglich: Hannes Huster und/oder Der Goldreport Ltd. mit diesen verbundene Unternehmen:

1) stehen in Geschäftsbeziehungen zu dem Emittenten.

2) sind am Grundkapital des Emittenten beteiligt oder könnten dies sein.

3) waren innerhalb der vorangegangenen zwölf Monate an der Führung eines Konsortiums beteiligt, das Finanzinstrumente des Emittenten im Wege eines öffentlichen Angebots emittierte.

4) betreuen Finanzinstrumente des Emittenten an einem Markt durch das Einstellen von Kauf- oder Verkaufsaufträgen.

5) haben innerhalb der vorangegangenen zwölf Monate mit Emittenten, die selbst oder deren Finanzinstrumente Gegenstand der Finanzanalyse sind, eine Vereinbarung über Dienstleistungen im Zusammenhang mit Investmentbanking-Geschäften geschlossen oder Leistung oder Leistungsversprechen aus einer solchen Vereinbarung erhalten.