Jahrzehnt des gefährlichen Lebens (Teil 2)

10.02.2020 | John Mauldin

Wenn es Ihr Ziel ist, gefährlich zu leben, dann müssen Sie nur angemessene, überschaubare und vernünftige Risiken anhäufen. Letztlich werden sie auf ernsthafte Gefahr hinauslaufen.

Wenn es Ihr Ziel ist, gefährlich zu leben, dann müssen Sie nur angemessene, überschaubare und vernünftige Risiken anhäufen. Letztlich werden sie auf ernsthafte Gefahr hinauslaufen.Hyman Minsky zeigte, wie Stabilität zu Instabilität führen kann. Menschen haben die Tendenz dazu, stabile Zeitspannen neu zu interpretieren, die scheinbar Wörter wie angemessen, überschaubar und vernünftig neu definieren. Deshalb jagen wir weiterhin den Renditen und dem Risiko hinterher; bis wir zu weit gehen.

Zu denken, dass wir irgendwie Rezessionen und Risiko eliminiert haben oder dass die Zentralbanken und die Regierung irgendwie erfahren darin geworden sind, den Konjunkturzyklus zu handhaben, ist einfach idiotisch. Dennoch glauben wir weiterhin daran, jedes Mal.

Anfangs scheinen Schulden unbedenklich. Sie besitzen verlässlichen Cashflow, Rückzahlung ist kein Problem und Sie haben das geliehene Geld weise genutzt. Doch die menschliche Natur tendiert dazu, uns ansonsten gute Dinge übertreiben zu lassen. Und wenn es um Schulden geht, könnte man ebenso Kreditgeber finden, die Sie aktiv dazu nötigen, mehr Schulden aufzunehmen. Alles ist gut... bis es das nicht mehr ist.

Private Schulden, obgleich sie manchmal exzessiv sind, sind nicht das Hauptproblem. Regierungs- und Unternehmensschulden sind die größere Herausforderung und der Grund, warum wir die 2020er Jahre damit zubringen werden, gefährlich zu leben. All diese Schulden sind letztlich auch private Schulden, da die Mehrheit von uns entweder Steuerzahler, Aktionäre oder beides sind.

Im ersten Teil dieser Prognose habe ich meinen relativ gutartigen Ausblick für die nächsten zwölf Monate beschrieben. Die Ruhe könnte bis 2021 andauern oder sogar länger. Doch unter der Oberfläche wird der Druck dennoch zunehmen. Er wird langsam anwachsen, fast unmerklich, aber letztlich explodieren.

Oder, um eine andere Metapher zu verwenden: Wir sind die Frösche in einem Kessel, der gerade erhitzt wird. Bis wir das bemerken, werden unsere guten Möglichkeiten verschwunden sein.

The Long Now

Mein Freund Ben Hunt bei Epsilon Theory hat eine Serie namens "The Long Now" geschrieben. Ich werde nicht versuchen, sie zusammenzufassen, da Sie diese selbst lesen sollten. Es reicht wohl zu sagen, dass es sowohl die Gedanken anregt als auch verstörend ist. Hier ein kleiner Auszug aus seiner Einleitung:

Das lange Jetzt ist alles, was wir von unserem zukünftigen Ich und unseren Kindern in die Gegenwart ziehen.

Das lange Jetzt ist der konstante Stimulus, den das Management auf unsere Wirtschaft ausübt und die konstante Angst, die das Management auf unsere Politik ausübt. (Ben hat eine rechte breitgefächerte Perspektive darauf, was er als Management bezeichnet, was die Regierung, Zentralbanken und anderes umfasst.)

Das lange Jetzt ist die Fiatwelt der Realität durch Deklarierung, in der uns ERZÄHLT wird, dass die Inflation nicht existiert; in der uns ERZÄHLT wird, dass das Reichtumsgefälle und die mickrige Produktivität und negative Sparzinsen einfach "passierten"; in der uns EZÄHLT wird, dass wir für lächerliche Kandidaten stimmen müssen, um ein guter Republikaner oder guter Demokrat zu sein; in der uns ERZÄHLT wird, dass wir diese lächerlichen Wertpapiere kaufen müssen, um ein guter Investor zu sein; in der uns ERZÄHLT wird, dass wir lächerliche Summen Geld leihen müssen, um ein guter Elternteil oder ein guter Ehepartner oder ein gutes Kind zu sein.

Bens Argument geht weit über Schulden hinaus, doch dort fängt er an. Definitionsgemäß sind Schulden Ausgaben, die wir "von unserem zukünftigen Ich und unseren Kindern in die Gegenwart ziehen." Oder wie ich oft gesagt habe: Schulden sind zukünftiger Konsum, der in die Gegenwart gebracht wurde.

Schulden erlauben es Ihnen, jetzt mehr zu konsumieren, doch um sie zurückzuzahlen, müssen Sie (oder jemand) in Zukunft weniger konsumieren. Richtig verwendet, können Schulden Wachstum gut genug verbessern, um die letztliche Rückzahlung zu leisten. Das ist nicht, was passiert - und das ist ein großes Problem in einer von Konsumenten angetriebenen Wirtschaft.

Doch Ben Hunt beobachtet, dass diese Probleme deutlich länger köcheln können als wir üblicherweise glauben. Menschen besitzen die unglaubliche Fähigkeit, das Unausweichliche aufzuschieben und - wenn das Subjekt Schulden sind - einen finanziellen Anreiz zu leisten, dies zu tun. Das gilt sowohl für Kreditnehmer als auch Kreditgeber.

"Das lange Jetzt" ist eine gute Möglichkeit, die verlängerte Köchelzeit zu beschreiben. Zu jedem Zeitpunkt werden Sie in der Lage sein, akkurat zu sagen, dass die Situation stabil ist (wie jetzt). Seit letzten Dezember konnten wir beobachten, wie die Märkte mächtig in Fahrt gekommen sind. Wenn Sie in US-Aktien investiert hatten, in einen Kauf-und-Halten-Indexfonds, dann haben Sie eine Menge Geld gemacht. Selbst Wert- und Dividenden-Spieler erhielten gute Erträge. Erinnern Sie sich an letzte Woche und letztes Jahr, als ich über Unternehmensanleihen besorgt war? Ich Dummerchen...

Das Risiko nicht wert

Eine große Menge Geld wird klar in Unternehmensanleihen investiert, auf der Suche nach Renditen. Doch warum nicht? Die Welt scheint stabil. Wir scheinen endlich Fortschritt im USA-China-Handelskrieg zu machen. Der Markt erzählt uns, dass alles in Ordnung ist... ähnlich wie 2007. Dann kam 2008.

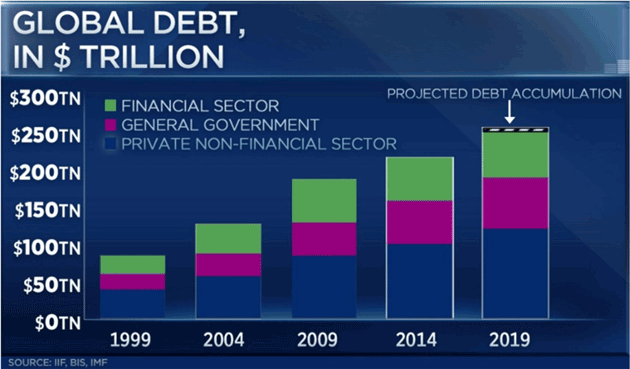

Wir nutzen diese Stabilität, um das Hinzufügen von mehr Schulden zu rechtfertigen. Es gibt keinen Grund zu glauben, dass wir stoppen werden. Das Institute of International Finance (IIF), deren Global Debt Monitor die Zahlen verfolgt, meint, dass die weltweiten Schulden im ersten Halbjahr 2019 um 7,5 Billionen Dollar auf 250,9 Billionen Dollar stiegen.

Quelle: CNBC