Wertinflation

03.08.2020 | John Mauldin

"Kurzfristig ist der Markt eine Bewertungsmaschinerie, doch langfristig eine Gewichtungsmaschinerie." - Benjamin Graham

"Kurzfristig ist der Markt eine Bewertungsmaschinerie, doch langfristig eine Gewichtungsmaschinerie." - Benjamin GrahamVielleicht haben Sie die leicht manische Aktivität am Aktienmarkt bemerkt. Sie könnten vielleicht auch bemerkt haben, dass die Inflation (wie gemessen durch verschiedene Regierungsbehörden) recht niedrig ist, trotz Angebotsstörungen zahlreicher Waren und Dienstleistungen. Dies sind keine separaten Ereignisse. Beides sind Konsequenzen der Pandemie. Genauer gesagt, sind sie das Resultat von Reaktionen der Regierungen und Zentralbanken auf die Pandemie. So notwendig ihre Handlungen auch sein mögen, sie haben Nebeneffekte; viele ungeplant und einige, die man erst Jahre später feststellen wird. Diese hastig eingeführten Programme haben sogar mehr Nebeneffekte als üblich.

Ich denke, dass wir derzeit tatsächlich eine hohe Inflation haben, diese jedoch aufgrund dieser Nebenwirkungen in den Aktienkursen widergespiegelt wird und nicht in den Verbraucherpreisen. Ich glaube, dass dies der Hauptgrund dafür ist, warum die Aktien steigen, und keine Erwartungen einer V-förmigen Erholung. Heute erörtern wir, warum dies so ist und wie Investoren darauf reagieren sollten.

Wir beginnen mit einer Reihe von Charts, die zeigen, dass der Markt entweder sehr hoch bewertet, extrem überbewertet oder nur gedehnt ist. Doch allgemein werden Sie sehen, dass sich die Märkte tatsächlich am oberen Ende der historischen Bewertungen befinden. Dann werden wir einige Gründe in Betracht ziehen, warum dies der Fall ist und warum die Aktien sogar noch höher steigen könnten. Jede vorherige Rezession ging mit einem begleitenden Aktienbärenmarkt einher, oftmals recht heftig. Warum nicht diesmal? Das werde ich versuchen zu beantworten.

Der Markt in Charts

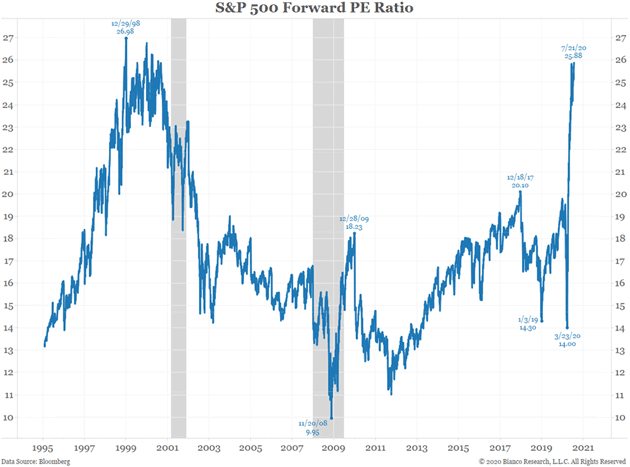

Wir beginnen mit einigen Charts von Jim Bianco. Der erste betrachtet den S&P 500 gegenüber "Forward"-Erträgen, d.h. Analystenprognosen. Analysten leben üblicherweise in Herden und verfolgen sich gegenseitig. Außerdem überschätzen sie fast immer, selbst in guten Zeiten. Wir können also ziemlich sicher davon ausgehen, dass die Erträge schlimmer ausfallen werden (da es schließlich eine Rezession ist), als unten prognostiziert. Doch selbst das hinterlässt blasen-ähnliche Bewertungen, die an 1999 bis 2000 erinnern.

Von Jim:

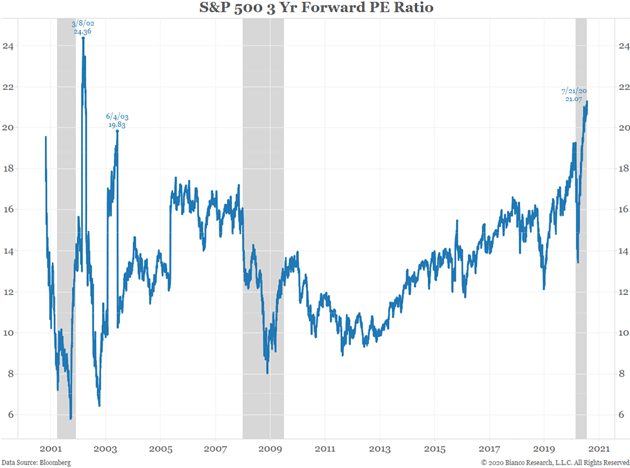

"Die Bullen schreien nach einem Foul... Wir wissen, dass die Erträge für das nächste Jahr aufgrund der Quarantäneverordnungen mitgenommen sind. Erfinden wir also einen neuen Maßstab, das P/E-Verhältnis in zwei oder drei Jahren. Dieser Chart verwendet Ertragsschätzungen für die kommenden 3 Jahre. Also Juni 2022 bis Juni 2023. Man zahlt noch immer mehr als 21 für diese Erträge. Nicht billig!"

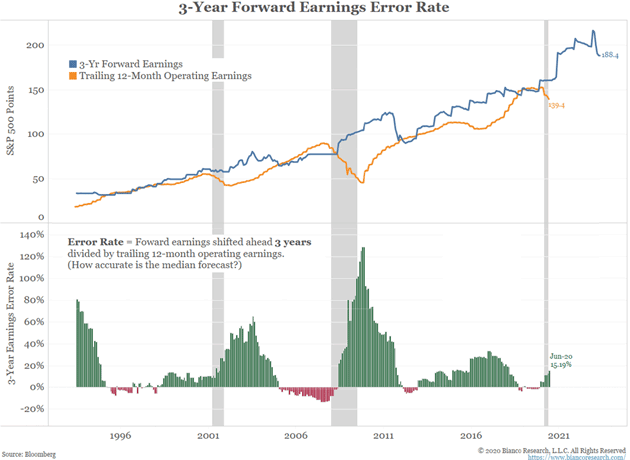

Dann fährt Jim fort, um zu demonstrieren, dass dreijährige Erträge allgemein sehr optimistisch sind:

Wo ist die Marktbreite?

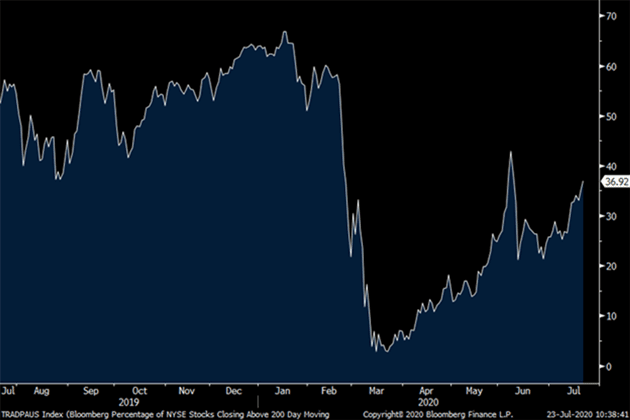

In einem echten Bullenmarkt steigen die meisten Aktien oftmals auf neue Hochs. Eine steigende Welle sollte fast alle Boote in den Himmel heben. Diese nächsten Charts von Peter Boockvar und Doug Kass werden demonstrieren, dass dies derzeit nicht der Fall ist. Betrachten wir den Prozentsatz der NYSE-Aktien, die über ihren 200-tägigen gleitenden Durchschnitten schlossen; dieser beläuft sich derzeit auf 37%. Im Januar befand er sich nahe 70%.

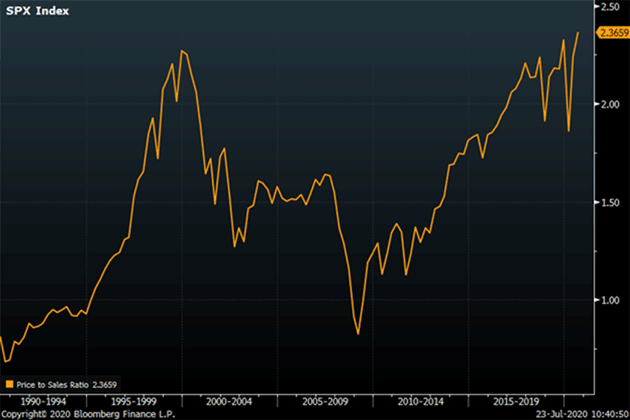

Eine weitere Möglichkeit, Bewertungen zu betrachten, ist das Verhältnis zwischen Preis und Verkaufszahlen anstatt Erträgen. Hier haben wir die Blase von 1999 und 2000 erneut überstiegen.