Institutionelle Nachfrage: Immer weiter steigende Goldpreise

28.09.2020 | Egon von Greyerz

- Seite 3 -

Aus diesem Grund sollte es auch nicht in Papierform, sondern in physischer Form gehalten werden - und zwar außerhalb des prekären Finanzsystems. Wer Gold-Futures oder ETF-Anteile (wie GLD) hält, der verfügt nicht über physisches Gold, sondern allein über das Versprechen, dass in Fiat-Geld abgerechnet und beglichen wird. Es ist viel eher so, als würde man Terminkontrakte für Nutzholz halten, anstatt in Waldgrundstücke investiert zu haben.Interessant dabei ist, dass Institutionen bislang noch nicht das Wesen von Gold verstanden haben und auch nicht wissen, dass es in diesem Jahrhundert sogar die Anlageklasse mit der besten Performance ist. Diesen ersten beiden Gold-Investments seitens institutioneller Investoren wird wahrscheinlich bald eine ganze Flut von Fonds folgen, die in den Goldsektor strömen. Die Institutionen riechen die kommende Inflation und müssen sich folglich dagegen absichern. Das Problem ist nur, dass es weder ausreichend physisches Gold noch Gold- oder Silberaktien verfügbar sind, um die kommende Nachfrage zu befriedigen.

Es gibt nicht genug physisches Gold auf der Erde

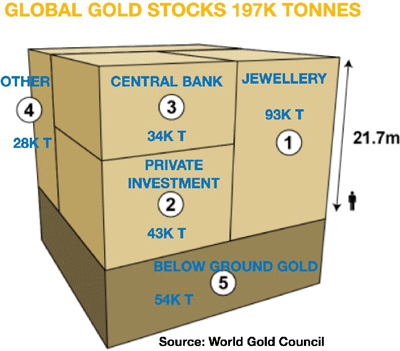

Der unten abgebildete Würfel mit einer Seitenlänge von 21,7 m (helle Flächen) steht für das bislang weltweit abgebaute Gold - also 197.000 Tonnen Gold im Gegenwert von 12 Billionen $. Davon sind nur 21% oder 43.000 Tonnen Investment-Gold. Der Rest ist Schmuck, Goldbestände der Zentralbanken oder Gold für die industrielle Nutzung. Das für Anlagezwecke verfügbare Gold hat einen Wert von 2,6 Billionen $.

Oberirdische Gesamtbestände (Ende 2019)

Oberirdische Gesamtgoldbestände (Ende 2019): 197.576 Tonnen

- 1. Schmuck: 92.947 Tonnen, 47,0%

2. Privatanlagen: 42.619 Tonnen 21,6%

3. Offizielle Bestände: 33.919 Tonnen, 17,2%

4. Andere: 28.090 Tonnen, 14,2%

5. Unterirdische Reserven: 54.000 Tonnen

Die Jahresgoldproduktion beläuft sich auf ca. 3.000 Tonnen (187 Mrd. $) und wird voraussichtlich sinken. Wie der Würfel oben auch zeigt, belaufen sich die unterirdisch verfügbaren Gesamtreserven auf 54.000 Tonnen Gold, was nur 27 % der jemals abgebauten Mengen entspricht - und das bedeutet, dass die Welt "Peak-Gold" erreicht hat.

Zukünftige Goldnachfrage kann nicht zu aktuellen Preisen befriedigt werden

Wenn wir davon ausgehen, dass die globalen Finanzanlagen einen Wert von 500 Billionen $ haben, dann macht die Gesamtmenge an Anlagegold 0,5% dieser Summe aus. Der Ohio Police Fund investiert 5% seines Vermögens in Gold. Würden 5% der globalen Finanzanlagen in physisches Gold investiert werden, dann entspräche das 25 Billionen $, also dem 10-fachen der heutigen Anlagegoldmenge. Natürlich wäre dieses Gold größtenteils nicht verfügbar - und mit Sicherheit nicht zu den heutigen Preisen.

Doch wenn auch nur 1% der Gesamtfinanzanlagen in Gold fließen sollten, kämen wir auf 5 Billionen $, also das Doppelte der heutigen Anlagegoldmengen. Es wäre ein Ding der Unmöglichkeit, derartige Goldmengen zu den heutigen Preisen zu akquirieren.

Aus meiner Sicht ist es so gut wie sicher, dass in den Institutionen - ausgehend von Verwaltern oder Vorständen - Druck entsteht, der sie zwingt, die eigenen Assets inflationssicher zu machen durch den Kauf gewisser Mengen Gold. Die Zahlen oben zeigen deutlich, dass das dazu benötigte Gold nicht zu den heutigen Preisen verfügbar sein wird. Die institutionelle Nachfrage wird sich einzig und allein durch stark steigende Preise befriedigen lassen.

Folgendes passiert also: Eine Institution, die sich entscheidet, 1 Mrd. $ in Gold zu investieren, wird dieses nicht zum heutigen Preis von 1.940 $ pro Unze bekommen, sondern zum, sagen wir, Zehnfachen des Preises oder mehr. Anstatt also 16 Tonnen zum Preis von 1.940 $ pro Unze zu bekommen, werden die Institutionen für jene 1 Mrd. $ Investitionsgeld nur 1,6 Tonnen zum Preis von 19.400 $ pro Unze erhalten.

Der Papiergoldmarkt wird wahrscheinlich in nicht allzu ferner Zukunft zusammenbrechen. Es ist einfach nicht möglich, die offenen Papieransprüche, welche sich auf das 100- bis 300-fache der verfügbaren physischen Mengen belaufen, durch physische Goldauslieferungen zu begleichen. Deshalb wäre es extrem unklug, wenn Institutionen, die Gold kaufen möchten, irgendetwas anderes kaufen würden als physisches Gold, das sich in ihrem Eigentum befindet.

Der Mix aus institutionellen Goldkäufen und privaten Käufen wird den Goldpreis auf Stände bringen, die sich jetzt kaum jemand vorstellen kann. Das oben gegebene Preisbeispiel von 19.400 $ ist höchstwahrscheinlich viel zu niedrig - gerade in Anbetracht der enormen Geldschöpfung, die die Welt erleben wird.

Gold bei aktuell 1.970 $ ist auf jeden Fall ein absolutes Schnäppchen.

© Egon von Greyerz

Matterhorn Asset Management AG

Dieser Artikel wurde am 16. September 2020 auf www.goldswitzerland.com veröffentlicht.